총 100건

-

'고마진 원료로 실탄 확보'...에스티팜, 신약 개발 외연 확장[데일리팜=차지현 기자] 에스티팜이 신약개발 분야로 보폭을 넓히고 있다. 올리고뉴클레오타이드 원료의약품(CDMO) 사업을 통해 벌어들인 안정적인 수익을 바탕으로 메신저 리보핵산(mRNA)과 유전자 편집 치료제 등 차세대 RNA 치료제 시장 공략에 속도를 내는 분위기다.13일 바이오 업계에 따르면 에스티팜은 최근 전염병예방혁신연합(CEPI)이 추진하는 중증열성혈소판감소증후군(SFTS) mRNA 백신 개발 프로젝트의 핵심 제조·기술 파트너로 선정됐다.이번 연구는 인공지능(AI)·구조기반 설계를 활용해 항원 후보물질을 도출하고 면역원성과 안전성을 검증하는 장기 연구다. 오는 2030년까지 CEPI의 지원을 받아 수행될 예정이다. 질병관리청 국립보건연구원과 국제백신연구소(IVI), 서울대학교가 공동으로 참여한다.백신 후보물질은 질병관리청과 서울대학교가 항원을 설계하고 에스티팜은 mRNA 원료 설계와 생산을 담당한다. 구체적으로 에스티팜은 자체 mRNA 5’ 캡핑 기술(SmartCap)과 지질나노입자(LNP) 전달 기술(STLNP), 글로벌 표준의 GMP 제조 역량을 제공한다.SFTS는 국내 비롯한 중국·일본·대만 등 동아시아에서 주로 발생하는 참진드기 매개 감염병이다. 고열과 혈소판 감소, 신부전 등을 일으켜 고령 환자에게서는 치명률이 높은 질환이다. 바이러스 면역 회피 특성 탓에 아직 상용화된 백신이 없는 상황으로 mRNA 백신은 항원 구조를 정밀하게 구현해 효과적인 면역 반응을 유도할 수 있을 것이라는 게 회사 측 기대다.에스티팜은 올해 들어 mRNA와 차세대 RNA 치료제 분야에서 존재감을 본격적으로 드러내고 있다. 회사는 올해 TIDES USA 2025와 CRISPR MEDiCiNE 2025 등 RNA·유전자 치료제 분야를 대표하는 국제 학회에 연이어 참가하며 적극적인 대외 행보에 나섰다. 해당 학회에서 에스티팜은 mRNA 관련 자체 플랫폼을 소개하고 gRNA 등 mRNA 플랫폼 응용 범위를 유전자치료제 영역까지 확장하겠다는 중장기 전략과 비전을 제시했다.가시적인 성과도 나오고 있다. 에스티팜은 올해 1분기와 2분기 각각 mRNA 부문 매출 6억원, 7억원을 기록하며 관련 사업에서 첫 실적을 창출했다. 3분기에는 mRNA 부문과 관련 초기 R&D 프로젝트에서 14억원의 매출을 올렸다. LNP 지질 중간체 공급과 mRNA 목록제품, 자체개발 캡핑 시약 CDMO를 통해 매출이 발생했다.에스티팜 mRNA CDMO 플랫폼 개요 (자료: 에스티팜)동아쏘시오그룹 계열사 에스티팜은 올리고와 저분자 화학합성 신약 원료의약품 위탁개발생산(CDMO)을 주력으로 영위하는 업체다. 당초 제네릭 원료의약품(API) 생산 업체로 출발했으나 이후 고성장·고부가가치 올리고 원료 생산 중심으로 사업 구조를 고도화해 왔다. 최근에는 mRNA와 유전자 편집 치료제 등 차세대 RNA 치료제 분야로 사업 영역 확장을 꾀하는 모습이다.에스티팜은 2020년 mRNA 사업에 처음 뛰어들었다. 코로나19 팬데믹을 계기로 mRNA 기술의 상업적 가능성이 부각되자 같은 해 8월 반월캠퍼스에 비임상 실험용 mRNA 생산 설비 증설에 착수하며 관련 사업을 본격화했다. 이후 단계적으로 투자를 확대해 상업화 수준 mRNA 원액 생산 설비를 완공하며 생산 인프라를 갖췄다.에스티팜은 2020년 8월 반월캠퍼스 내 비임상 실험용 규모 증설을 시작으로 2021년 5월 추가 증설을 완료했고 2023년 8월 연간 3000만~1억 도즈 상당 상업화 규모 mRNA 백신 원액을 생산할 수 있는 설비를 완공했다. mRNA 분자를 안정화하는 핵심기술을 독자화하고 mRNA 약물 전달의 핵심기술인 LNP를 공동개발하는 등 핵심 플랫폼 기술도 내재화했다.나아가 에스티팜은 신약개발 영역으로도 보폭을 넓히는 중이다. 단순 mRNA 원료 위탁생산에 그치지 않고 자체 원천기술을 바탕으로 백신·치료제 개발 과정에 직접 참여하는 전략으로 방향을 전환한 것이다.회사는 mRNA 기반 코로나19 백신 후보물질 'STP2104' 개발에 나섰다. STP2104는 코로나19 바이러스의 스파이크 단백질 정보를 담은 mRNA에 T세포 면역을 강화하는 요소를 추가해, 항체와 세포 면역을 동시에 유도하는 백신이다. 에스티팜은 STP2104 임상 1상에서 글로벌 mRNA 백신과 동등 이상의 중화항체 역가와 항체양전율을 확인했다. 다만 전략적 판단에 따라 임상 1상 이후 추가 개발은 중단한 상태다.회사는 미국 자회사를 통해 mRNA 기반 혁신 신약 파이프라인을 강화하는 데 힘을 쏟고 있다. 에스티팜은 2021년 4, 미국 샌디에이고에 mRNA와 CAR-NKT 플랫폼 기술을 이용한 신약개발 바이오텍 레바티오 테라퓨틱스를 설립했다. 또 같은 해 8월 미국 애틀랜타에 mRNA 신약개발 바이오텍 버나젠을 설립했다.현재 버나젠은 현재 10여 개의 항바이러스 질환 mRNA 백신 파이프라인을 보유 중이다. 특히 2023년 3월에는 미국질병청(CDC)와 하트랜드바이러스 mRNA 백신 공동연구개발 업무협약(MOU)을 체결하고 7월 본계약을 완료했다. 백신 개발에 에스티팜의 SmartCap과 STLNP 플랫폼 기술을 적용하는 게 골자다. 레바티오의 경우 작년 말 청산했으나 CAR-NKT, cirRNA 등 핵심 플랫폼 기술 IP와 신약 파이프라인은 모두 에스티팜에게 이전돼 관련 연구를 지속하고 있다.이 같은 신사업 확장 동력은 기존 CDMO 사업에서 창출되는 안정적인 현금흐름에서 나온다. 올 3분기 에스티팜 영업이익은 147억원으로 전년 동기 대비 141.6% 급증했다. 같은 기간 매출액은 819억원으로 전년보다 32.7% 늘었다. 고마진 올리고핵산 CDMO 비중 확대와 상업화 프로젝트 증가가 맞물린 결과다. 매출 구성을 보면 올리고 CDMO 매출이 686억원으로 전체 매출의 84%를 차지했고 이 가운데 상업화 단계 프로젝트가 절반 이상인 54%를 차지해 수익성 개선을 이끌었다.2025-12-13 06:00:53차지현 기자

'고마진 원료로 실탄 확보'...에스티팜, 신약 개발 외연 확장[데일리팜=차지현 기자] 에스티팜이 신약개발 분야로 보폭을 넓히고 있다. 올리고뉴클레오타이드 원료의약품(CDMO) 사업을 통해 벌어들인 안정적인 수익을 바탕으로 메신저 리보핵산(mRNA)과 유전자 편집 치료제 등 차세대 RNA 치료제 시장 공략에 속도를 내는 분위기다.13일 바이오 업계에 따르면 에스티팜은 최근 전염병예방혁신연합(CEPI)이 추진하는 중증열성혈소판감소증후군(SFTS) mRNA 백신 개발 프로젝트의 핵심 제조·기술 파트너로 선정됐다.이번 연구는 인공지능(AI)·구조기반 설계를 활용해 항원 후보물질을 도출하고 면역원성과 안전성을 검증하는 장기 연구다. 오는 2030년까지 CEPI의 지원을 받아 수행될 예정이다. 질병관리청 국립보건연구원과 국제백신연구소(IVI), 서울대학교가 공동으로 참여한다.백신 후보물질은 질병관리청과 서울대학교가 항원을 설계하고 에스티팜은 mRNA 원료 설계와 생산을 담당한다. 구체적으로 에스티팜은 자체 mRNA 5’ 캡핑 기술(SmartCap)과 지질나노입자(LNP) 전달 기술(STLNP), 글로벌 표준의 GMP 제조 역량을 제공한다.SFTS는 국내 비롯한 중국·일본·대만 등 동아시아에서 주로 발생하는 참진드기 매개 감염병이다. 고열과 혈소판 감소, 신부전 등을 일으켜 고령 환자에게서는 치명률이 높은 질환이다. 바이러스 면역 회피 특성 탓에 아직 상용화된 백신이 없는 상황으로 mRNA 백신은 항원 구조를 정밀하게 구현해 효과적인 면역 반응을 유도할 수 있을 것이라는 게 회사 측 기대다.에스티팜은 올해 들어 mRNA와 차세대 RNA 치료제 분야에서 존재감을 본격적으로 드러내고 있다. 회사는 올해 TIDES USA 2025와 CRISPR MEDiCiNE 2025 등 RNA·유전자 치료제 분야를 대표하는 국제 학회에 연이어 참가하며 적극적인 대외 행보에 나섰다. 해당 학회에서 에스티팜은 mRNA 관련 자체 플랫폼을 소개하고 gRNA 등 mRNA 플랫폼 응용 범위를 유전자치료제 영역까지 확장하겠다는 중장기 전략과 비전을 제시했다.가시적인 성과도 나오고 있다. 에스티팜은 올해 1분기와 2분기 각각 mRNA 부문 매출 6억원, 7억원을 기록하며 관련 사업에서 첫 실적을 창출했다. 3분기에는 mRNA 부문과 관련 초기 R&D 프로젝트에서 14억원의 매출을 올렸다. LNP 지질 중간체 공급과 mRNA 목록제품, 자체개발 캡핑 시약 CDMO를 통해 매출이 발생했다.에스티팜 mRNA CDMO 플랫폼 개요 (자료: 에스티팜)동아쏘시오그룹 계열사 에스티팜은 올리고와 저분자 화학합성 신약 원료의약품 위탁개발생산(CDMO)을 주력으로 영위하는 업체다. 당초 제네릭 원료의약품(API) 생산 업체로 출발했으나 이후 고성장·고부가가치 올리고 원료 생산 중심으로 사업 구조를 고도화해 왔다. 최근에는 mRNA와 유전자 편집 치료제 등 차세대 RNA 치료제 분야로 사업 영역 확장을 꾀하는 모습이다.에스티팜은 2020년 mRNA 사업에 처음 뛰어들었다. 코로나19 팬데믹을 계기로 mRNA 기술의 상업적 가능성이 부각되자 같은 해 8월 반월캠퍼스에 비임상 실험용 mRNA 생산 설비 증설에 착수하며 관련 사업을 본격화했다. 이후 단계적으로 투자를 확대해 상업화 수준 mRNA 원액 생산 설비를 완공하며 생산 인프라를 갖췄다.에스티팜은 2020년 8월 반월캠퍼스 내 비임상 실험용 규모 증설을 시작으로 2021년 5월 추가 증설을 완료했고 2023년 8월 연간 3000만~1억 도즈 상당 상업화 규모 mRNA 백신 원액을 생산할 수 있는 설비를 완공했다. mRNA 분자를 안정화하는 핵심기술을 독자화하고 mRNA 약물 전달의 핵심기술인 LNP를 공동개발하는 등 핵심 플랫폼 기술도 내재화했다.나아가 에스티팜은 신약개발 영역으로도 보폭을 넓히는 중이다. 단순 mRNA 원료 위탁생산에 그치지 않고 자체 원천기술을 바탕으로 백신·치료제 개발 과정에 직접 참여하는 전략으로 방향을 전환한 것이다.회사는 mRNA 기반 코로나19 백신 후보물질 'STP2104' 개발에 나섰다. STP2104는 코로나19 바이러스의 스파이크 단백질 정보를 담은 mRNA에 T세포 면역을 강화하는 요소를 추가해, 항체와 세포 면역을 동시에 유도하는 백신이다. 에스티팜은 STP2104 임상 1상에서 글로벌 mRNA 백신과 동등 이상의 중화항체 역가와 항체양전율을 확인했다. 다만 전략적 판단에 따라 임상 1상 이후 추가 개발은 중단한 상태다.회사는 미국 자회사를 통해 mRNA 기반 혁신 신약 파이프라인을 강화하는 데 힘을 쏟고 있다. 에스티팜은 2021년 4, 미국 샌디에이고에 mRNA와 CAR-NKT 플랫폼 기술을 이용한 신약개발 바이오텍 레바티오 테라퓨틱스를 설립했다. 또 같은 해 8월 미국 애틀랜타에 mRNA 신약개발 바이오텍 버나젠을 설립했다.현재 버나젠은 현재 10여 개의 항바이러스 질환 mRNA 백신 파이프라인을 보유 중이다. 특히 2023년 3월에는 미국질병청(CDC)와 하트랜드바이러스 mRNA 백신 공동연구개발 업무협약(MOU)을 체결하고 7월 본계약을 완료했다. 백신 개발에 에스티팜의 SmartCap과 STLNP 플랫폼 기술을 적용하는 게 골자다. 레바티오의 경우 작년 말 청산했으나 CAR-NKT, cirRNA 등 핵심 플랫폼 기술 IP와 신약 파이프라인은 모두 에스티팜에게 이전돼 관련 연구를 지속하고 있다.이 같은 신사업 확장 동력은 기존 CDMO 사업에서 창출되는 안정적인 현금흐름에서 나온다. 올 3분기 에스티팜 영업이익은 147억원으로 전년 동기 대비 141.6% 급증했다. 같은 기간 매출액은 819억원으로 전년보다 32.7% 늘었다. 고마진 올리고핵산 CDMO 비중 확대와 상업화 프로젝트 증가가 맞물린 결과다. 매출 구성을 보면 올리고 CDMO 매출이 686억원으로 전체 매출의 84%를 차지했고 이 가운데 상업화 단계 프로젝트가 절반 이상인 54%를 차지해 수익성 개선을 이끌었다.2025-12-13 06:00:53차지현 기자 -

에스티팜 원료 공급 RNA 치료제, 식약처 희귀약 지정에스티팜이 원료를 공급하고 있는 올리고뉴클레오타이드 기반 RNA 치료제가 식약처로부터 희귀의약품으로 지정됐다.희귀의약품으로 지정되면 허가 지원, 수수료 면제, 독점권 연장 등 혜택이 부여되므로 정식 허가에 더 속도를 낼 것으로 보인다.식품의약품안전처는 1일 올레자르센 주사제를 희귀의약품으로 지정 공고했다.이 약은 가족성 카일로마이크론혈증 증후군(Familial chylomicronemia syndrome) 보조치료로 사용된다.가족성 카일로마이크론혈증 증후군은 지단백분해 효소의 기능 결함으로 혈중 중성지방 수치가 매우 높아지는 희귀 유전성 대사 질환이다. 이에 반복적인 췌장염이 유발돼 심한 복통, 복부 팽만감 등이 나타난다.올레자르센은 antisense RNA 기술을 활용해 간세포 내 APOC3 mRNA를 선택적으로 억제, apoC-III 단백질 생성량을 감소시키는 기전을 갖고 있다. 이를 통해 지단백분개효소 매개 지질분해와 킬로미크론 제거가 촉진돼 중성지방 대사를 정상화시킨다.작년 12월 미국FDA 승인을 받았고, 올해 9월에는 유럽EMA도 통과했다.희귀의약품 지정은 국내 환자 수가 2만명 이하이며, 적절한 치료 방법이나 의약품이 개발되지 않은 질환 조건을 만족해야 한다. 희귀의약품으로 지정되면 신속 상담 등 허가 지원, 제출서류 간소화, 수수료 면제, 자료보호권 10년 혜택 등이 부여된다. 이런 혜택 때문에 정식 허가에 일반 약제보다 유리하다.이 약이 더 주목을 받는 건 동아쏘시오그룹의 에스티팜이 원료를 공급하고 있어서다.에스티팜은 올레자르센 개발사인 아이오니스 파마슈티컬스와 지난 2012년 올리고뉴클레오타이드 원료 공급 라이선스 계약을 체결한 바 있다. 이를 통해 올레자르센 원료의약품을 공급하는 것으로 알려졌다.올레자르센의 글로벌 판매가 본격화되면서 에스티팜 매출에도 긍정적인 영향을 끼칠 것으로 분석된다. 실제 에스티팜의 올리고뉴클레오타이드 원료의약품 매출이 급증하고 있다. 지난 3분기에는 686억원을 기록해 전년 동기 대비 93% 증가했다. 에스티팜은 제2올리고동 완공을 통해 생산 규모를 세계 최대 수준으로 확대할 계획이다.2025-12-02 06:00:52이탁순 기자

에스티팜 원료 공급 RNA 치료제, 식약처 희귀약 지정에스티팜이 원료를 공급하고 있는 올리고뉴클레오타이드 기반 RNA 치료제가 식약처로부터 희귀의약품으로 지정됐다.희귀의약품으로 지정되면 허가 지원, 수수료 면제, 독점권 연장 등 혜택이 부여되므로 정식 허가에 더 속도를 낼 것으로 보인다.식품의약품안전처는 1일 올레자르센 주사제를 희귀의약품으로 지정 공고했다.이 약은 가족성 카일로마이크론혈증 증후군(Familial chylomicronemia syndrome) 보조치료로 사용된다.가족성 카일로마이크론혈증 증후군은 지단백분해 효소의 기능 결함으로 혈중 중성지방 수치가 매우 높아지는 희귀 유전성 대사 질환이다. 이에 반복적인 췌장염이 유발돼 심한 복통, 복부 팽만감 등이 나타난다.올레자르센은 antisense RNA 기술을 활용해 간세포 내 APOC3 mRNA를 선택적으로 억제, apoC-III 단백질 생성량을 감소시키는 기전을 갖고 있다. 이를 통해 지단백분개효소 매개 지질분해와 킬로미크론 제거가 촉진돼 중성지방 대사를 정상화시킨다.작년 12월 미국FDA 승인을 받았고, 올해 9월에는 유럽EMA도 통과했다.희귀의약품 지정은 국내 환자 수가 2만명 이하이며, 적절한 치료 방법이나 의약품이 개발되지 않은 질환 조건을 만족해야 한다. 희귀의약품으로 지정되면 신속 상담 등 허가 지원, 제출서류 간소화, 수수료 면제, 자료보호권 10년 혜택 등이 부여된다. 이런 혜택 때문에 정식 허가에 일반 약제보다 유리하다.이 약이 더 주목을 받는 건 동아쏘시오그룹의 에스티팜이 원료를 공급하고 있어서다.에스티팜은 올레자르센 개발사인 아이오니스 파마슈티컬스와 지난 2012년 올리고뉴클레오타이드 원료 공급 라이선스 계약을 체결한 바 있다. 이를 통해 올레자르센 원료의약품을 공급하는 것으로 알려졌다.올레자르센의 글로벌 판매가 본격화되면서 에스티팜 매출에도 긍정적인 영향을 끼칠 것으로 분석된다. 실제 에스티팜의 올리고뉴클레오타이드 원료의약품 매출이 급증하고 있다. 지난 3분기에는 686억원을 기록해 전년 동기 대비 93% 증가했다. 에스티팜은 제2올리고동 완공을 통해 생산 규모를 세계 최대 수준으로 확대할 계획이다.2025-12-02 06:00:52이탁순 기자 -

제약바이오 ESG, 상장사 평균 상회…환경·지배구조 취약국내 제약바이오 업계의 ESG(환경·사회·지배구조) 경영 수준이 전반적으로 안정권에 진입한 모습이다. 조사 대상 상장사 96곳 중 절반인 48곳이 B등급 이상을 획득하며 지속가능경영을 위한 '기초 체력'을 확보한 것으로 나타났다. 다만 개별 항목을 보면 환경(E)과 지배구조(G) 항목에서는 여전히 D등급 비중이 높아 전반적인 체질 개선까지 시간이 필요하다는 지적도 나온다.제약사 96곳 중 48곳 B등급 이상 획득, 시장 평균 6.4%p 앞서27일 업계에 따르면 한국ESG기준원(KCGS)은 최근 국내 상장 기업 1091곳의 2025년 ESG 평가 등급을 공개했다.KCGS는 매년 국내 주요 상장 기업을 대상으로 환경(E)·사회(S)·지배구조(G) 부문의 지속가능경영 수준을 평가해 등급을 부여한다. 등급 체계는 S(탁월), A+(매우 우수), A(우수), B+(양호), B(보통), C(취약), D(미흡) 등 총 7개 등급으로 나뉜다. 통상 B+등급 이상은 유가증권시장 공시 규정 등에 따라 비재무적 리스크가 적어 투자가치가 있는 양호한 기업군으로 분류된다.전체 평가 대상 기업 1091곳 중 제약바이오·헬스케어 기업은 96곳이다. 이들 기업의 ESG 통합 등급을 분석한 결과 50.0%에 해당하는 48곳이 B등급 이상을 획득한 것으로 집계됐다. 조사 대상 기업의 절반 이상 제약바이오·헬스케어 기업이 안정적인 수준의 지속가능경영 체계를 갖췄다는 얘기다.제약바이오 업계 ESG 성적표는 조사 대상 전체 상장사와 비교했을 때 더욱 돋보인다. 전체 상장사 1091곳 중 B등급 이상을 획득한 기업은 43.6%에 해당하는 476곳이다 제약바이오 기업의 B등급 이상 비중은 이보다 6.4%포인트 높은 50.0%를 기록하며 전체 시장 평균을 훌쩍 상회했다.최상위권인 A등급 이상 비율에서도 격차가 확인된다. 전체 상장사의 A등급 이상 비율은 21.6%(236곳)에 그친 반면 제약바이오 업계는 26.0%(25곳)를 달성해 질적인 측면에서도 상대적 우위를 점했다. 이는 업종 전반의 ESG 관리 수준이 시장 평균보다 높은 수준으로 유지되고 있음을 보여준다.제약바이오 기업의 ESG 종합 등급을 세부적으로 보면 A+등급을 받은 기업은 2곳(2.1%)이다. SK케미칼과 현대바이오랜드 두 곳으로 두 기업은 환경(E)과 사회(S) 부문에서 나란히 최고 기준인 A+등급을 받았고 지배구조(G) 부문에서 A등급을 획득하며 종합 평가에서 최상위권을 달성했다.A등급을 받은 기업은 총 23곳(24.0%)으로 삼성·SK 계열사 등 대기업군과 전통 제약사가 대거 포진했다. HK이노엔, SK바이오사이언스, 녹십자, 대웅제약, 대원제약, 동아쏘시오홀딩스, 동아에스티, 보령, 삼성바이오로직스, 셀트리온, 에스케이바이오팜, 에스티팜, 유한양행 등이 A등급 기업에 이름을 올렸다. 일동홀딩스, 종근당, 종근당바이오, 종근당홀딩스, 콜마홀딩스, 클래시스, 한국콜마, 한독, 휴온스, SK디스커버리 등도 A등급권에 포함됐다.B+등급과 B등급은 각각 19곳(19.8%)과 4곳(4.2%)으로 드러났다. B+등급에는 JW중외제약, 동국제약, 대원제약 등 탄탄한 실적을 갖춘 중견 제약사와 파마리서치, 씨젠 등 각 분야 대표 바이오·헬스케어 기업이 대거 포함됐다. 대웅, 지씨셀, 팜젠사이언스, 한미약품 등은 B등급을 받았다.지속가능경영 체계가 미흡한 하위 등급 기업은 전체의 절반을 차지했다. C등급을 받은 기업은 23곳(24.0%)으로 나타났다. 알테오젠, 에이비엘바이오, 루닛 등 코스닥 대장주가 이 구간에 다수 자리했다. 이들은 대형 기술수출과 신약개발 등 성과로 기업 가치를 크게 키웠지만 비재무적 관리 시스템은 회사의 외형 성장을 따라가지 못하는 '성장통'을 겪고 있는 것으로 분석된다. 이외 메디톡스·바이오니아·에스디바이오센서·지아이이노베이션·휴젤 등 주요 바이오텍, 동화약품·삼일제약·이연제약·현대약품 등 중소 제약사도 C등급에 머물렀다.최하위인 D등급 역시 25곳(26.0%)에 달했다. 전체의 4분의 1에 해당하는 기업이 ESG 경영 체계를 거의 갖추지 못하고 있거나 비재무적 리스크가 매우 높은 낙제점을 받은 셈이다. D등급 기업의 경우 HLB글로벌, HLB테라퓨틱스, 국제약품, 네이처셀, 덴티움, 동성제약, 메지온, 명문제약, 보로노이, 에이프로젠, 오스코텍, 차바이오텍, 파미셀, 펩트론, 현대바이오 등 중소·중견 제약사와 바이오텍이 대다수를 차지했다. 경영권 분쟁, 주주와 잦은 갈등, 잇따른 내부통제 이슈 등 지배구조(G) 취약성이 뚜렷한 기업이나 규모가 작아 ESG 조직을 제대로 갖추지 못한 신약개발 중심 바이오텍이 상당수다."CDMO·기술이전도 ESG가 판가름…제약바이오 체질 점검 필요"다만 개별 항목을 보면 편차가 크다. 제약바이오 기업들은 사회(S) 부문에서 상대적으로 우수한 평가를 받았다. 분석 대상 기업 96곳 가운데 58곳(60.4%)이 B등급 이상을 확보하며 안정적인 성적을 거뒀다. 의약품 기부, 환자 지원 프로그램, 소외계층 의료 봉사 등 업(業)의 본질과 맞닿은 사회공헌(CSR) 활동이 사회(S) 부문 점수 향상에 긍정적인 영향을 준 것으로 풀이된다.사회(S) 부문에서는 HK이노엔, SK바이오사이언스, 대웅제약, 대원제약, 동아쏘시오홀딩스, 동아에스티, 보령, 삼성바이오로직스, 셀트리온, 에스티팜, 유한양행, 일동홀딩스, 종근당, 콜마홀딩스, 클래시스, 한국콜마, 한독, SK디스커버리, SK케미칼, 현대바이오랜드, 대웅, 한미약품, LG화학 등 23개사가 최고점인 A+등급을 획득했다. 이외 A등급 23곳(24.0%), B+등급 8곳(8.3%), B등급 4곳(4.2%), C등급 17곳(17.7%), D등급 21곳(21.9%)이다.이와 달리 제약바이오 기업의 환경(E)과 지배구조(G) 분문 성적은 대체로 저조한 편으로 나타났다. 환경(E) 부문의 경우 분석 대상 기업의 36.5%에 해당하는 35개사가 최하위 D 등급을 받아 세 항목 중 가장 취약한 영역으로 확인됐다. 환인제약, HLB생명과학, 바이오니아, 알테오젠, 엘앤씨바이오, 지아이이노베이션, 케어젠, 코오롱생명과학, 하나제약, 에이프로젠, 오스코텍, 유유제약, 일양약품, 젬백스, 차바이오텍, 바이오노트, 에이비엘바이오, 이연제약, HLB글로벌, 국제약품, 네이처셀, 덴티움, 동성제약, 메지온, 명문제약, 보로노이, 삼성제약, 삼천당제약, 오리엔트바이오, 일성아이에스, 진원생명과학, 원텍, 파미셀, 펩트론, 현대바이오 등이 이에 해당한다.환경(E) 부문에서 A+등급은 2곳(2.1%), A등급은 26곳(26.0%), B+등급은 15곳(15.6%), B등급은 12곳(12.5%), C등급은 7곳(7.3%)으로 집계됐다. 환경(E) 부문 부진은 정량 환경 데이터의 공시 부족, 자체 설비를 갖추지 않은 바이오텍의 구조적 한계, 제조 기반 중소 제약사의 환경관리 체계 부재 등이 복합적으로 작용한 결과로 보인다.지배구조(G) 부문의 경우 분석 대상 기업의 27.1%에 해당하는 26곳이 최하위권인 D등급을 받으며 전반적인 거버넌스 체계의 취약성이 드러났다. A+등급을 획득한 기업은 단 한 곳도 없었고 A등급 역시 15곳(15.6%)에 그치는 등 상위권 비중이 낮았다. 반면 B+등급 23곳(24.0%), B등급 13곳(13.5%), C등급 19곳(19.8%) 등 중위권이 대부분을 차지하며 기업 간 편차가 큰 구조적 약점이 지속되고 있는 것으로 조사됐다.특히 임직원 비리, 내부 경영권 분쟁, 주주와 잦은 갈등 등이 장기간 이어져 온 기업 상당수가 D등급에 포함됐다. 동성제약, 메지온, 오스코텍, 일양약품, 젬백스, 차바이오텍 등이 대표적이다. 1년 이상 경영권 분쟁을 겪어온 한미약품 역시 지배구조(G) 등급이2023년 B등급에서 2024년 C등급으로 하락한 데 이어 올해 평가에서도 C등급에 머물렀다. 오너 중심 폐쇄적인 의사결정 구조, 이사회 독립성 결여, 주주 환원 정책 미비 등이 여전히 제약바이오 업계의 발목을 잡고 있는 것이다.업계에서는 ESG 역량이 더 이상 공시 수준의 문제가 아니라 기업의 생존과 직결된 핵심 경쟁력으로 부상했다는 목소리가 커지는 분위기다. 특히 기관 투자자를 중심으로 비재무적 리스크 관리 중요성이 확대되면서 ESG 등급이 투자 판단의 주요 기준으로 활용되는 사례가 늘고 있다. 위탁개발생산(CDMO) 수주 경쟁이나 글로벌 기술이전(L/O) 협상에서도 환경·지배구조 수준이 파트너십 신뢰도와 직결되는 만큼 업계 전반에 보다 체계적인 ESG 경영 도입이 필요하다는 지적이 나온다.2025-11-28 06:00:31차지현 기자

제약바이오 ESG, 상장사 평균 상회…환경·지배구조 취약국내 제약바이오 업계의 ESG(환경·사회·지배구조) 경영 수준이 전반적으로 안정권에 진입한 모습이다. 조사 대상 상장사 96곳 중 절반인 48곳이 B등급 이상을 획득하며 지속가능경영을 위한 '기초 체력'을 확보한 것으로 나타났다. 다만 개별 항목을 보면 환경(E)과 지배구조(G) 항목에서는 여전히 D등급 비중이 높아 전반적인 체질 개선까지 시간이 필요하다는 지적도 나온다.제약사 96곳 중 48곳 B등급 이상 획득, 시장 평균 6.4%p 앞서27일 업계에 따르면 한국ESG기준원(KCGS)은 최근 국내 상장 기업 1091곳의 2025년 ESG 평가 등급을 공개했다.KCGS는 매년 국내 주요 상장 기업을 대상으로 환경(E)·사회(S)·지배구조(G) 부문의 지속가능경영 수준을 평가해 등급을 부여한다. 등급 체계는 S(탁월), A+(매우 우수), A(우수), B+(양호), B(보통), C(취약), D(미흡) 등 총 7개 등급으로 나뉜다. 통상 B+등급 이상은 유가증권시장 공시 규정 등에 따라 비재무적 리스크가 적어 투자가치가 있는 양호한 기업군으로 분류된다.전체 평가 대상 기업 1091곳 중 제약바이오·헬스케어 기업은 96곳이다. 이들 기업의 ESG 통합 등급을 분석한 결과 50.0%에 해당하는 48곳이 B등급 이상을 획득한 것으로 집계됐다. 조사 대상 기업의 절반 이상 제약바이오·헬스케어 기업이 안정적인 수준의 지속가능경영 체계를 갖췄다는 얘기다.제약바이오 업계 ESG 성적표는 조사 대상 전체 상장사와 비교했을 때 더욱 돋보인다. 전체 상장사 1091곳 중 B등급 이상을 획득한 기업은 43.6%에 해당하는 476곳이다 제약바이오 기업의 B등급 이상 비중은 이보다 6.4%포인트 높은 50.0%를 기록하며 전체 시장 평균을 훌쩍 상회했다.최상위권인 A등급 이상 비율에서도 격차가 확인된다. 전체 상장사의 A등급 이상 비율은 21.6%(236곳)에 그친 반면 제약바이오 업계는 26.0%(25곳)를 달성해 질적인 측면에서도 상대적 우위를 점했다. 이는 업종 전반의 ESG 관리 수준이 시장 평균보다 높은 수준으로 유지되고 있음을 보여준다.제약바이오 기업의 ESG 종합 등급을 세부적으로 보면 A+등급을 받은 기업은 2곳(2.1%)이다. SK케미칼과 현대바이오랜드 두 곳으로 두 기업은 환경(E)과 사회(S) 부문에서 나란히 최고 기준인 A+등급을 받았고 지배구조(G) 부문에서 A등급을 획득하며 종합 평가에서 최상위권을 달성했다.A등급을 받은 기업은 총 23곳(24.0%)으로 삼성·SK 계열사 등 대기업군과 전통 제약사가 대거 포진했다. HK이노엔, SK바이오사이언스, 녹십자, 대웅제약, 대원제약, 동아쏘시오홀딩스, 동아에스티, 보령, 삼성바이오로직스, 셀트리온, 에스케이바이오팜, 에스티팜, 유한양행 등이 A등급 기업에 이름을 올렸다. 일동홀딩스, 종근당, 종근당바이오, 종근당홀딩스, 콜마홀딩스, 클래시스, 한국콜마, 한독, 휴온스, SK디스커버리 등도 A등급권에 포함됐다.B+등급과 B등급은 각각 19곳(19.8%)과 4곳(4.2%)으로 드러났다. B+등급에는 JW중외제약, 동국제약, 대원제약 등 탄탄한 실적을 갖춘 중견 제약사와 파마리서치, 씨젠 등 각 분야 대표 바이오·헬스케어 기업이 대거 포함됐다. 대웅, 지씨셀, 팜젠사이언스, 한미약품 등은 B등급을 받았다.지속가능경영 체계가 미흡한 하위 등급 기업은 전체의 절반을 차지했다. C등급을 받은 기업은 23곳(24.0%)으로 나타났다. 알테오젠, 에이비엘바이오, 루닛 등 코스닥 대장주가 이 구간에 다수 자리했다. 이들은 대형 기술수출과 신약개발 등 성과로 기업 가치를 크게 키웠지만 비재무적 관리 시스템은 회사의 외형 성장을 따라가지 못하는 '성장통'을 겪고 있는 것으로 분석된다. 이외 메디톡스·바이오니아·에스디바이오센서·지아이이노베이션·휴젤 등 주요 바이오텍, 동화약품·삼일제약·이연제약·현대약품 등 중소 제약사도 C등급에 머물렀다.최하위인 D등급 역시 25곳(26.0%)에 달했다. 전체의 4분의 1에 해당하는 기업이 ESG 경영 체계를 거의 갖추지 못하고 있거나 비재무적 리스크가 매우 높은 낙제점을 받은 셈이다. D등급 기업의 경우 HLB글로벌, HLB테라퓨틱스, 국제약품, 네이처셀, 덴티움, 동성제약, 메지온, 명문제약, 보로노이, 에이프로젠, 오스코텍, 차바이오텍, 파미셀, 펩트론, 현대바이오 등 중소·중견 제약사와 바이오텍이 대다수를 차지했다. 경영권 분쟁, 주주와 잦은 갈등, 잇따른 내부통제 이슈 등 지배구조(G) 취약성이 뚜렷한 기업이나 규모가 작아 ESG 조직을 제대로 갖추지 못한 신약개발 중심 바이오텍이 상당수다."CDMO·기술이전도 ESG가 판가름…제약바이오 체질 점검 필요"다만 개별 항목을 보면 편차가 크다. 제약바이오 기업들은 사회(S) 부문에서 상대적으로 우수한 평가를 받았다. 분석 대상 기업 96곳 가운데 58곳(60.4%)이 B등급 이상을 확보하며 안정적인 성적을 거뒀다. 의약품 기부, 환자 지원 프로그램, 소외계층 의료 봉사 등 업(業)의 본질과 맞닿은 사회공헌(CSR) 활동이 사회(S) 부문 점수 향상에 긍정적인 영향을 준 것으로 풀이된다.사회(S) 부문에서는 HK이노엔, SK바이오사이언스, 대웅제약, 대원제약, 동아쏘시오홀딩스, 동아에스티, 보령, 삼성바이오로직스, 셀트리온, 에스티팜, 유한양행, 일동홀딩스, 종근당, 콜마홀딩스, 클래시스, 한국콜마, 한독, SK디스커버리, SK케미칼, 현대바이오랜드, 대웅, 한미약품, LG화학 등 23개사가 최고점인 A+등급을 획득했다. 이외 A등급 23곳(24.0%), B+등급 8곳(8.3%), B등급 4곳(4.2%), C등급 17곳(17.7%), D등급 21곳(21.9%)이다.이와 달리 제약바이오 기업의 환경(E)과 지배구조(G) 분문 성적은 대체로 저조한 편으로 나타났다. 환경(E) 부문의 경우 분석 대상 기업의 36.5%에 해당하는 35개사가 최하위 D 등급을 받아 세 항목 중 가장 취약한 영역으로 확인됐다. 환인제약, HLB생명과학, 바이오니아, 알테오젠, 엘앤씨바이오, 지아이이노베이션, 케어젠, 코오롱생명과학, 하나제약, 에이프로젠, 오스코텍, 유유제약, 일양약품, 젬백스, 차바이오텍, 바이오노트, 에이비엘바이오, 이연제약, HLB글로벌, 국제약품, 네이처셀, 덴티움, 동성제약, 메지온, 명문제약, 보로노이, 삼성제약, 삼천당제약, 오리엔트바이오, 일성아이에스, 진원생명과학, 원텍, 파미셀, 펩트론, 현대바이오 등이 이에 해당한다.환경(E) 부문에서 A+등급은 2곳(2.1%), A등급은 26곳(26.0%), B+등급은 15곳(15.6%), B등급은 12곳(12.5%), C등급은 7곳(7.3%)으로 집계됐다. 환경(E) 부문 부진은 정량 환경 데이터의 공시 부족, 자체 설비를 갖추지 않은 바이오텍의 구조적 한계, 제조 기반 중소 제약사의 환경관리 체계 부재 등이 복합적으로 작용한 결과로 보인다.지배구조(G) 부문의 경우 분석 대상 기업의 27.1%에 해당하는 26곳이 최하위권인 D등급을 받으며 전반적인 거버넌스 체계의 취약성이 드러났다. A+등급을 획득한 기업은 단 한 곳도 없었고 A등급 역시 15곳(15.6%)에 그치는 등 상위권 비중이 낮았다. 반면 B+등급 23곳(24.0%), B등급 13곳(13.5%), C등급 19곳(19.8%) 등 중위권이 대부분을 차지하며 기업 간 편차가 큰 구조적 약점이 지속되고 있는 것으로 조사됐다.특히 임직원 비리, 내부 경영권 분쟁, 주주와 잦은 갈등 등이 장기간 이어져 온 기업 상당수가 D등급에 포함됐다. 동성제약, 메지온, 오스코텍, 일양약품, 젬백스, 차바이오텍 등이 대표적이다. 1년 이상 경영권 분쟁을 겪어온 한미약품 역시 지배구조(G) 등급이2023년 B등급에서 2024년 C등급으로 하락한 데 이어 올해 평가에서도 C등급에 머물렀다. 오너 중심 폐쇄적인 의사결정 구조, 이사회 독립성 결여, 주주 환원 정책 미비 등이 여전히 제약바이오 업계의 발목을 잡고 있는 것이다.업계에서는 ESG 역량이 더 이상 공시 수준의 문제가 아니라 기업의 생존과 직결된 핵심 경쟁력으로 부상했다는 목소리가 커지는 분위기다. 특히 기관 투자자를 중심으로 비재무적 리스크 관리 중요성이 확대되면서 ESG 등급이 투자 판단의 주요 기준으로 활용되는 사례가 늘고 있다. 위탁개발생산(CDMO) 수주 경쟁이나 글로벌 기술이전(L/O) 협상에서도 환경·지배구조 수준이 파트너십 신뢰도와 직결되는 만큼 업계 전반에 보다 체계적인 ESG 경영 도입이 필요하다는 지적이 나온다.2025-11-28 06:00:31차지현 기자 -

제약바이오 미국 수출 껑충…삼바 2배·셀트리온 3배↑[데일리팜=김진구 기자] 주요 상장 제약바이오기업 20곳 중 18곳의 3분기 누적 수출실적이 전년대비 증가한 것으로 나타났다.특히 미국으로의 수출실적이 큰 폭으로 늘었다. 삼성바이오로직스는 1년 새 미국으로의 수출실적이 2배 이상, 셀트리온은 3배 이상 각각 증가했다. 미국 정부의 관세 부과 우려에 대비해 현지에 재고를 확보해두려는 움직임이 두드러졌기 때문이라는 분석이다.제약업계에선 최대 변수였던 미국과의 관세 협상의 최종 타결로 불확실성이 해소됨에 따라, 주요 제약바이오기업들의 의약품 수출 호조가 지속될 것이란 전망이 나온다.제약 20곳 중 18곳, 3분기 누적 수출실적 증가24일 금융감독원에 따르면 지난 3분기 누적 주요 제약바이오기업 20곳 중 18곳의 수출실적이 전년동기 대비 증가했다.유가증권시장(코스피)과 코스닥시장 상장 제약바이오기업 중 3분기 누적 수출실적이 300억원 이상인 20곳을 대상으로 집계한 결과다. 지주사는 집계에서 제외했다. SK바이오팜·녹십자·SK바이오사이언스·유한양행·에스티팜·파마리서치·HK이노엔·경보제약의 수출실적이 1년 새 30% 이상 증가했다. 삼성바이오로직스·셀트리온·대웅제약·휴온스는 20% 이상 늘었고, 휴젤·동아에스티·메디톡스·동화약품·일양약품도 각각 전년대비 증가한 것으로 나타났다. 한미약품은 전년대비 소폭 늘었고, 종근당바이오와 동국제약은 감소했다.이들의 합산 수출실적은 작년 3분기 누적 6조7119억원에서 올해 3분기 누적 9조354억원으로 35% 증가했다.관세 불안에 미국 수출 급증…삼바 2.1배·셀트리온 3.4배 쑥주요 기업의 미국 수출실적이 큰 폭으로 증가하면서 전반적인 수출 호조에 기여했다.삼성바이오로직스는 미국으로의 수출실적이 1년 새 7881억원에서 1조6482억원으로 109% 증가했다. 전체 수출실적에서 미국이 차지하는 비중은 작년 3분기 24%에서 올해 3분기 39%로 1년 새 15%포인트 확대됐다.미국 수출이 크게 늘면서 삼성바이오로직스의 전체 수출실적은 3조1824억원에서 4조1167억원으로 29% 증가했다. 미국 외에 유럽으로의 수출실적이 2조1726억원에서 2조2409억원으로 3% 늘었고, 기타 국가로의 수출은 2217억원에서 2276억원으로 소폭 증가했다.셀트리온은 미국 수출실적이 3배 이상 급증했다. 작년 3분기 누적 778억원에 그쳤으나 1년 만에 2650억원으로 치솟았다. 3분기 누적 수출실적만으로 이미 지난해 전체 미국 수출액 1조681억원을 크게 넘어섰다.미국 외 지역으로의 수출도 호조를 보였다. 유럽으로의 수출은 1조856억원에서 1조2904억원으로 19%, 아시아 수출은 1356억원에서 1753억원으로 29% 증가했다. 이를 포함해 전체 수출실적은 2조4937억원에서 2조8323억원으로 14% 늘었다.SK바이오팜은 미국 수출실적이 1년 새 3094억원에서 4718억원으로 53% 증가했다. 뇌전증 치료제 ‘엑스코프리(세노바메이트)’의 미국시장 판매 호조가 실적 확대에 긍정적으로 작용했다. SK바이오팜은 지난 2020년 5월 엑스코프리를 현지 발매했다. 이후 꾸준히 현지 매출이 증가하고 있다. 미국을 포함한 전체 수출실적은 3786억원에서 5123억원으로 35% 늘었다. 전체 수출실적에서 미국이 차지하는 비중은 82%에서 92%로 확대됐다.GC녹십자는 GC녹십자는 ‘알리글로’를 중심으로 한 혈액제제의 수출실적이 1년 새 1030억원에서 3036억원으로 3배 가까이 늘었다. 특히 미국으로의 알리글로 수출이 크게 늘었다는 분석이다. 미국에서 알리글로의 판매를 담당하는 GC바이오파마 USA(GC BIOPHARMA USA)는 올해 3분기 누적 790억원의 매출이 신규로 발생했다. 주요 기업들의 미국 수출실적 증가는 트럼프 정부의 의약품 관세 부과 우려에 적극 대응한 결과라는 분석이다. 이들은 관세 부과 우려에 대비해 현지에 재고를 비축해두는 방식으로 대응한 바 있다.제약업계에선 최대 변수였던 미국과의 의약품 관세 협상이 최근 타결됨에 따라 미국을 중심으로 한 의약품 수출 호조세가 이어질 것이란 전망이 나온다.한미 양국은 지난달 29일 경주 아시아태평양경제협력체(APEC) 정상회의에서 의약품 분야 최대국대우(MFN) 적용에 합의했다. 미국에서 국산 의약품이 일본·EU와 같이 최혜국대우를 적용받아, 최대 15%의 관세율이 부과되는 내용이 골자다.지난 14일엔 관세 후속 협상 타결에 따른 합의 세부 내용을 공개했다. 미국 백악관은 한국산 의약품에 대한 관세가 최대 15%를 넘지 않도록 합의했다는 내용을 담은 한·미 정상회담 조인트 팩트시트(JFS)를 발표했다. 의약품에 부과되는 어떠한 관세의 경우도 15%의 관세율을 초과하지 않기로 확정했다. 제네릭에 대해선 무관세를 적용키로 했다.다만 여전히 관세 변수가 남아있다는 게 업계 평가다. 이번 팩트시트에는 바이오시밀러의 관세 범위가 정확히 명시되지 않았다. 바이오시밀러가 제네릭 범주로 포함돼 무관세를 적용받을지, 별도 판단을 받을지 확정되지 않았다.SK바사·파마리서치·HK이노엔·에스티팜 수출 호조 지속이밖에 SK바이오사이언스와 파마리서치, HK이노엔, 에스티팜의 수출실적 증가가 두드러졌다.SK바이오사이언스의 3분기 누적 수출액은 3706억원으로 전년동기 190억원 대비 약 20배 증가했다. 지난해 인수한 독일 CDMO 기업 IDT 바이오로지카의 실적이 수출실적으로 반영된 결과로 풀이된다.SK바이오사이언스는 지난해 10월 독일 IDT 바이오로지카를 3564억원에 인수한 바 있다. 이어 작년 4분기부터 IDT 바이오로지카의 실적이 본격 반영됐다. 이 회사의 수출실적은 작년 1~3분기 70억원 미만이었으나, 4분기 1170억원으로 급등했다. 올해 들어선 1분기 1297억원, 2분기 1393억원. 3분기 1017억원 등을 기록했다.파마리서치의 수출실적은 897억원에서 1477억원으로 65% 증가했다. ‘리쥬란’을 중심으로 한 의료기기 수출이 365억원에서 650억원으로 78% 늘었고, 화장품 부문 수출은 319억원에서 587억원으로 84% 증가했다.HK이노엔의 경우 위식도역류질환 치료제 ‘케이캡’을 중심으로 수출실적이 307억원에서 446억원으로 45% 증가했다. 이 기간 케이캡의 수출액은 43억원에서 76억원으로 1년 새 77% 증가했다.대웅제약의 수출은 1415억원에서 1737억원으로 23% 증가했다. 보툴리눔톡신 제제 ‘나보타’의 수출이 1157억원에서 1452억원으로 25%, 위식도역류질환 치료제 ‘펙수클루’의 수출이 27억원에서 36억원으로 34% 각각 늘었다.에스티팜은 1433억원이던 수출실적이 1942억원으로 36% 늘었다. 회사의 새 주력 사업으로 떠오른 올리고유클레오타이드 원료를 중심으로 한 신약 API 부문의 수출실적이 995억원으로 1288억원으로 29% 증가했다.2025-11-24 06:20:08김진구

제약바이오 미국 수출 껑충…삼바 2배·셀트리온 3배↑[데일리팜=김진구 기자] 주요 상장 제약바이오기업 20곳 중 18곳의 3분기 누적 수출실적이 전년대비 증가한 것으로 나타났다.특히 미국으로의 수출실적이 큰 폭으로 늘었다. 삼성바이오로직스는 1년 새 미국으로의 수출실적이 2배 이상, 셀트리온은 3배 이상 각각 증가했다. 미국 정부의 관세 부과 우려에 대비해 현지에 재고를 확보해두려는 움직임이 두드러졌기 때문이라는 분석이다.제약업계에선 최대 변수였던 미국과의 관세 협상의 최종 타결로 불확실성이 해소됨에 따라, 주요 제약바이오기업들의 의약품 수출 호조가 지속될 것이란 전망이 나온다.제약 20곳 중 18곳, 3분기 누적 수출실적 증가24일 금융감독원에 따르면 지난 3분기 누적 주요 제약바이오기업 20곳 중 18곳의 수출실적이 전년동기 대비 증가했다.유가증권시장(코스피)과 코스닥시장 상장 제약바이오기업 중 3분기 누적 수출실적이 300억원 이상인 20곳을 대상으로 집계한 결과다. 지주사는 집계에서 제외했다. SK바이오팜·녹십자·SK바이오사이언스·유한양행·에스티팜·파마리서치·HK이노엔·경보제약의 수출실적이 1년 새 30% 이상 증가했다. 삼성바이오로직스·셀트리온·대웅제약·휴온스는 20% 이상 늘었고, 휴젤·동아에스티·메디톡스·동화약품·일양약품도 각각 전년대비 증가한 것으로 나타났다. 한미약품은 전년대비 소폭 늘었고, 종근당바이오와 동국제약은 감소했다.이들의 합산 수출실적은 작년 3분기 누적 6조7119억원에서 올해 3분기 누적 9조354억원으로 35% 증가했다.관세 불안에 미국 수출 급증…삼바 2.1배·셀트리온 3.4배 쑥주요 기업의 미국 수출실적이 큰 폭으로 증가하면서 전반적인 수출 호조에 기여했다.삼성바이오로직스는 미국으로의 수출실적이 1년 새 7881억원에서 1조6482억원으로 109% 증가했다. 전체 수출실적에서 미국이 차지하는 비중은 작년 3분기 24%에서 올해 3분기 39%로 1년 새 15%포인트 확대됐다.미국 수출이 크게 늘면서 삼성바이오로직스의 전체 수출실적은 3조1824억원에서 4조1167억원으로 29% 증가했다. 미국 외에 유럽으로의 수출실적이 2조1726억원에서 2조2409억원으로 3% 늘었고, 기타 국가로의 수출은 2217억원에서 2276억원으로 소폭 증가했다.셀트리온은 미국 수출실적이 3배 이상 급증했다. 작년 3분기 누적 778억원에 그쳤으나 1년 만에 2650억원으로 치솟았다. 3분기 누적 수출실적만으로 이미 지난해 전체 미국 수출액 1조681억원을 크게 넘어섰다.미국 외 지역으로의 수출도 호조를 보였다. 유럽으로의 수출은 1조856억원에서 1조2904억원으로 19%, 아시아 수출은 1356억원에서 1753억원으로 29% 증가했다. 이를 포함해 전체 수출실적은 2조4937억원에서 2조8323억원으로 14% 늘었다.SK바이오팜은 미국 수출실적이 1년 새 3094억원에서 4718억원으로 53% 증가했다. 뇌전증 치료제 ‘엑스코프리(세노바메이트)’의 미국시장 판매 호조가 실적 확대에 긍정적으로 작용했다. SK바이오팜은 지난 2020년 5월 엑스코프리를 현지 발매했다. 이후 꾸준히 현지 매출이 증가하고 있다. 미국을 포함한 전체 수출실적은 3786억원에서 5123억원으로 35% 늘었다. 전체 수출실적에서 미국이 차지하는 비중은 82%에서 92%로 확대됐다.GC녹십자는 GC녹십자는 ‘알리글로’를 중심으로 한 혈액제제의 수출실적이 1년 새 1030억원에서 3036억원으로 3배 가까이 늘었다. 특히 미국으로의 알리글로 수출이 크게 늘었다는 분석이다. 미국에서 알리글로의 판매를 담당하는 GC바이오파마 USA(GC BIOPHARMA USA)는 올해 3분기 누적 790억원의 매출이 신규로 발생했다. 주요 기업들의 미국 수출실적 증가는 트럼프 정부의 의약품 관세 부과 우려에 적극 대응한 결과라는 분석이다. 이들은 관세 부과 우려에 대비해 현지에 재고를 비축해두는 방식으로 대응한 바 있다.제약업계에선 최대 변수였던 미국과의 의약품 관세 협상이 최근 타결됨에 따라 미국을 중심으로 한 의약품 수출 호조세가 이어질 것이란 전망이 나온다.한미 양국은 지난달 29일 경주 아시아태평양경제협력체(APEC) 정상회의에서 의약품 분야 최대국대우(MFN) 적용에 합의했다. 미국에서 국산 의약품이 일본·EU와 같이 최혜국대우를 적용받아, 최대 15%의 관세율이 부과되는 내용이 골자다.지난 14일엔 관세 후속 협상 타결에 따른 합의 세부 내용을 공개했다. 미국 백악관은 한국산 의약품에 대한 관세가 최대 15%를 넘지 않도록 합의했다는 내용을 담은 한·미 정상회담 조인트 팩트시트(JFS)를 발표했다. 의약품에 부과되는 어떠한 관세의 경우도 15%의 관세율을 초과하지 않기로 확정했다. 제네릭에 대해선 무관세를 적용키로 했다.다만 여전히 관세 변수가 남아있다는 게 업계 평가다. 이번 팩트시트에는 바이오시밀러의 관세 범위가 정확히 명시되지 않았다. 바이오시밀러가 제네릭 범주로 포함돼 무관세를 적용받을지, 별도 판단을 받을지 확정되지 않았다.SK바사·파마리서치·HK이노엔·에스티팜 수출 호조 지속이밖에 SK바이오사이언스와 파마리서치, HK이노엔, 에스티팜의 수출실적 증가가 두드러졌다.SK바이오사이언스의 3분기 누적 수출액은 3706억원으로 전년동기 190억원 대비 약 20배 증가했다. 지난해 인수한 독일 CDMO 기업 IDT 바이오로지카의 실적이 수출실적으로 반영된 결과로 풀이된다.SK바이오사이언스는 지난해 10월 독일 IDT 바이오로지카를 3564억원에 인수한 바 있다. 이어 작년 4분기부터 IDT 바이오로지카의 실적이 본격 반영됐다. 이 회사의 수출실적은 작년 1~3분기 70억원 미만이었으나, 4분기 1170억원으로 급등했다. 올해 들어선 1분기 1297억원, 2분기 1393억원. 3분기 1017억원 등을 기록했다.파마리서치의 수출실적은 897억원에서 1477억원으로 65% 증가했다. ‘리쥬란’을 중심으로 한 의료기기 수출이 365억원에서 650억원으로 78% 늘었고, 화장품 부문 수출은 319억원에서 587억원으로 84% 증가했다.HK이노엔의 경우 위식도역류질환 치료제 ‘케이캡’을 중심으로 수출실적이 307억원에서 446억원으로 45% 증가했다. 이 기간 케이캡의 수출액은 43억원에서 76억원으로 1년 새 77% 증가했다.대웅제약의 수출은 1415억원에서 1737억원으로 23% 증가했다. 보툴리눔톡신 제제 ‘나보타’의 수출이 1157억원에서 1452억원으로 25%, 위식도역류질환 치료제 ‘펙수클루’의 수출이 27억원에서 36억원으로 34% 각각 늘었다.에스티팜은 1433억원이던 수출실적이 1942억원으로 36% 늘었다. 회사의 새 주력 사업으로 떠오른 올리고유클레오타이드 원료를 중심으로 한 신약 API 부문의 수출실적이 995억원으로 1288억원으로 29% 증가했다.2025-11-24 06:20:08김진구 -

제약 5곳 중 3곳 수익성 개선…대형-중소, 실적 양극화[데일리팜=김진구 기자] 지난 3분기 주요 상장 제약바이오기업 50곳 중 29곳의 수익성이 전년동기 대비 개선된 것으로 나타났다.삼성바이오로직스와 셀트리온을 비롯한 대형 제약바이오기업의 실적 개선이 두드러졌다. 3분기 누적 매출 5000억원 이상 대형 제약바이오기업 14곳 중 3곳을 제외한 11곳(79%)의 영업이익이 전년대비 증가했다.반면 누적 매출 5000억원 미만 중견·중소 제약사는 36곳 가운데 절반이 넘는 19곳(53%)이 영업이익이 감소하거나 적자를 기록하는 등 수익성이 악화했다.50곳 중 40곳 매출 증가…삼바·녹십자·SK바팜·SK바사 껑충17일 금융감독원에 따르면 지난 3분기 주요 상장 제약바이오기업 50곳의 합산 매출은 9조8918억원이다. 작년 3분기 8조6299억원 대비 15% 증가했다.유가증권시장(코스피)과 코스닥 시장 상장사로서 의약품 사업을 주로 담당하는 제약바이오기업 가운데 연결 매출액 상위 50곳을 대상으로 분석한 결과다. 지주회사는 집계에서 제외했다.미국 정부의 관세 리스크가 해소되지 않은 채로 불확실성이 연중 지속됐지만, 대체로 외형 성장세를 이어가고 있다는 분석이다. 조사대상 50곳 가운데 10곳을 제외한 나머지 40곳(80%)의 매출이 전년대비 증가했다. 대형 기업의 매출 성장이 두드러졌다. 3분기 누적 매출 5000억원 이상 대형 제약사 14곳 가운데 13곳(93%)의 매출이 전년대비 증가했다.삼성바이오로직스는 작년 3분기 1조1871억원이던 매출이 1년 만에 1조6602억원으로 40% 증가했다. 3분기 누적 매출은 4조2484억원으로, 이 추세대로면 연 5조원 매출 달성이 유력하다는 전망이다.셀트리온은 3분기 매출이 8819억원에서 1조290억원으로 17% 증가했다. 셀트리온의 분기매출이 1조원을 넘어선 것은 이번이 처음이다. 3분기 누적 매출은 2조8323억원으로, 지난해 기록한 3조5573억원 이상의 연매출을 낼 것으로 예상된다.녹십자와 SK바이오팜의 외형 성장도 눈에 띈다. 녹십자는 면역글로불린 제제 ‘알리글로’의 지속적인 성장에 힙입어 1년 새 매출이 4649억원에서 6095억원으로 31% 증가했다. SK바이오팜은 뇌전증 치료제 ‘엑스코프리(세노바메이트)’의 처방 호조로 매출이 1366억원에서 1917억원으로 40% 증가했다. 두 회사 모두 미국시장에서의 매출 성장이 외형 확대를 이끌었다는 분석이다.이밖에 대웅제약·HK이노엔·동국제약·동아에스티·JW중외제약의 매출이 1년 새 10% 이상 증가했다. 광동제약·종근당·보령의 매출도 전년대비 증가했다. 한미약품은 3621억원에서 3623억원으로 소폭 늘었고, 유한양행은 렉라자의 기술료 수익 기저효과로 5988억원에서 5700억원으로 5% 줄었다.중견·중소제약사의 경우 기업별 편차가 더 크게 나타났다. SK바이오사이언스·파마리서치·코오롱생명과학은 매출이 큰 폭으로 늘었다. SK바이오사이언스는 작년 3분기 616억원이던 매출이 1년 만에 1508억원으로 약 2.5배 증가했다. 파마리서치는 892억원에서 1354억원으로 52%, 코오롱생명과학은 359억원에서 665억원으로 85%, HLB제약은 348억원에서 606억원으로 74% 각각 증가했다.한독·동화약품·에스티팜·안국약품·테라젠이텍스·경보제약·하나제약·신풍제약·메디톡스·삼천당제약·현대약품·부광약품의 매출이 10% 이상 늘었다. 반면 일동제약·대원제약·제일약품·일양약품·환인제약·동구바이오제약·영진약품·삼일제약, 경동제약의 매출은 전년대비 감소했다.대형제약 79% vs 중소형제약 47% 수익성 개선…양극화 지속조사대상 50곳 중 28곳(56%)의 수익성이 전년대비 개선된 것으로 나타났다. 50곳 중 21곳(42%)의 영업이익이 전년대비 증가했고, 7곳(14%)은 흑자 전환에 성공했다. 이들의 합산 영업이익은 1조504억원에서 1조6865억원으로 61% 증가했다.대형제약사들의 수익성 개선이 전체 영업이익 증가에 크게 기여했다. 3분기 누적 매출 5000억원 이상 기업 14곳 중 11곳(79%)의 영업이익이 전년대비 증가했다. 삼성바이오로직스는 영업이익이 1년 새 3386억원에서 7288억원으로 2배 이상 늘었다. 셀트리온은 2077억원에서 3014억원으로 45% 증가했다.광동제약은 14억원에서 109억원으로 약 8배, SK바이오팜은 193억원에서 701억원으로 약 3.6배, 동아에스티는 43억원에서 140억원으로 약 3.2배 늘었다. 대웅제약과 보령의 영업이익이 50% 이상, HK이노엔·동국제약·JW중외제약은 10% 이상 증가했다. 녹십자와 유한양행, 종근당은 영업이익이 감소했다.중견·중소제약사의 경우 36곳 중 수익성이 개선된 기업이 절반에 못 미치는 것(17곳)으로 나타났다.한독·제일약품·동화약품·코오롱생명과학·신풍제약·삼천당제약·현대약품 등 7곳은 흑자 전환에 성공했다. 에스티팜·안국약품·하나제약의 영업이익이 2배 이상 늘었고, 일동제약·파마리서치는 50% 이상 증가했다. 휴온스·셀트리온제약·삼진제약도 영업이익이 전년대비 증가했다.반면 휴젤·유나이티드·명인제약·테라젠이텍스·경보제약·환인제약·JW생명과학·동구바이오제약·영진약품·HLB제약·대한약품·알리코제약·명문제약·대한뉴팜·부광약품 등 14곳은 영업이익이 감소했다.대원제약과 일양약품은 적자 전환했다. 대원제약의 경우 114억원이던 영업이익이 104억원 영업손실로 전환했다. 올해 2분기에 이어 연속 적자다. SK바이오사이언스와 삼일제약은 작년 3분기에 이어 적자 상태가 지속된 것으로 나타났다.제약바이오 50곳 합산 매출 분석2025-11-17 06:20:25김진구

제약 5곳 중 3곳 수익성 개선…대형-중소, 실적 양극화[데일리팜=김진구 기자] 지난 3분기 주요 상장 제약바이오기업 50곳 중 29곳의 수익성이 전년동기 대비 개선된 것으로 나타났다.삼성바이오로직스와 셀트리온을 비롯한 대형 제약바이오기업의 실적 개선이 두드러졌다. 3분기 누적 매출 5000억원 이상 대형 제약바이오기업 14곳 중 3곳을 제외한 11곳(79%)의 영업이익이 전년대비 증가했다.반면 누적 매출 5000억원 미만 중견·중소 제약사는 36곳 가운데 절반이 넘는 19곳(53%)이 영업이익이 감소하거나 적자를 기록하는 등 수익성이 악화했다.50곳 중 40곳 매출 증가…삼바·녹십자·SK바팜·SK바사 껑충17일 금융감독원에 따르면 지난 3분기 주요 상장 제약바이오기업 50곳의 합산 매출은 9조8918억원이다. 작년 3분기 8조6299억원 대비 15% 증가했다.유가증권시장(코스피)과 코스닥 시장 상장사로서 의약품 사업을 주로 담당하는 제약바이오기업 가운데 연결 매출액 상위 50곳을 대상으로 분석한 결과다. 지주회사는 집계에서 제외했다.미국 정부의 관세 리스크가 해소되지 않은 채로 불확실성이 연중 지속됐지만, 대체로 외형 성장세를 이어가고 있다는 분석이다. 조사대상 50곳 가운데 10곳을 제외한 나머지 40곳(80%)의 매출이 전년대비 증가했다. 대형 기업의 매출 성장이 두드러졌다. 3분기 누적 매출 5000억원 이상 대형 제약사 14곳 가운데 13곳(93%)의 매출이 전년대비 증가했다.삼성바이오로직스는 작년 3분기 1조1871억원이던 매출이 1년 만에 1조6602억원으로 40% 증가했다. 3분기 누적 매출은 4조2484억원으로, 이 추세대로면 연 5조원 매출 달성이 유력하다는 전망이다.셀트리온은 3분기 매출이 8819억원에서 1조290억원으로 17% 증가했다. 셀트리온의 분기매출이 1조원을 넘어선 것은 이번이 처음이다. 3분기 누적 매출은 2조8323억원으로, 지난해 기록한 3조5573억원 이상의 연매출을 낼 것으로 예상된다.녹십자와 SK바이오팜의 외형 성장도 눈에 띈다. 녹십자는 면역글로불린 제제 ‘알리글로’의 지속적인 성장에 힙입어 1년 새 매출이 4649억원에서 6095억원으로 31% 증가했다. SK바이오팜은 뇌전증 치료제 ‘엑스코프리(세노바메이트)’의 처방 호조로 매출이 1366억원에서 1917억원으로 40% 증가했다. 두 회사 모두 미국시장에서의 매출 성장이 외형 확대를 이끌었다는 분석이다.이밖에 대웅제약·HK이노엔·동국제약·동아에스티·JW중외제약의 매출이 1년 새 10% 이상 증가했다. 광동제약·종근당·보령의 매출도 전년대비 증가했다. 한미약품은 3621억원에서 3623억원으로 소폭 늘었고, 유한양행은 렉라자의 기술료 수익 기저효과로 5988억원에서 5700억원으로 5% 줄었다.중견·중소제약사의 경우 기업별 편차가 더 크게 나타났다. SK바이오사이언스·파마리서치·코오롱생명과학은 매출이 큰 폭으로 늘었다. SK바이오사이언스는 작년 3분기 616억원이던 매출이 1년 만에 1508억원으로 약 2.5배 증가했다. 파마리서치는 892억원에서 1354억원으로 52%, 코오롱생명과학은 359억원에서 665억원으로 85%, HLB제약은 348억원에서 606억원으로 74% 각각 증가했다.한독·동화약품·에스티팜·안국약품·테라젠이텍스·경보제약·하나제약·신풍제약·메디톡스·삼천당제약·현대약품·부광약품의 매출이 10% 이상 늘었다. 반면 일동제약·대원제약·제일약품·일양약품·환인제약·동구바이오제약·영진약품·삼일제약, 경동제약의 매출은 전년대비 감소했다.대형제약 79% vs 중소형제약 47% 수익성 개선…양극화 지속조사대상 50곳 중 28곳(56%)의 수익성이 전년대비 개선된 것으로 나타났다. 50곳 중 21곳(42%)의 영업이익이 전년대비 증가했고, 7곳(14%)은 흑자 전환에 성공했다. 이들의 합산 영업이익은 1조504억원에서 1조6865억원으로 61% 증가했다.대형제약사들의 수익성 개선이 전체 영업이익 증가에 크게 기여했다. 3분기 누적 매출 5000억원 이상 기업 14곳 중 11곳(79%)의 영업이익이 전년대비 증가했다. 삼성바이오로직스는 영업이익이 1년 새 3386억원에서 7288억원으로 2배 이상 늘었다. 셀트리온은 2077억원에서 3014억원으로 45% 증가했다.광동제약은 14억원에서 109억원으로 약 8배, SK바이오팜은 193억원에서 701억원으로 약 3.6배, 동아에스티는 43억원에서 140억원으로 약 3.2배 늘었다. 대웅제약과 보령의 영업이익이 50% 이상, HK이노엔·동국제약·JW중외제약은 10% 이상 증가했다. 녹십자와 유한양행, 종근당은 영업이익이 감소했다.중견·중소제약사의 경우 36곳 중 수익성이 개선된 기업이 절반에 못 미치는 것(17곳)으로 나타났다.한독·제일약품·동화약품·코오롱생명과학·신풍제약·삼천당제약·현대약품 등 7곳은 흑자 전환에 성공했다. 에스티팜·안국약품·하나제약의 영업이익이 2배 이상 늘었고, 일동제약·파마리서치는 50% 이상 증가했다. 휴온스·셀트리온제약·삼진제약도 영업이익이 전년대비 증가했다.반면 휴젤·유나이티드·명인제약·테라젠이텍스·경보제약·환인제약·JW생명과학·동구바이오제약·영진약품·HLB제약·대한약품·알리코제약·명문제약·대한뉴팜·부광약품 등 14곳은 영업이익이 감소했다.대원제약과 일양약품은 적자 전환했다. 대원제약의 경우 114억원이던 영업이익이 104억원 영업손실로 전환했다. 올해 2분기에 이어 연속 적자다. SK바이오사이언스와 삼일제약은 작년 3분기에 이어 적자 상태가 지속된 것으로 나타났다.제약바이오 50곳 합산 매출 분석2025-11-17 06:20:25김진구 -

에스티팜, EURO TIDES 2025 참가사진=에스티팜 [데일리팜=최다은 기자] 에스티팜은 11일부터 13일까지(현지시각) 스위스 바젤에서 열린 ‘EURO TIDES 2025’에 참가해 글로벌 고객사들을 대상으로 회사의 기술 경쟁력을 소개했다고 14일 밝혔다.EURO TIDES는 올리고뉴클레오타이드·펩타이드 치료제 분야 전문가들이 모이는 유럽 최대 규모의 RNA 관련 학회다. 올해 행사에서는 ▲FDA·EMA·PMDA 등 규제 기관의 허가 전략 ▲비만·대사질환 치료제 개발 동향 ▲AOC(항체-올리고뉴클레오타이드 접합체) 기술 혁신 ▲펩타이드 시장 확대에 따른 정제·공정 사례 등 네 가지 핵심 주제가 다뤄졌다.에스티팜은 주요 세션 발표와 포스터 전시를 통해 올리고 기반 치료제 제조 경쟁력과 신규 플랫폼 기술을 공개했다. 정혁준 상무는 구두 발표 세션에서 ‘Choosing the Right CDMO: How a Korea-based Partner ST Pharm can Accelerate Your API to Market(한국 기반 CDMO 에스티팜이 API 시장 진출을 가속화하는 방법)’을 주제로 에스티팜의 강점을 소개했다.또한 3일간의 포스터 세션에서는 ▲차세대 올리고뉴클레오타이드 생산을 위한 하이브리드 효소 공정 ▲혁신적 xRNA 치료제 전달을 위한 신규 지질 나노입자 플랫폼 ‘STLNP’(STLNP: A Novel Lipid Nanoparticle System for Innovative xRNA Therapeutic Delivery) 등 핵심 연구 성과를 공유했다.이번 행사에는 성무제 대표이사, 최석우 사업본부장, 정혁준 사업부장, 김성원 바이오연구소장 등 주요 임원이 참석해 신규 고객 확보 및 프로젝트 수주 활동을 진행했다.에스티팜 관계자는 “EURO TIDES 2025를 통해 유럽의 빅파마·바이오텍 관계자들에게 에스티팜의 기술과 사업 역량을 적극 알렸다”며 “글로벌 RNA CDMO 분야에서 선도적 역할을 강화해 나가겠다”고 밝혔다.2025-11-14 09:27:57최다은

에스티팜, EURO TIDES 2025 참가사진=에스티팜 [데일리팜=최다은 기자] 에스티팜은 11일부터 13일까지(현지시각) 스위스 바젤에서 열린 ‘EURO TIDES 2025’에 참가해 글로벌 고객사들을 대상으로 회사의 기술 경쟁력을 소개했다고 14일 밝혔다.EURO TIDES는 올리고뉴클레오타이드·펩타이드 치료제 분야 전문가들이 모이는 유럽 최대 규모의 RNA 관련 학회다. 올해 행사에서는 ▲FDA·EMA·PMDA 등 규제 기관의 허가 전략 ▲비만·대사질환 치료제 개발 동향 ▲AOC(항체-올리고뉴클레오타이드 접합체) 기술 혁신 ▲펩타이드 시장 확대에 따른 정제·공정 사례 등 네 가지 핵심 주제가 다뤄졌다.에스티팜은 주요 세션 발표와 포스터 전시를 통해 올리고 기반 치료제 제조 경쟁력과 신규 플랫폼 기술을 공개했다. 정혁준 상무는 구두 발표 세션에서 ‘Choosing the Right CDMO: How a Korea-based Partner ST Pharm can Accelerate Your API to Market(한국 기반 CDMO 에스티팜이 API 시장 진출을 가속화하는 방법)’을 주제로 에스티팜의 강점을 소개했다.또한 3일간의 포스터 세션에서는 ▲차세대 올리고뉴클레오타이드 생산을 위한 하이브리드 효소 공정 ▲혁신적 xRNA 치료제 전달을 위한 신규 지질 나노입자 플랫폼 ‘STLNP’(STLNP: A Novel Lipid Nanoparticle System for Innovative xRNA Therapeutic Delivery) 등 핵심 연구 성과를 공유했다.이번 행사에는 성무제 대표이사, 최석우 사업본부장, 정혁준 사업부장, 김성원 바이오연구소장 등 주요 임원이 참석해 신규 고객 확보 및 프로젝트 수주 활동을 진행했다.에스티팜 관계자는 “EURO TIDES 2025를 통해 유럽의 빅파마·바이오텍 관계자들에게 에스티팜의 기술과 사업 역량을 적극 알렸다”며 “글로벌 RNA CDMO 분야에서 선도적 역할을 강화해 나가겠다”고 밝혔다.2025-11-14 09:27:57최다은 -

고마진 '올리고' 고성장…에스티팜, 3Q 이익률 18%[데일리팜=차지현 기자] 동아쏘시오그룹 원료의약품(API) 위탁개발생산(CDMO) 자회사 에스티팜이 3분기에도 견조한 성장세를 지속했다. 특히 고마진 중심의 포트폴리오 확장과 환율 효과가 맞물리며 수익성이 대폭 개선됐다.29일 금융감독원에 따르면 에스티팜은 지난 3분기 영업이익 147억원을 기록했다. 전년 동기 대비 141.6% 증가한 수치다. 영업이익률은 18.0%로 작년 3분기(9.9%) 대비 약 두 배 상승했다.같은 기간 매출은 819억원으로 전년 동기 대비 32.7% 늘었다. 당기순이익은 지난해 같은 기간보다 49.7% 증가한 205억원으로 집계됐다.이번 실적 성장을 견인한 핵심은 올리고핵산(oligonucleotide) CDMO 사업이다. 해당 부문 매출은 686억원으로 전년 동기(356억원) 대비 92.9% 급증했다. 세부적으로 만성B형간염 치료제 222억원, 희귀심혈관 치료제 256억원, 고지혈증 79억원, 동맥경화증 72억원 등 올리고 CDMO 포트폴리오가 다양한 질환 영역에 고르게 분포했다.에스티팜 분기별 실적 추이 (자료: 에스티팜) 특히 올리고 CDMO 매출 가운데 상업화 프로젝트 매출이 372억원으로 전체 올리고 매출의 54.2%를 차지했다. 상업화 품목은 대규모 양산이 가능해 규모의 경제를 실현할 수 있어 수익성 향상의 핵심 동력으로 작용한다. 임상용 시료와 달리 장기 계약과 안정적 수요가 보장돼 예측 가능한 이익 구조를 형성한다는 점에서도 의미가 크다.에스티팜 측은 "상업화 프로젝트는 최근 미국 식품의약국(FDA) 승인을 받은 상업화 품목으로부터 매출이 증가했다"면서 "올리고 CDMO 포트폴리오 매출 구조 다각화로 기존 매출에서 큰 비중을 차지하던 혈액암과 고지혈증 치료제 프로젝트에 대한 의존도가 감소한 데 따라 품목별 출하 일정으로 인한 매출 변동성도 완화될 것으로 예상한다"고 했다.소분자 의약품 부문은 전년 동기 대비 99.1% 감소한 9억원의 매출을 냈다. 이는 미토콘드리아결핍증후군 치료제 출하 일정이 4분기로 이연된 영향이라는 게 회사 측 설명이다. 다만 소분자 의약품 관련 회사가 현재 530억원 규모 수주잔고를 확보하고 있는 만큼 4분기부터 매출 인식이 본격화할 것으로 예상된다.이외 에스티팜은 올 3분기 메신저 리보핵산(mRNA) 부문은 초기 R&D 프로젝트에서 14억 원의 매출을 올렸고 해외 자회사 중심 위탁임상(CRO) 부문은 95억원으로 전년 대비 106.9% 성장했다.2025-10-29 14:16:28차지현

고마진 '올리고' 고성장…에스티팜, 3Q 이익률 18%[데일리팜=차지현 기자] 동아쏘시오그룹 원료의약품(API) 위탁개발생산(CDMO) 자회사 에스티팜이 3분기에도 견조한 성장세를 지속했다. 특히 고마진 중심의 포트폴리오 확장과 환율 효과가 맞물리며 수익성이 대폭 개선됐다.29일 금융감독원에 따르면 에스티팜은 지난 3분기 영업이익 147억원을 기록했다. 전년 동기 대비 141.6% 증가한 수치다. 영업이익률은 18.0%로 작년 3분기(9.9%) 대비 약 두 배 상승했다.같은 기간 매출은 819억원으로 전년 동기 대비 32.7% 늘었다. 당기순이익은 지난해 같은 기간보다 49.7% 증가한 205억원으로 집계됐다.이번 실적 성장을 견인한 핵심은 올리고핵산(oligonucleotide) CDMO 사업이다. 해당 부문 매출은 686억원으로 전년 동기(356억원) 대비 92.9% 급증했다. 세부적으로 만성B형간염 치료제 222억원, 희귀심혈관 치료제 256억원, 고지혈증 79억원, 동맥경화증 72억원 등 올리고 CDMO 포트폴리오가 다양한 질환 영역에 고르게 분포했다.에스티팜 분기별 실적 추이 (자료: 에스티팜) 특히 올리고 CDMO 매출 가운데 상업화 프로젝트 매출이 372억원으로 전체 올리고 매출의 54.2%를 차지했다. 상업화 품목은 대규모 양산이 가능해 규모의 경제를 실현할 수 있어 수익성 향상의 핵심 동력으로 작용한다. 임상용 시료와 달리 장기 계약과 안정적 수요가 보장돼 예측 가능한 이익 구조를 형성한다는 점에서도 의미가 크다.에스티팜 측은 "상업화 프로젝트는 최근 미국 식품의약국(FDA) 승인을 받은 상업화 품목으로부터 매출이 증가했다"면서 "올리고 CDMO 포트폴리오 매출 구조 다각화로 기존 매출에서 큰 비중을 차지하던 혈액암과 고지혈증 치료제 프로젝트에 대한 의존도가 감소한 데 따라 품목별 출하 일정으로 인한 매출 변동성도 완화될 것으로 예상한다"고 했다.소분자 의약품 부문은 전년 동기 대비 99.1% 감소한 9억원의 매출을 냈다. 이는 미토콘드리아결핍증후군 치료제 출하 일정이 4분기로 이연된 영향이라는 게 회사 측 설명이다. 다만 소분자 의약품 관련 회사가 현재 530억원 규모 수주잔고를 확보하고 있는 만큼 4분기부터 매출 인식이 본격화할 것으로 예상된다.이외 에스티팜은 올 3분기 메신저 리보핵산(mRNA) 부문은 초기 R&D 프로젝트에서 14억 원의 매출을 올렸고 해외 자회사 중심 위탁임상(CRO) 부문은 95억원으로 전년 대비 106.9% 성장했다.2025-10-29 14:16:28차지현 -

에스티팜, 3Q 영업익 147억…전년비 141.6%↑[데일리팜=차지현 기자] 동아쏘시오그룹 원료의약품(API) 위탁개발생산(CDMO) 자회사 에스티팜은 지난 3분기 영업이익이 147억원으로 전년 동기 대비 141.6% 증가했다고 29일 공시했다. 매출은 819억원으로 작년 동기 대비 32.7% 늘었다. 당기순이익은 지난해 같은 기간보다 49.7% 증가한 205억원으로 집계됐다.2025-10-29 13:42:24차지현

-

제약바이오 '밸류업' 참여 11곳뿐…이행 공시는 단 1곳[데일리팜=차지현 기자] 정부가 국내 기업 저평가 현상(코리아 디스카운트) 해소를 목표로 추진 중인 밸류업 프로그램이 제약바이오 업계에서는 좀처럼 뿌리내리지 못하는 분위기다. 지난해 밸류업 가이드라인 발표 이후 기업가치 제고 계획을 공시한 상장 제약바이오·헬스케어 기업은 11곳에 불과한 것으로 나타났다. 제도 효율성을 높이기 위해 인센티브 체계와 실질적 평가 기준 등을 정비해야 한다는 지적이 나온다.25일 금융감독원에 따르면 이날까지 기업가치 제고 계획을 공시한 상장 제약바이오·헬스케어 기업은 11곳으로 집계됐다. 에스티팜, HK이노엔, JW중외제약, 노을, 셀트리온, 에스엘에스바이오, 엘앤씨바이오, 오스코텍, 유한양행, 한미사이언스, 한미약품 등이 해당한다.국내 상장 제약바이오·헬스케어 기업이 350여 곳에 달한다는 점을 고려하면 기업가치 제고 계획 공시를 올린 기업은 전체의 약 3%로 참여율이 상당히 저조한 수준이다. 24일 종가 기준 제약바이오·헬스케어 시가총액 상위 기업 20곳 중 공시 기업은 4개사(셀트리온·유한양행·한미약품·한미사이언스)에 그쳤다. 삼성바이오로직스, 알테오젠, SK바이오팜 등 시총 상위권 대형사 대부분이 정부 밸류업 프로그램에 동참하지 않았다.기업가치 제고 계획을 공시한 업체 중 이행 현황을 공개한 기업도 인공지능(AI) 기반 혈액·암 진단 업체 노을 단 한 곳뿐이었다. 노을은 지난 2월 신제품 출시와 선진국 시장 진출, 2027년 이전 흑자 전환, 글로벌 기업과 계약 체결 등을 골자로 한 기업가치 제고 계획을 알린 바 있다. 이후 지난달 상반기 이행현황 공시를 통해 상반기 매출 전년 대비 1270% 성장과 글로벌 공급계약 확대 등 구체적인 성과를 공유했다.노을을 제외한 나머지 기업가치 제고 계획 공시 업체 10곳은 기업가치 제고 계획을 제시한 이후 별도 이행 현황을 공개하지 않았다. 사실상 제약바이오 업계에서 밸류업 프로그램은 형식적 공시 수준에 머물고 있다는 얘기다. 기업가치 제고 계획 공시는 정부가 추진 중인 밸류업 프로그램의 이행 차원이다. 밸류업 프로그램은 코리아 디스카운트 해소를 위한 정부 주도 정책으로 지난해 5월 가이드라인 공개를 기점으로 본격 시행에 들어갔다.국내 증시 상장 기업이 자율적으로 기업가치 제고 계획을 세워 공시하면 정부가 이에 대한 인센티브를 제공한다. 인센티브로는 세제 지원과 우수기업에 대한 표창 수여, 모범 납세자 선정 우대 등이 포함됐다.제약바이오·헬스케어 기업의 밸류업 프로그램 참여율과 이행률이 낮은 것은 제도적 관리·평가 장치가 미흡하기 때문으로 분석된다. 밸류업 프로그램 설계 과정에서 정부가 가장 방점을 둔 것은 '자율'이다. 정부는 기업이 스스로 현재 가치를 진단하고 중장기 목표를 설정해 시장과 소통해야 한다는 점을 기본 원칙으로 내세웠다.이에 따라 정부는 밸류업 가이드라인을 통해 기업이 어떤 틀로 계획을 세워야 하는지 방향만 제시했다. 세부적인 목표 설정이나 구체적인 실행 방안 등은 각 기업의 자율에 맡겨져 있다.이행 사항을 점검하거나 공시 이후 성과를 검증하는 절차 역시 부재하다. 기업이 자체 계획만 공개하면 그 이후 이행 여부나 성과를 확인할 제도적 장치가 없다. 정부가 후속 조치를 강제할 수 없는 구조인 셈이다.정책 실효성에 대한 회의론도 확산하고 있다. 제도 참여에 따른 '당근'이 불확실하고 '페널티'도 없는 상황에서 상장사의 적극적 동참을 기대하기 어렵다는 게 업계 전문가들의 지적이다.정부가 세정 지원, 공동 기업설명회(IR) 참여, 표창 수여 등 다양한 인센티브를 내세웠지만 대부분 행정적 성격에 그쳐 실질적 유인은 부족하다는 평가다. 구체적인 보상이나 체감할 만한 혜택이 뚜렷하지 않아 기업 입장에서는 참여 실익이 불분명한 실정이다. 여기에 규모가 작은 바이오텍의 경우 밸류업 대응을 전담할 인력조차 두기 어려워 제도 이행에 현실적인 제약이 따른다. 밸류업 공시 이후 주가 흐름에서도 가시적인 변화는 아직 나타나지 않는다. 기업별로 기업가치 제고 계획 공시 시점이 제각각인 데다 개별 기업의 임상 결과, 기술수출 등 변수가 뒤섞여 비교에는 한계가 있으나 단순히 공시 전후 주가 흐름을 놓고 보면 연관성은 크지 않은 모습이다.기업가치 제고 계획 공시 이후 주가 추이를 살펴보면 공시 업체 11곳 중 공시일 대비 현재 주가가 상승한 곳은 5곳이다. 엘앤씨바이오는 공시일(3월)과 비교해 현재 주가가 126% 이상 뛰며 조사 대상 기업 중 가장 높은 상승률을 기록했다. 각각 작년 말과 올 초 기업가치 제고 계획을 올린 HK이노엔과 오스코텍도 공시 이후 주가 상승세를 보였다. 공시일 대비 HK이노엔은 33%, 오스코텍은 44% 주가가 올랐다.반면 유한양행(-20%), 셀트리온(-8%), 한미사이언스(-2%) 등은 공시일 대비 현재 주가가 떨어졌다. 노을의 경우 공시 기업 중 유일하게 밸류업 이행 공시를 올렸음에도 불구하고 공시일(2월) 대비 현재 주가가 20% 이상 빠졌다. 매출 연평균 22% 성장, 총주주수익률 30% 등 성장 목표를 제시했던 에스엘에스바이오는 품질검사기관 재지정 실패로 관리종목 위기에 놓인 상태다.다만 일각에서는 제도 시행 초기인 만큼 밸류업 공시의 효과를 당장 주가 흐름으로 판단하기는 어렵다는 시각도 있다. 시장이 밸류업 공시를 기업가치 판단의 주요 요인으로 인식하기까지 시간이 더 필요하다는 주장이다. 밸류업의 본질이 단기 주가 상승이 아니라 중장기적 기업 체질 개선과 지속가능한 성장 기반 마련에 있다는 점을 염두에 둬야 한다는 목소리도 나온다.시장 관계자는 "밸류업은 결국 기업이 스스로 투자·배당·소통 체계를 개선해 나가는 과정이기 때문에 단기간에 성과를 기대하기 어렵다"며 "중소 바이오 기업이 제도의 취지를 이해하고 자발적으로 참여할 수 있도록 실질적인 행정 지원이 뒤따라야 한다"고 했다.2025-10-25 06:20:55차지현

제약바이오 '밸류업' 참여 11곳뿐…이행 공시는 단 1곳[데일리팜=차지현 기자] 정부가 국내 기업 저평가 현상(코리아 디스카운트) 해소를 목표로 추진 중인 밸류업 프로그램이 제약바이오 업계에서는 좀처럼 뿌리내리지 못하는 분위기다. 지난해 밸류업 가이드라인 발표 이후 기업가치 제고 계획을 공시한 상장 제약바이오·헬스케어 기업은 11곳에 불과한 것으로 나타났다. 제도 효율성을 높이기 위해 인센티브 체계와 실질적 평가 기준 등을 정비해야 한다는 지적이 나온다.25일 금융감독원에 따르면 이날까지 기업가치 제고 계획을 공시한 상장 제약바이오·헬스케어 기업은 11곳으로 집계됐다. 에스티팜, HK이노엔, JW중외제약, 노을, 셀트리온, 에스엘에스바이오, 엘앤씨바이오, 오스코텍, 유한양행, 한미사이언스, 한미약품 등이 해당한다.국내 상장 제약바이오·헬스케어 기업이 350여 곳에 달한다는 점을 고려하면 기업가치 제고 계획 공시를 올린 기업은 전체의 약 3%로 참여율이 상당히 저조한 수준이다. 24일 종가 기준 제약바이오·헬스케어 시가총액 상위 기업 20곳 중 공시 기업은 4개사(셀트리온·유한양행·한미약품·한미사이언스)에 그쳤다. 삼성바이오로직스, 알테오젠, SK바이오팜 등 시총 상위권 대형사 대부분이 정부 밸류업 프로그램에 동참하지 않았다.기업가치 제고 계획을 공시한 업체 중 이행 현황을 공개한 기업도 인공지능(AI) 기반 혈액·암 진단 업체 노을 단 한 곳뿐이었다. 노을은 지난 2월 신제품 출시와 선진국 시장 진출, 2027년 이전 흑자 전환, 글로벌 기업과 계약 체결 등을 골자로 한 기업가치 제고 계획을 알린 바 있다. 이후 지난달 상반기 이행현황 공시를 통해 상반기 매출 전년 대비 1270% 성장과 글로벌 공급계약 확대 등 구체적인 성과를 공유했다.노을을 제외한 나머지 기업가치 제고 계획 공시 업체 10곳은 기업가치 제고 계획을 제시한 이후 별도 이행 현황을 공개하지 않았다. 사실상 제약바이오 업계에서 밸류업 프로그램은 형식적 공시 수준에 머물고 있다는 얘기다. 기업가치 제고 계획 공시는 정부가 추진 중인 밸류업 프로그램의 이행 차원이다. 밸류업 프로그램은 코리아 디스카운트 해소를 위한 정부 주도 정책으로 지난해 5월 가이드라인 공개를 기점으로 본격 시행에 들어갔다.국내 증시 상장 기업이 자율적으로 기업가치 제고 계획을 세워 공시하면 정부가 이에 대한 인센티브를 제공한다. 인센티브로는 세제 지원과 우수기업에 대한 표창 수여, 모범 납세자 선정 우대 등이 포함됐다.제약바이오·헬스케어 기업의 밸류업 프로그램 참여율과 이행률이 낮은 것은 제도적 관리·평가 장치가 미흡하기 때문으로 분석된다. 밸류업 프로그램 설계 과정에서 정부가 가장 방점을 둔 것은 '자율'이다. 정부는 기업이 스스로 현재 가치를 진단하고 중장기 목표를 설정해 시장과 소통해야 한다는 점을 기본 원칙으로 내세웠다.이에 따라 정부는 밸류업 가이드라인을 통해 기업이 어떤 틀로 계획을 세워야 하는지 방향만 제시했다. 세부적인 목표 설정이나 구체적인 실행 방안 등은 각 기업의 자율에 맡겨져 있다.이행 사항을 점검하거나 공시 이후 성과를 검증하는 절차 역시 부재하다. 기업이 자체 계획만 공개하면 그 이후 이행 여부나 성과를 확인할 제도적 장치가 없다. 정부가 후속 조치를 강제할 수 없는 구조인 셈이다.정책 실효성에 대한 회의론도 확산하고 있다. 제도 참여에 따른 '당근'이 불확실하고 '페널티'도 없는 상황에서 상장사의 적극적 동참을 기대하기 어렵다는 게 업계 전문가들의 지적이다.정부가 세정 지원, 공동 기업설명회(IR) 참여, 표창 수여 등 다양한 인센티브를 내세웠지만 대부분 행정적 성격에 그쳐 실질적 유인은 부족하다는 평가다. 구체적인 보상이나 체감할 만한 혜택이 뚜렷하지 않아 기업 입장에서는 참여 실익이 불분명한 실정이다. 여기에 규모가 작은 바이오텍의 경우 밸류업 대응을 전담할 인력조차 두기 어려워 제도 이행에 현실적인 제약이 따른다. 밸류업 공시 이후 주가 흐름에서도 가시적인 변화는 아직 나타나지 않는다. 기업별로 기업가치 제고 계획 공시 시점이 제각각인 데다 개별 기업의 임상 결과, 기술수출 등 변수가 뒤섞여 비교에는 한계가 있으나 단순히 공시 전후 주가 흐름을 놓고 보면 연관성은 크지 않은 모습이다.기업가치 제고 계획 공시 이후 주가 추이를 살펴보면 공시 업체 11곳 중 공시일 대비 현재 주가가 상승한 곳은 5곳이다. 엘앤씨바이오는 공시일(3월)과 비교해 현재 주가가 126% 이상 뛰며 조사 대상 기업 중 가장 높은 상승률을 기록했다. 각각 작년 말과 올 초 기업가치 제고 계획을 올린 HK이노엔과 오스코텍도 공시 이후 주가 상승세를 보였다. 공시일 대비 HK이노엔은 33%, 오스코텍은 44% 주가가 올랐다.반면 유한양행(-20%), 셀트리온(-8%), 한미사이언스(-2%) 등은 공시일 대비 현재 주가가 떨어졌다. 노을의 경우 공시 기업 중 유일하게 밸류업 이행 공시를 올렸음에도 불구하고 공시일(2월) 대비 현재 주가가 20% 이상 빠졌다. 매출 연평균 22% 성장, 총주주수익률 30% 등 성장 목표를 제시했던 에스엘에스바이오는 품질검사기관 재지정 실패로 관리종목 위기에 놓인 상태다.다만 일각에서는 제도 시행 초기인 만큼 밸류업 공시의 효과를 당장 주가 흐름으로 판단하기는 어렵다는 시각도 있다. 시장이 밸류업 공시를 기업가치 판단의 주요 요인으로 인식하기까지 시간이 더 필요하다는 주장이다. 밸류업의 본질이 단기 주가 상승이 아니라 중장기적 기업 체질 개선과 지속가능한 성장 기반 마련에 있다는 점을 염두에 둬야 한다는 목소리도 나온다.시장 관계자는 "밸류업은 결국 기업이 스스로 투자·배당·소통 체계를 개선해 나가는 과정이기 때문에 단기간에 성과를 기대하기 어렵다"며 "중소 바이오 기업이 제도의 취지를 이해하고 자발적으로 참여할 수 있도록 실질적인 행정 지원이 뒤따라야 한다"고 했다.2025-10-25 06:20:55차지현 -

원료약 업체 실적 희비…경쟁력 차별화 전략에 양극화[데일리팜=김진구 기자] 국내 원료의약품 업계의 양극화 경향이 더욱 뚜렷해졌다. 같은 업종 내에서 엇갈린 성적표가 나온 이유로 대해 사업구조와 전략의 차이가 지목된다.사업 다각화와 해외시장 개척에 집중한 기업은 대체로 양호한 성적표를 받은 반면, 내수 의존도가 큰 기업은 처방환경의 변화와 원가 부담을 고스란히 떠안으며 실적이 악화한 것으로 나타났다.원료약 업체 13곳 중 7곳 매출 감소…8곳은 순이익↓12일 금융감독원에 따르면 올해 상반기 주요 원료의약품 업체 13곳 중 7곳의 매출이 전년대비 감소했다. 또한 8곳은 순이익이 감소하거나 적자 전환했다.업계 전반의 실적이 악화한 가운데 실적이 개선된 기업은 성장세가 가파른 경향을 보인다. 유한화학은 작년 상반기 1186억원이던 매출이 올 상반기 1492억원으로 26% 늘었다. 순이익은 50억원에서 78억원으로 56% 증가했다.코오롱생명과학은 매출이 786억원에서 978억원으로 24% 늘었고, 693억원에 달하던 순손실은 90억원 순이익으로 흑자전환에 성공했다. 대봉엘에스는 매출이 466억원에서 524억원으로 12%, 순이익은 44억원에서 60억원으로 37% 늘었다.에스티팜은 매출이 963억원에서 1207억원으로 25% 늘었고, 순이익은 소폭 감소했다. 다만 금융비용과 법인세비용 등을 제외한 영업이익은 작년 상반기 적자에서 올 상반기 흑자로 전환한 것으로 나타났다. 반면 종근당바이오는 965억원이던 매출이 837억원으로 13% 감소했다. 순이익은 72억원에서 4억원으로 쪼그라들었다. 한미정밀화학은 매출이 591억원에서 458억원으로 22% 감소했으며, 작년 상반기에 이어 올 상반기에도 9억원의 순손실을 이어가며 수익성 개선에 어려움을 겪었다.국전약품은 매출이 소폭 감소한 가운데, 순이익이 29억원에서 6억원으로 29% 줄었다. 화일약품 역시 매출은 635억원에서 579억원으로 9% 줄었고, 순이익은 6억원 흑자에서 1억원 적자로 전환했다. 리독스바이오도 매출과 순이익이 동시에 감소한 것으로 나타났다.에스티팜 ‘올리고핵산’·유한화학 ‘HIV 원료’ 해외시장 적극 진출업체별로 실적이 엇갈린 이유로 사업 전략의 차이가 지목된다. 실적이 개선된 기업의 경우 고부가가치 원료 개발과 해외시장 진출 등에서 공통점을 보인다.에스티팜이 대표적인 사례로 꼽힌다. 에스티팜은 올리고핵산과 mRNA의 CDMO 계약을 늘리며 글로벌 시장을 공략하고 있다. 특히 올리고핵산 원료는 이 회사의 핵심 사업으로 자리 잡았다. 지난 2020년 2건의 올리고핵산 원료 수주를 시작으로 2021년 4건, 2022년 3건, 2023년 10건, 2024년 9건을 각각 수주했다. 올해 상반기엔 수주건수가 더욱 늘었다. 반년 만에 총 15건을 수주하며 지난해 총 수주건수를 넘어섰다.유한양행의 원료약 자회사인 유한화학도 글로벌 진출에 박차를 가하고 있다. 유한화학은 길리어드사이언스와의 원료 공급 계약을 확대했다. 지난해부터는 길리어드에 HIV 치료신약 ‘예즈투고(레나카파비르)’의 원료를 공급하고 있다. 예즈투고를 비롯한 HIV 치료제 원료 공급계약을 작년 9월(약 1076억원)과 올해 5월(약 888억원)를 잇달아 체결했다.특히 올해 6월엔 예즈투고가 미 식품의약국(FDA)의 승인을 받으면서 향후 실적 상승세가 더욱 가팔라질 것으로 예상된다. 이미 올해 8월엔 842억원 규모의 HIV 관련 공급 계약을 체결했다. 제약업계에선 예즈투고와 관련한 계약으로 추정한다.내수시장·합성의약품 중심 원료약 산업 한계…사업다각화 모색해야반면, 실적 부진을 겪는 기업은 내수 시장·합성의약품 원료 의존도가 높다는 공통점이 있다. 국내 원료의약품 산업은 장기간 제네릭 시장 공급용 합성의약품 원료 생산에 집중해왔다. 그러나 중국산 저가 원료의약품 공세와 고환율, 원자재 가격 상승 등의 영향으로 최근 어려움을 겪고 있다. 매출이 갈수록 줄어드는 상황에서 고정비 부담은 커지면서 적자로 전환한 사례도 적지 않은 것으로 분석된다.지난해 내내 이어진 의료대란의 영향도 일부 받았다는 분석이다. 작년 초 전공의 집단 파업으로 인해 의료공백이 발생했고, 병의원들은 장기처방을 확대하는 방식으로 대응했다. 이 과정에서 일시적으로 의약품 공급이 늘었고, 원료의약품 업체에 대한 발주도 확대되며 지난해 호실적으로 이어졌다.그러나 올해 들어선 상황이 바뀌었다. 지난해 공급 확대로 병의원과 유통업체가 재고를 충분히 확보한 상황에서 완제의약품 업체들의 발주가 감소했다. 여기서 일부 기저효과가 발생하며 원료의약품 업체의 매출 감소로 이어졌다.의료대란이라는 변수가 작용했지만, 근본적으로는 내수시장과 합성의약품에 대한 높은 의존도가 자리하고 있다. 처방환경 변화에 따라 실적이 큰 폭으로 변화할 수밖에 없는 구조라는 분석이다. 한 원료의약품 업체 대표는 “지난해엔 국내에서 장기처방이 늘어나면서 원료의약품 업계도 전반적으로 실적이 좋았다. 그러나 올해 들어선 지난해 과잉 공급의 영향으로 매출 감소가 두드러지고 있다”고 설명했다.제약업계에선 원료의약품 업체들의 사업다변화와 해외시장 개척, 정부의 원료의약품 산업 육성·지원을 주문한다.경보제약이 ADC(항체-약물접합체) 사업에 뛰어든 것도 이 연장선상에서 설명된다. 기존 사업모델의 한계를 신사업을 통해 극복하겠다는 게 회사의 방침이다. 경보제약은 작년 8월 ADC 공장 신설에 약 855억원을 투자하기로 결정했다. 이 회사 자기자본 1444억원의 약 60%에 해당하는 금액으로, 회사 창립 이후 가장 큰 규모의 투자다. 경보제약은 연내 설립을 마무리하고 2027년 하반기부터 ADC 원료와 완제품을 생산, 공급할 계획이다.이를 통해 내수·합성의약품 중심의 원료 사업 구조를 전환한다는 게 회사의 목표다. 글로벌 ADC CDMO 시장 진출을 염두에 두고 페이로드와 링커 기술 내재화에도 나섰다. 이를 위해 지난해 1월 중앙연구소 내 오픈 이노베이션센터 조직을 개편하고, ADC 연구 관련 인력과 기반 시설을 확대했다. 또 ADC 접합 기술과 링커 개발 등을 이끈 종근당 DDS연구실 수석연구원 출신 이수경 이사보를 제제연구팀장으로 선임했다.2025-09-12 12:03:49김진구

원료약 업체 실적 희비…경쟁력 차별화 전략에 양극화[데일리팜=김진구 기자] 국내 원료의약품 업계의 양극화 경향이 더욱 뚜렷해졌다. 같은 업종 내에서 엇갈린 성적표가 나온 이유로 대해 사업구조와 전략의 차이가 지목된다.사업 다각화와 해외시장 개척에 집중한 기업은 대체로 양호한 성적표를 받은 반면, 내수 의존도가 큰 기업은 처방환경의 변화와 원가 부담을 고스란히 떠안으며 실적이 악화한 것으로 나타났다.원료약 업체 13곳 중 7곳 매출 감소…8곳은 순이익↓12일 금융감독원에 따르면 올해 상반기 주요 원료의약품 업체 13곳 중 7곳의 매출이 전년대비 감소했다. 또한 8곳은 순이익이 감소하거나 적자 전환했다.업계 전반의 실적이 악화한 가운데 실적이 개선된 기업은 성장세가 가파른 경향을 보인다. 유한화학은 작년 상반기 1186억원이던 매출이 올 상반기 1492억원으로 26% 늘었다. 순이익은 50억원에서 78억원으로 56% 증가했다.코오롱생명과학은 매출이 786억원에서 978억원으로 24% 늘었고, 693억원에 달하던 순손실은 90억원 순이익으로 흑자전환에 성공했다. 대봉엘에스는 매출이 466억원에서 524억원으로 12%, 순이익은 44억원에서 60억원으로 37% 늘었다.에스티팜은 매출이 963억원에서 1207억원으로 25% 늘었고, 순이익은 소폭 감소했다. 다만 금융비용과 법인세비용 등을 제외한 영업이익은 작년 상반기 적자에서 올 상반기 흑자로 전환한 것으로 나타났다. 반면 종근당바이오는 965억원이던 매출이 837억원으로 13% 감소했다. 순이익은 72억원에서 4억원으로 쪼그라들었다. 한미정밀화학은 매출이 591억원에서 458억원으로 22% 감소했으며, 작년 상반기에 이어 올 상반기에도 9억원의 순손실을 이어가며 수익성 개선에 어려움을 겪었다.국전약품은 매출이 소폭 감소한 가운데, 순이익이 29억원에서 6억원으로 29% 줄었다. 화일약품 역시 매출은 635억원에서 579억원으로 9% 줄었고, 순이익은 6억원 흑자에서 1억원 적자로 전환했다. 리독스바이오도 매출과 순이익이 동시에 감소한 것으로 나타났다.에스티팜 ‘올리고핵산’·유한화학 ‘HIV 원료’ 해외시장 적극 진출업체별로 실적이 엇갈린 이유로 사업 전략의 차이가 지목된다. 실적이 개선된 기업의 경우 고부가가치 원료 개발과 해외시장 진출 등에서 공통점을 보인다.에스티팜이 대표적인 사례로 꼽힌다. 에스티팜은 올리고핵산과 mRNA의 CDMO 계약을 늘리며 글로벌 시장을 공략하고 있다. 특히 올리고핵산 원료는 이 회사의 핵심 사업으로 자리 잡았다. 지난 2020년 2건의 올리고핵산 원료 수주를 시작으로 2021년 4건, 2022년 3건, 2023년 10건, 2024년 9건을 각각 수주했다. 올해 상반기엔 수주건수가 더욱 늘었다. 반년 만에 총 15건을 수주하며 지난해 총 수주건수를 넘어섰다.유한양행의 원료약 자회사인 유한화학도 글로벌 진출에 박차를 가하고 있다. 유한화학은 길리어드사이언스와의 원료 공급 계약을 확대했다. 지난해부터는 길리어드에 HIV 치료신약 ‘예즈투고(레나카파비르)’의 원료를 공급하고 있다. 예즈투고를 비롯한 HIV 치료제 원료 공급계약을 작년 9월(약 1076억원)과 올해 5월(약 888억원)를 잇달아 체결했다.특히 올해 6월엔 예즈투고가 미 식품의약국(FDA)의 승인을 받으면서 향후 실적 상승세가 더욱 가팔라질 것으로 예상된다. 이미 올해 8월엔 842억원 규모의 HIV 관련 공급 계약을 체결했다. 제약업계에선 예즈투고와 관련한 계약으로 추정한다.내수시장·합성의약품 중심 원료약 산업 한계…사업다각화 모색해야반면, 실적 부진을 겪는 기업은 내수 시장·합성의약품 원료 의존도가 높다는 공통점이 있다. 국내 원료의약품 산업은 장기간 제네릭 시장 공급용 합성의약품 원료 생산에 집중해왔다. 그러나 중국산 저가 원료의약품 공세와 고환율, 원자재 가격 상승 등의 영향으로 최근 어려움을 겪고 있다. 매출이 갈수록 줄어드는 상황에서 고정비 부담은 커지면서 적자로 전환한 사례도 적지 않은 것으로 분석된다.지난해 내내 이어진 의료대란의 영향도 일부 받았다는 분석이다. 작년 초 전공의 집단 파업으로 인해 의료공백이 발생했고, 병의원들은 장기처방을 확대하는 방식으로 대응했다. 이 과정에서 일시적으로 의약품 공급이 늘었고, 원료의약품 업체에 대한 발주도 확대되며 지난해 호실적으로 이어졌다.그러나 올해 들어선 상황이 바뀌었다. 지난해 공급 확대로 병의원과 유통업체가 재고를 충분히 확보한 상황에서 완제의약품 업체들의 발주가 감소했다. 여기서 일부 기저효과가 발생하며 원료의약품 업체의 매출 감소로 이어졌다.의료대란이라는 변수가 작용했지만, 근본적으로는 내수시장과 합성의약품에 대한 높은 의존도가 자리하고 있다. 처방환경 변화에 따라 실적이 큰 폭으로 변화할 수밖에 없는 구조라는 분석이다. 한 원료의약품 업체 대표는 “지난해엔 국내에서 장기처방이 늘어나면서 원료의약품 업계도 전반적으로 실적이 좋았다. 그러나 올해 들어선 지난해 과잉 공급의 영향으로 매출 감소가 두드러지고 있다”고 설명했다.제약업계에선 원료의약품 업체들의 사업다변화와 해외시장 개척, 정부의 원료의약품 산업 육성·지원을 주문한다.경보제약이 ADC(항체-약물접합체) 사업에 뛰어든 것도 이 연장선상에서 설명된다. 기존 사업모델의 한계를 신사업을 통해 극복하겠다는 게 회사의 방침이다. 경보제약은 작년 8월 ADC 공장 신설에 약 855억원을 투자하기로 결정했다. 이 회사 자기자본 1444억원의 약 60%에 해당하는 금액으로, 회사 창립 이후 가장 큰 규모의 투자다. 경보제약은 연내 설립을 마무리하고 2027년 하반기부터 ADC 원료와 완제품을 생산, 공급할 계획이다.이를 통해 내수·합성의약품 중심의 원료 사업 구조를 전환한다는 게 회사의 목표다. 글로벌 ADC CDMO 시장 진출을 염두에 두고 페이로드와 링커 기술 내재화에도 나섰다. 이를 위해 지난해 1월 중앙연구소 내 오픈 이노베이션센터 조직을 개편하고, ADC 연구 관련 인력과 기반 시설을 확대했다. 또 ADC 접합 기술과 링커 개발 등을 이끈 종근당 DDS연구실 수석연구원 출신 이수경 이사보를 제제연구팀장으로 선임했다.2025-09-12 12:03:49김진구 -

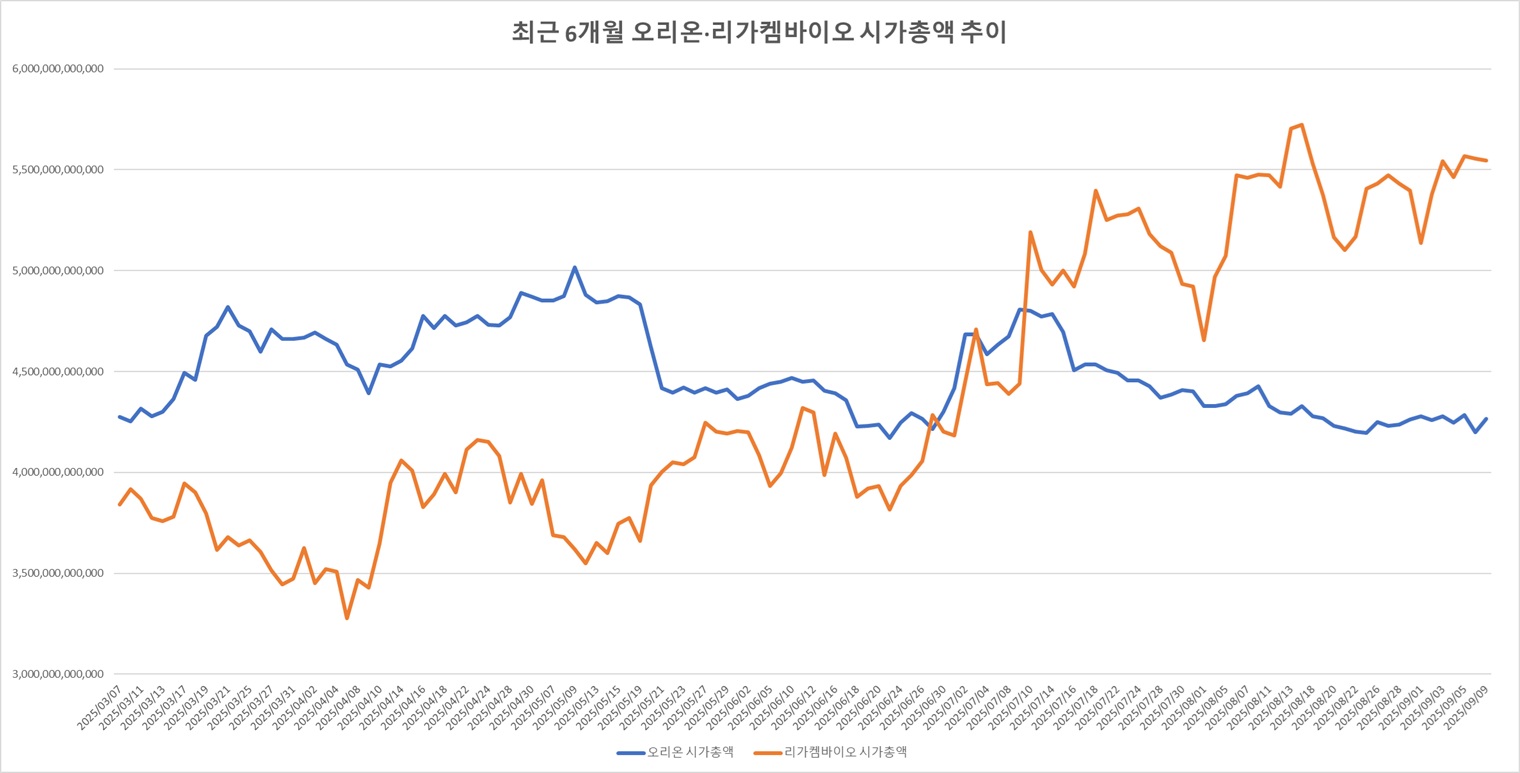

R&D 역량에 주가↑…모기업 시총 추월하는 바이오기업[데일리팜=차지현 기자] 제약바이오 업계에서 모회사보다 피인수사의 시가총액이 더 큰 사례가 눈길을 끌고 있다. 투자·인수 형태로 거느린 바이오텍이 시장에서 모회사 이상의 몸값을 인정받으며 존재감을 키우고 있는 것이다.12일 한국거래소에 따르면 11일 종가 기준 리가켐바이오 시가총액은 5조6417억원으로 집계됐다. 리가켐바이오는 코스닥 시가총액 7위에 오르며 모회사 오리온 시가총액 4조3648억원을 추월했다.6월 말 기준 오리온은 리가켐바이오 지분 25.7%를 보유한 최대주주다. 앞서 오리온은 지난해 3월 5485억원을 투자해 리가켐바이오 주식 936만3283주를 취득했다. 오리온 측은 리가켐바이오 인수 이유를 사업 포트폴리오 확대와 신사업 바이오 분야 경쟁력 강화 차원이라고 설명했다.오리온 시가총액은 작년 리가켐바이오 인수 당시만 해도 더 컸다. 오리온이 인수 대금 납입을 완료한 지난해 3월 29일 종가 기준 오리온과 리가켐바이오 시가총액은 각각 3조5978억원과 2조1034억원이었다. 그러나 작년 9월 리가켐바이오 주가가 가파르게 오르면서 상황이 역전됐다. 지난해 9월 20일 종가 기준 리가켐바이오는 시가총액 3조8359억원을 기록하면서 오리온 시가총액 3조5859억원을 제쳤다.(자료: 한국거래소) 이후 두 회사의 시가총액은 엎치락뒤치락했다. 지난해 11월 말 바이오 업종 전반 부진 여파로 리가켐바이오 주가가 조정을 받으면서 오리온이 다시 시가총액에서 앞섰다. 이후 올 하반기 리가켐바이오 주가가 반등세를 타면서 다시 오리온을 앞섰다. 리가켐바이오 시가총액은 지난 6월 27일 잠시 오리온을 앞섰다가 다시 밀렸지만 7월 10일부터 재차 추월해 현재까지 우위를 이어가고 있다.현재 오리온의 리가켐바이오 평가액은 1조4487억원이다. 리가켐바이오 시가총액에 오리온 보유 지분을 곱해 산출한 결과다. 이는 오리온이 계상한 리가켐바이오 장부가 6910억원보다 2배 이상 높은 수준이자, 오리온 시가총액의 33.2%에 해당한다.동아쏘시오홀딩스 원료의약품(API) 위탁개발생산(CDMO) 자회사 에스티팜도 모회사 시가총액을 앞질렀다. 11일 종가 기준 에스티팜 시가총액은 1조8420억원으로 동아쏘시오홀딩스 시가총액 7105억원보다 159.2% 높다.에스티팜의 전신은 1983년 설립한 삼천리제약이다. 2010년 동아제약 계열사 유켐이 지분 100%를 인수하면서 동아쏘시오그룹에 편입했고 상호를 에스티팜으로 변경했다. 6월 말 기준 동아쏘시오홀딩스는 에스티팜 지분 30.3%를 보유, 최대주주에 올라 있다.에스티팜은 지난 2016년 코스닥에 상장했다. 당시 에스티팜과 동아쏘시오홀딩스 시가총액은 8000억원대로 비슷했다. 에스티팜 주가는 2021년에 접어들면서 본격적인 고공행진을 시작했다. 에스티팜 주가는 2021년 12월 말 14만원까지 치솟았고 시가총액은 2조6000억원을 돌파했다.현재 동아쏘시오홀딩스가 책정한 에스티팜 장부가는 2747억원이다. 현재 에스티팜에 대한 동아쏘시오홀딩스 보유 지분가치는 5576억원으로 장부가의 2배 이상 높다. 동아쏘시오홀딩스의 에스티팜 평가액은 동아쏘시오홀딩스 시가총액의 78.5%를 차지한다. 대웅제약이 2015년 인수한 한올바이오파마도 모회사보다 높은 시장가치를 평가받고 있다. 11일 종가 기준 한올바이오파마 시가총액은 1조7448억원으로 대웅제약 시가총액 1조6708억원보다 크다. 대웅제약 보유 지분 31.8%를 반영한 한올바이오파마 평가액은 5548억원으로 장부가 1161억원의 약 5배에 달한다.비슷한 현상은 바이오 업계 곳곳에서 관측된다. 11일 종가 기준 신라젠 시가총액은 4379억원으로 엠투엔 시가총액 825억원보다 5배 이상 크다. 6월 말 기준 엠투엔이 보유한 신라젠 지분은 13.6%로 이를 적용한 보유 지분가치는 596억원이다. 이는 엠투엔이 계상한 장부가 403억원보다 약 47.9% 높은 수준이다. 앞서 엠투엔은 지난 2021년 유상증자 방식으로 신라젠에 600억원을 투자, 최대주주로 등극한 바 있다.신약개발 바이오텍 큐리언트도 모회사 동구바이오제약보다 시가총액이 크다. 11일 종가 기준 큐리언트와 동구바이오제약 시가총액은 각각 4059억원과 1452억원이다. 동구바이오제약은 6월 말 기준 큐리언트 지분 11.3% 보유한 최대주주다. 동구바이오제약은 지난해 큐리언트에 100억원을 투자했고 올해 80억원을 추가 투입했다. 큐리언트에 대한 동구바이오제약 보유 지분 평가액은 약 459억원으로 장부가 184억원을 두 배 이상 초과한다.자회사 시가총액이 커지면 모회사도 여러 이점을 얻는다. 먼저 보유 지분 가치가 커지면서 자산가치가 확대되고 필요할 경우 지분 매각이나 담보를 통한 자금 조달 여력이 생긴다. 시장에서 성공적인 투자·인수 사례로 평가받으면 모회사에 대한 신뢰도를 향상하는 동시에 기업 이미지와 주가 재평가 기대감으로 이어질 수도 있다.다만 자회사가 모회사 시가총액을 앞질렀다고 해서 곧바로 모회사 가치가 재편된다고 보기는 어렵다. 모회사가 실제로 얻는 경제적 이익은 보유 지분율에 한정되고, 장부가와 평가액을 단순 비교할 수는 있지만 회계상으로는 주가 변동이 즉각 반영되지 않기 때문이다. 특히 신약개발 바이오텍은 임상 결과나 기술이전 뉴스에 따라 시가총액 변동성이 큰 만큼 과도한 해석을 경계해야 한다는 지적도 나온다.2025-09-12 06:19:41차지현

R&D 역량에 주가↑…모기업 시총 추월하는 바이오기업[데일리팜=차지현 기자] 제약바이오 업계에서 모회사보다 피인수사의 시가총액이 더 큰 사례가 눈길을 끌고 있다. 투자·인수 형태로 거느린 바이오텍이 시장에서 모회사 이상의 몸값을 인정받으며 존재감을 키우고 있는 것이다.12일 한국거래소에 따르면 11일 종가 기준 리가켐바이오 시가총액은 5조6417억원으로 집계됐다. 리가켐바이오는 코스닥 시가총액 7위에 오르며 모회사 오리온 시가총액 4조3648억원을 추월했다.6월 말 기준 오리온은 리가켐바이오 지분 25.7%를 보유한 최대주주다. 앞서 오리온은 지난해 3월 5485억원을 투자해 리가켐바이오 주식 936만3283주를 취득했다. 오리온 측은 리가켐바이오 인수 이유를 사업 포트폴리오 확대와 신사업 바이오 분야 경쟁력 강화 차원이라고 설명했다.오리온 시가총액은 작년 리가켐바이오 인수 당시만 해도 더 컸다. 오리온이 인수 대금 납입을 완료한 지난해 3월 29일 종가 기준 오리온과 리가켐바이오 시가총액은 각각 3조5978억원과 2조1034억원이었다. 그러나 작년 9월 리가켐바이오 주가가 가파르게 오르면서 상황이 역전됐다. 지난해 9월 20일 종가 기준 리가켐바이오는 시가총액 3조8359억원을 기록하면서 오리온 시가총액 3조5859억원을 제쳤다.(자료: 한국거래소) 이후 두 회사의 시가총액은 엎치락뒤치락했다. 지난해 11월 말 바이오 업종 전반 부진 여파로 리가켐바이오 주가가 조정을 받으면서 오리온이 다시 시가총액에서 앞섰다. 이후 올 하반기 리가켐바이오 주가가 반등세를 타면서 다시 오리온을 앞섰다. 리가켐바이오 시가총액은 지난 6월 27일 잠시 오리온을 앞섰다가 다시 밀렸지만 7월 10일부터 재차 추월해 현재까지 우위를 이어가고 있다.현재 오리온의 리가켐바이오 평가액은 1조4487억원이다. 리가켐바이오 시가총액에 오리온 보유 지분을 곱해 산출한 결과다. 이는 오리온이 계상한 리가켐바이오 장부가 6910억원보다 2배 이상 높은 수준이자, 오리온 시가총액의 33.2%에 해당한다.동아쏘시오홀딩스 원료의약품(API) 위탁개발생산(CDMO) 자회사 에스티팜도 모회사 시가총액을 앞질렀다. 11일 종가 기준 에스티팜 시가총액은 1조8420억원으로 동아쏘시오홀딩스 시가총액 7105억원보다 159.2% 높다.에스티팜의 전신은 1983년 설립한 삼천리제약이다. 2010년 동아제약 계열사 유켐이 지분 100%를 인수하면서 동아쏘시오그룹에 편입했고 상호를 에스티팜으로 변경했다. 6월 말 기준 동아쏘시오홀딩스는 에스티팜 지분 30.3%를 보유, 최대주주에 올라 있다.에스티팜은 지난 2016년 코스닥에 상장했다. 당시 에스티팜과 동아쏘시오홀딩스 시가총액은 8000억원대로 비슷했다. 에스티팜 주가는 2021년에 접어들면서 본격적인 고공행진을 시작했다. 에스티팜 주가는 2021년 12월 말 14만원까지 치솟았고 시가총액은 2조6000억원을 돌파했다.현재 동아쏘시오홀딩스가 책정한 에스티팜 장부가는 2747억원이다. 현재 에스티팜에 대한 동아쏘시오홀딩스 보유 지분가치는 5576억원으로 장부가의 2배 이상 높다. 동아쏘시오홀딩스의 에스티팜 평가액은 동아쏘시오홀딩스 시가총액의 78.5%를 차지한다. 대웅제약이 2015년 인수한 한올바이오파마도 모회사보다 높은 시장가치를 평가받고 있다. 11일 종가 기준 한올바이오파마 시가총액은 1조7448억원으로 대웅제약 시가총액 1조6708억원보다 크다. 대웅제약 보유 지분 31.8%를 반영한 한올바이오파마 평가액은 5548억원으로 장부가 1161억원의 약 5배에 달한다.비슷한 현상은 바이오 업계 곳곳에서 관측된다. 11일 종가 기준 신라젠 시가총액은 4379억원으로 엠투엔 시가총액 825억원보다 5배 이상 크다. 6월 말 기준 엠투엔이 보유한 신라젠 지분은 13.6%로 이를 적용한 보유 지분가치는 596억원이다. 이는 엠투엔이 계상한 장부가 403억원보다 약 47.9% 높은 수준이다. 앞서 엠투엔은 지난 2021년 유상증자 방식으로 신라젠에 600억원을 투자, 최대주주로 등극한 바 있다.신약개발 바이오텍 큐리언트도 모회사 동구바이오제약보다 시가총액이 크다. 11일 종가 기준 큐리언트와 동구바이오제약 시가총액은 각각 4059억원과 1452억원이다. 동구바이오제약은 6월 말 기준 큐리언트 지분 11.3% 보유한 최대주주다. 동구바이오제약은 지난해 큐리언트에 100억원을 투자했고 올해 80억원을 추가 투입했다. 큐리언트에 대한 동구바이오제약 보유 지분 평가액은 약 459억원으로 장부가 184억원을 두 배 이상 초과한다.자회사 시가총액이 커지면 모회사도 여러 이점을 얻는다. 먼저 보유 지분 가치가 커지면서 자산가치가 확대되고 필요할 경우 지분 매각이나 담보를 통한 자금 조달 여력이 생긴다. 시장에서 성공적인 투자·인수 사례로 평가받으면 모회사에 대한 신뢰도를 향상하는 동시에 기업 이미지와 주가 재평가 기대감으로 이어질 수도 있다.다만 자회사가 모회사 시가총액을 앞질렀다고 해서 곧바로 모회사 가치가 재편된다고 보기는 어렵다. 모회사가 실제로 얻는 경제적 이익은 보유 지분율에 한정되고, 장부가와 평가액을 단순 비교할 수는 있지만 회계상으로는 주가 변동이 즉각 반영되지 않기 때문이다. 특히 신약개발 바이오텍은 임상 결과나 기술이전 뉴스에 따라 시가총액 변동성이 큰 만큼 과도한 해석을 경계해야 한다는 지적도 나온다.2025-09-12 06:19:41차지현 -

에스티팜, 제2올리고동 준공…CDMO 초격차 전략 가동[데일리팜=이석준 기자] 에스티팜(대표이사 사장 성무제)은 4일 경기도 안산 소재 반월캠퍼스에서 제2올리고동 준공식을 개최하고 올리고 핵산 CDMO 세계 1위를 향한 도약의 발판을 마련했다고 5일 밝혔다.회사에 따르면 에스티팜 제2올리고동은 올리고 핵산 CDMO 시장의 지속적인 성장과 글로벌 제약사 향 프로젝트 확보가 이어지면서 선제적 대응 차원에서 마련됐다.에스티팜 제2올리고동은 cGMP 시설 전문 건설사인 아벤종합건설이 맡아 진행했으며 약 3300평(1만900㎡), 높이 60m, 9개층 규모로 지어졌다.대형 라인 위주로 배치한 제1올리고동과 달리 제2올리고동은 중소형부터 대형까지 다양한 라인을 배치했다. 임상 초기 단계부터 상업화까지 고객사의 다양한 요구를 충족시키기 위한 전략이다. 상위 2개층은 ‘Future area’ 공간으로 조성해 고객사 요청에 따라 능동적으로 대응한다는 방침이다.제2올리고동에는 공정 설비 자동화 시스템 PCS(Process Control System 공정 제조설비 제어), BMS(Building Management System 공정 제외 설비 제어(온/습도, 차압 조절) 및 WMS(Warehouse Management Sys-tem 창고관리시스템) 운영을 통해 생산성 향상과 원가절감의 기반도 마련했다.최근 글로벌 기준점으로 꼽히는 ESG(Environment, Social, Governance)를 측면에서도 경쟁력 확보를 위해 폐열을 난방으로 재사용하고, 냉각수 없는 증류시스템, 필터 수명 연장 신기술 도입하는 등 지속가능 발전이라는 경영 방침도 반영했다.에스티팜은 이번 제2올리고동 준공을 통해 3대 핵심 사업을 더욱 강화한다는 방침이다. ▲올리고 핵산 CDMO ▲저분자 합성 신약 원료 생산 ▲자체 플랫폼(Smart Cap, STLNP)을 활용한 mRNA 치료제 생산 등이다.성무제 에스티팜 대표이사는 “제2올리고동 준공을 기점으로 에스티팜은 다양한 시장의 요구에 더욱 긴밀하게 대응할 수 있는 고객 중심의 사고방식을 한층 강화할 것이다. 개신창래(開新創來, 새로운 길을 열어 미래를 창조한다) 정신을 바탕으로 모든 임직원이 생명을 살리는 혁신 기업이 되도록 노력할 것”이라고 강조했다.2025-09-05 10:20:05이석준

에스티팜, 제2올리고동 준공…CDMO 초격차 전략 가동[데일리팜=이석준 기자] 에스티팜(대표이사 사장 성무제)은 4일 경기도 안산 소재 반월캠퍼스에서 제2올리고동 준공식을 개최하고 올리고 핵산 CDMO 세계 1위를 향한 도약의 발판을 마련했다고 5일 밝혔다.회사에 따르면 에스티팜 제2올리고동은 올리고 핵산 CDMO 시장의 지속적인 성장과 글로벌 제약사 향 프로젝트 확보가 이어지면서 선제적 대응 차원에서 마련됐다.에스티팜 제2올리고동은 cGMP 시설 전문 건설사인 아벤종합건설이 맡아 진행했으며 약 3300평(1만900㎡), 높이 60m, 9개층 규모로 지어졌다.대형 라인 위주로 배치한 제1올리고동과 달리 제2올리고동은 중소형부터 대형까지 다양한 라인을 배치했다. 임상 초기 단계부터 상업화까지 고객사의 다양한 요구를 충족시키기 위한 전략이다. 상위 2개층은 ‘Future area’ 공간으로 조성해 고객사 요청에 따라 능동적으로 대응한다는 방침이다.제2올리고동에는 공정 설비 자동화 시스템 PCS(Process Control System 공정 제조설비 제어), BMS(Building Management System 공정 제외 설비 제어(온/습도, 차압 조절) 및 WMS(Warehouse Management Sys-tem 창고관리시스템) 운영을 통해 생산성 향상과 원가절감의 기반도 마련했다.최근 글로벌 기준점으로 꼽히는 ESG(Environment, Social, Governance)를 측면에서도 경쟁력 확보를 위해 폐열을 난방으로 재사용하고, 냉각수 없는 증류시스템, 필터 수명 연장 신기술 도입하는 등 지속가능 발전이라는 경영 방침도 반영했다.에스티팜은 이번 제2올리고동 준공을 통해 3대 핵심 사업을 더욱 강화한다는 방침이다. ▲올리고 핵산 CDMO ▲저분자 합성 신약 원료 생산 ▲자체 플랫폼(Smart Cap, STLNP)을 활용한 mRNA 치료제 생산 등이다.성무제 에스티팜 대표이사는 “제2올리고동 준공을 기점으로 에스티팜은 다양한 시장의 요구에 더욱 긴밀하게 대응할 수 있는 고객 중심의 사고방식을 한층 강화할 것이다. 개신창래(開新創來, 새로운 길을 열어 미래를 창조한다) 정신을 바탕으로 모든 임직원이 생명을 살리는 혁신 기업이 되도록 노력할 것”이라고 강조했다.2025-09-05 10:20:05이석준 -

삼양, 바이오 사업 재분할 첫발…자사주 소각·경영진 재편삼양디스커버리센터 전경 (자료: 삼양홀딩스) [데일리팜=차지현 기자] 바이오 사업 인적분할 내용을 담은 삼양홀딩스 증권신고서가 금융감독원 문턱을 넘었다. 삼양홀딩스는 삼양바이오팜 분할을 앞두고 자사주 소각과 경영진 재편 등을 잇따라 단행하며 주주친화와 체질개선을 동시에 꾀하는 모습이다.3일 금감원에 따르면 삼양홀딩스가 지난달 제출한 증권신고서의 효력이 전날 발생했다. 앞서 삼양홀딩스는 지난 5월 삼양바이오팜을 신설하고 현재 삼양홀딩스 내 바이오팜그룹을 별도 사업회사로 분할한다고 발표했다.인적분할 방식을 통해 삼양홀딩스 주주가 기존법인과 신설법인의 주식을 지분율에 비례해 나눠 갖는 구조다. 순자산 장부가액을 기준으로 분할 비율은 삼양홀딩스 0.904대 삼양바이오팜 0.096으로 산정됐다.삼양홀딩스는 삼양바이오팜 인적분할을 앞두고 자사주 소각과 경영진 재편 등을 진행하면서 분할 후 기업가치 제고와 주주친화 정책 강화에도 속도를 내는 분위기다.삼양홀딩스는 지난 8월 11일 이사회에서 자기주식 28만주 소각을 결의하고 같은 달 21일 자사주 소각 절차를 마무리했다. 이는 삼양홀딩스 창립 이래 첫 자사주 소각으로, 분할 이후 주주가치 제고에 대한 강한 의지를 드러낸 조치로 풀이된다. 삼양홀딩스는 2002년 한 차례 자사주 소각을 단행한 바 있으나, 당시에는 재무구조 개선을 목적으로 한 감자 절차의 일환이었다는 점에서 이번과는 성격이 다르다.삼양홀딩스는 분할 후 존속회사 배당 정책과 지배구조 개선 계획도 제시했다. 회사는 오는 2027년까지 연결 당기순이익의 40% 수준에서 배당 성향을 유지하겠다는 방침이다. 또 같은 해 말까지 기업지배구조보고서 핵심 지표 준수율을 50% 이상으로 끌어올리기 위해 내부 규정과 정책을 정비하겠다고도 명시했다.작년 말 영입한 김경진 대표를 주축으로 경영진을 꾸린 점도 눈에 띈다. 김 대표는 글로벌 제약사 로슈 수석연구원을 거쳐 에스티팜 합성1연구부장, 연구소장, 대표이사 등을 역임한 인물이다. 연구개발자로서는 물론 전문 경영인으로서도 우수한 역량을 갖췄다는 평가를 받는다.분할 신설회사 삼양바이오팜 임원 구성을 보면 에스티팜 출신 인사가 포진해 있다. 임원 명단에 이름을 올린 양주성 바이오팜그룹 신약사업PU장, 김경연 바이오팜그룹 CQC장 등이 모두 에스티팜에서 R&D 경력을 보유한 인물이다.특히 양 PU장은 에스티팜에서 바이오텍연구소장으로서 메신저 리보핵산(mRNA) 사업을 주도했던 인물이다. 에스티팜은 2020년 11월 양 PU장을 영입하면서 mRNA사업개발실을 신설했다. mRNA 백신 CDMO 사업과 mRNA 기반 치료제 개발을 본격화하기 위한 목적이다.김 대표가 직접 영입한 측근 인사로 삼양바이오팜 경영진을 꾸린 만큼, 이번 인사가 김경진 대표 체제에 힘을 실어주는 구도라는 해석이 나온다. 에스티팜 시절부터 김 대표와 합을 맞춘 인사가 함께 신설회사 경영진에 합류하면서 삼양바이오팜의 mRNA 사업이 한층 탄력을 받을 것이라는 전망도 제기된다.삼양홀딩스와 삼양바이오팜 분할 전·후 지배구조 (자료: 삼양홀딩스) 삼양홀딩스와 삼양바이오팔 분할기일은 오는 11월 1일이다. 신주 배정 기준일은 10월 31일로, 10월 30일부터 11월 21일까지 매매거래는 정지된다. 변경상장과 재상장일은 오는 11월 24일이다.삼양홀딩스는 바이오 사업의 독립적 경영체제를 구축해 전문성과 성장 가능성을 부각하려는 취지에서 이번 인적분할을 결정했다. 삼양홀딩스는 식품·화학·패키징·바이오 등 복합 포트폴리오를 갖추고 있는데, 의약바이오 부문이 지주회사 내 사업부문으로 묶여 있어 시장에서 독립적인 가치 평가를 받지 못했다는 게 회사 측 설명이다.분할 전 삼양홀딩스는 지난해 별도기준 매출 2358억원을 기록했다. 회사는 이 중 존속회사인 삼양홀딩스 매출이 976억원, 신설회사인 삼양바이오팜 매출이 1383억원으로 분류했다. 바이오 사업 매출이 존속회사 매출을 약 407억원 웃도는 셈이다. 같은 기간 분할 전 삼양홀딩스 영업이익은 618억원으로 이 가운데 삼양바이오팜 몫은 195억원으로 추산했다.삼양바이오팜은 독립 상장을 통해 연구개발(R&D)와 신약개발, 위탁개발생산(CDMO) 등 의약바이오 특화 역량에 경영 자원을 집중할 수 있을 것이라는 기대다. 구체적으로 핵산 전달체(SENS) 기술 고도화와 항암제·개량신약 파이프라인 상업화를 가속화하고, 글로벌 제약사와 오픈이노베이션을 확대해 사업 경쟁력을 한층 강화한다는 구상이다.삼양그룹의 바이오 사업 분할은 이번이 처음이 아니다. 삼양그룹 내 의약사업 부문은 2011년 삼양그룹 지주사 전환과 함께 물적분할로 떨어져 나왔다. 독립법인으로 10년간 사업을 지속하며 꾸준히 성장했다. 2012년 441억원이던 이 회사 매출은 2020년 757억원으로 70% 증가했다.분할 10년 만인 2021년 1월 삼양바이오팜은 삼양홀딩스에 흡수합병됐다. 당시 회사는 신약 개발과 글로벌 신사업 등 향후 중장기 투자에 필요한 재원을 조달, 글로벌 시장공략을 가속하기 위한 목적이라고 설명한 바 있다.2025-09-03 12:00:27차지현

삼양, 바이오 사업 재분할 첫발…자사주 소각·경영진 재편삼양디스커버리센터 전경 (자료: 삼양홀딩스) [데일리팜=차지현 기자] 바이오 사업 인적분할 내용을 담은 삼양홀딩스 증권신고서가 금융감독원 문턱을 넘었다. 삼양홀딩스는 삼양바이오팜 분할을 앞두고 자사주 소각과 경영진 재편 등을 잇따라 단행하며 주주친화와 체질개선을 동시에 꾀하는 모습이다.3일 금감원에 따르면 삼양홀딩스가 지난달 제출한 증권신고서의 효력이 전날 발생했다. 앞서 삼양홀딩스는 지난 5월 삼양바이오팜을 신설하고 현재 삼양홀딩스 내 바이오팜그룹을 별도 사업회사로 분할한다고 발표했다.인적분할 방식을 통해 삼양홀딩스 주주가 기존법인과 신설법인의 주식을 지분율에 비례해 나눠 갖는 구조다. 순자산 장부가액을 기준으로 분할 비율은 삼양홀딩스 0.904대 삼양바이오팜 0.096으로 산정됐다.삼양홀딩스는 삼양바이오팜 인적분할을 앞두고 자사주 소각과 경영진 재편 등을 진행하면서 분할 후 기업가치 제고와 주주친화 정책 강화에도 속도를 내는 분위기다.삼양홀딩스는 지난 8월 11일 이사회에서 자기주식 28만주 소각을 결의하고 같은 달 21일 자사주 소각 절차를 마무리했다. 이는 삼양홀딩스 창립 이래 첫 자사주 소각으로, 분할 이후 주주가치 제고에 대한 강한 의지를 드러낸 조치로 풀이된다. 삼양홀딩스는 2002년 한 차례 자사주 소각을 단행한 바 있으나, 당시에는 재무구조 개선을 목적으로 한 감자 절차의 일환이었다는 점에서 이번과는 성격이 다르다.삼양홀딩스는 분할 후 존속회사 배당 정책과 지배구조 개선 계획도 제시했다. 회사는 오는 2027년까지 연결 당기순이익의 40% 수준에서 배당 성향을 유지하겠다는 방침이다. 또 같은 해 말까지 기업지배구조보고서 핵심 지표 준수율을 50% 이상으로 끌어올리기 위해 내부 규정과 정책을 정비하겠다고도 명시했다.작년 말 영입한 김경진 대표를 주축으로 경영진을 꾸린 점도 눈에 띈다. 김 대표는 글로벌 제약사 로슈 수석연구원을 거쳐 에스티팜 합성1연구부장, 연구소장, 대표이사 등을 역임한 인물이다. 연구개발자로서는 물론 전문 경영인으로서도 우수한 역량을 갖췄다는 평가를 받는다.분할 신설회사 삼양바이오팜 임원 구성을 보면 에스티팜 출신 인사가 포진해 있다. 임원 명단에 이름을 올린 양주성 바이오팜그룹 신약사업PU장, 김경연 바이오팜그룹 CQC장 등이 모두 에스티팜에서 R&D 경력을 보유한 인물이다.특히 양 PU장은 에스티팜에서 바이오텍연구소장으로서 메신저 리보핵산(mRNA) 사업을 주도했던 인물이다. 에스티팜은 2020년 11월 양 PU장을 영입하면서 mRNA사업개발실을 신설했다. mRNA 백신 CDMO 사업과 mRNA 기반 치료제 개발을 본격화하기 위한 목적이다.김 대표가 직접 영입한 측근 인사로 삼양바이오팜 경영진을 꾸린 만큼, 이번 인사가 김경진 대표 체제에 힘을 실어주는 구도라는 해석이 나온다. 에스티팜 시절부터 김 대표와 합을 맞춘 인사가 함께 신설회사 경영진에 합류하면서 삼양바이오팜의 mRNA 사업이 한층 탄력을 받을 것이라는 전망도 제기된다.삼양홀딩스와 삼양바이오팜 분할 전·후 지배구조 (자료: 삼양홀딩스) 삼양홀딩스와 삼양바이오팔 분할기일은 오는 11월 1일이다. 신주 배정 기준일은 10월 31일로, 10월 30일부터 11월 21일까지 매매거래는 정지된다. 변경상장과 재상장일은 오는 11월 24일이다.삼양홀딩스는 바이오 사업의 독립적 경영체제를 구축해 전문성과 성장 가능성을 부각하려는 취지에서 이번 인적분할을 결정했다. 삼양홀딩스는 식품·화학·패키징·바이오 등 복합 포트폴리오를 갖추고 있는데, 의약바이오 부문이 지주회사 내 사업부문으로 묶여 있어 시장에서 독립적인 가치 평가를 받지 못했다는 게 회사 측 설명이다.분할 전 삼양홀딩스는 지난해 별도기준 매출 2358억원을 기록했다. 회사는 이 중 존속회사인 삼양홀딩스 매출이 976억원, 신설회사인 삼양바이오팜 매출이 1383억원으로 분류했다. 바이오 사업 매출이 존속회사 매출을 약 407억원 웃도는 셈이다. 같은 기간 분할 전 삼양홀딩스 영업이익은 618억원으로 이 가운데 삼양바이오팜 몫은 195억원으로 추산했다.삼양바이오팜은 독립 상장을 통해 연구개발(R&D)와 신약개발, 위탁개발생산(CDMO) 등 의약바이오 특화 역량에 경영 자원을 집중할 수 있을 것이라는 기대다. 구체적으로 핵산 전달체(SENS) 기술 고도화와 항암제·개량신약 파이프라인 상업화를 가속화하고, 글로벌 제약사와 오픈이노베이션을 확대해 사업 경쟁력을 한층 강화한다는 구상이다.삼양그룹의 바이오 사업 분할은 이번이 처음이 아니다. 삼양그룹 내 의약사업 부문은 2011년 삼양그룹 지주사 전환과 함께 물적분할로 떨어져 나왔다. 독립법인으로 10년간 사업을 지속하며 꾸준히 성장했다. 2012년 441억원이던 이 회사 매출은 2020년 757억원으로 70% 증가했다.분할 10년 만인 2021년 1월 삼양바이오팜은 삼양홀딩스에 흡수합병됐다. 당시 회사는 신약 개발과 글로벌 신사업 등 향후 중장기 투자에 필요한 재원을 조달, 글로벌 시장공략을 가속하기 위한 목적이라고 설명한 바 있다.2025-09-03 12:00:27차지현 -

주주 친화 정책 동참...자사주 줄이는 제약사들[데일리팜=천승현 기자] 올해 상반기에 주요 제약바이오기업들의 자사주 축소 움직임이 크게 두드러졌다. 셀트리온, 유한양행, 보령, 파마리서치 등이 보유 중인 자사주를 소각하며 주주 친화 정책에 동참했다. 여당 주도로 자사주 소각 의무화가 포함된 3차 상법 개정안의 국회 통과 가능성이 높아지면서 제약사들도 자사주 소각에 적극적인 행보를 보인 것으로 분석된다. 주요 제약사 70% 이상은 상반기에 자사주 변동이 없었고 5곳 중 1곳은 자사주를 보유하지 않은 것으로 나타났다.3일 금융감독원에 따르면 주요 제약바이오기업 중 셀트리온, 유한양행 보령, 파마러시치, 휴젤, 종근당 등이 작년 말 대비 올해 자사주 비중이 감소한 것으로 나타났다. 셀트리온은 작년 말 자사주 1204만7681주(5.6%)를 보유했는데 올해 상반기에는 1064만2579주(4.6%)로 140만5102주 줄었다.셀트리온은 최근 들어 자사주 매입과 소각 정책을 지속적으로 펼치고 있다. 셀트리온은 올해 들어 총 8차례에 걸쳐 7500억원 규모의 자사주를 취득했다. 매달 자사주 취득 정책을 펼치는 셈이다. 셀트리온이 올해 완료한 자사주 소각 규모는 약 9000억원에 이른다. 장내에서 취득한 주식보다 많은 자사주를 소각하면서 자사주 비중이 줄었다.셀트리온 측은 “기업 성장에 대한 굳건한 확신과 기업의 내재된 가치가 시장에서 과도하게 저평가되고 있다는 판단에 따라 자사주 매입을 지속하고 있다”라면서 “주주가치 극대화를 최우선 가치로 삼아 자사주 매입과 소각 등 주주친화 정책을 일관되게 이어가고 있다”라고 설명했다. 셀트리온은 지난해 약 7000억원 규모 자사주를 소각했다.유한양행은 상반기 말 보유 중인 자기주식이 7.7%로 작년 말 7.9%보다 0.2%포인트 줄었다. 유한양행은 지난해 10월 국내 제약바이오 기업 가운데 최초로 기업가치 제고 계획을 공시하면서 주주환원 강화에 힘을 쏟는 분위기다. 기업가치 제고 계획 공시는 정부가 추진 중인 밸류업 프로그램의 이행 차원이다. 밸류업 프로그램은 국내 기업 저평가 현상(코리아 디스카운트) 해소를 위한 정부 주도 정책이다.유한양행은 주주가치 제고 측면에서 주주환원율을 30% 이상으로 높이겠다고 공약했다. 오는 2027년까지 약 1200억원 규모 자사주 1%를 소각하고 단계적으로 주당배당금을 2023년 결산배당 대비 30% 이상 증액한다는 계획도 제시했다.유한양행은 지난 5월 자사주 24만627주 소각을 결정했다. 유한양행이 보유한 자사주의 3.7%에 해당하는 규모다. 소각 예정 금액은 총 253억원이다. 유한양행이 설립 이래 자사주 소각을 결정한 건 이번이 처음이다. 유한양행은 자사주 추가 매입 계획도 공시했다. 세부적으로 유한양행은 200억원 규모 자사주를 향후 6개월 동안 분할 매입할 예정이다.파마리서치는 지난해 말 자사주 11만9952주(1.0%)를 보유했는데 지난 6월 전량 소각했다. 파마리서치가 소각한 자사주는 총 627억원 규모다. 파마리서치는 ‘주주가치 제고’를 자사주 소각의 목적으로 제시했다.보령이 보유한 자사주는 작년 말 3.3%에서 올해 상반기 말 1.5%로 절반 이상 감소했다. 보령은 지난 2월 102억원 규모 자사주 100만주를 소각했다. 보령은 지난 5월 45억원 규모의 자사주 51만7572주를 임작원 2인에 주식 보상으로 지급했다.휴젤은 보유 중인 자사주가 작년 말 14.6%에서 6개월 만에 12.3%로 1.3%포인트 감소했다. 휴젤은 지난 상반기에 두 차례에 걸쳐 직원들의 주식매수선택권 행사에 따라 자사주 3만5710주를 처분했다. 종근당은 올해 초 무상증자를 실시하면서 보유 중인 자사주 비중이 소폭 줄었다.주요 제약바이오기업 50곳 중 37곳은 올해 자사주 보유량의 변동이 없었다. 현대약품, 환인제약, 안국약품, 경동제약, 삼진제약, 유나이티드제약, 신풍제약, 동구바이오제약, 대원제약, 국제약품, 하나제약, 녹십자, 대한뉴팜, JW생명과학, 삼일제약, 동아에스티, 알리코제약, 대한약품, 명문제[약, 테라젠이텍스, 동국제약, 한미약품, 제일약품, 삼천당제약, 동화약품, 대웅제약, 일동제약, 팜젠사이언스 등은 보유 중인 자사주에 대한 추가 조치를 진행하지 않았다.한독, JW중외제약, 휴온스, 메디톡스, 일양약품, 광동제약, 셀트리온제약 등은 올해 들어 자사주 보유 비중이 증가했다.한독은 작년 말 보유 중인 자사주가 없었지만 상반기 말에는 5.6%로 상승했다. 상반기에 물적분할에 대한 반대매수청구를 행사한 주식을 취득하면서 보유 자사주가 77만2577주로 늘었다. 한독은 지난달 보유 중인 자사주 전량을 처분했다.JW중외제약은 상반기에 50억 규모 자사주 74만4166주를 취득하면서 자사주 보유 비중이 작년 말 1.3%에서 3.0%로 증가했다. JW중외제약은 기업가치 제고를 위해 3년간 200억원 이상 자사주를 매입하겠다는 목표를 제시한 바 있다.기업들의 자사주 보유량이 주목받는 이유는 자사주 의무 소각을 담은 상법 개정이 추진될 가능성이 높기 때문이다.여당은 이사 주주충실의무를 담은 1차 개정안과 자산 2조원 이상 상장사에 집중투표제를 도입하는 2차 상법 개정안을 통과시킨데 이어 오는 9월 정기 국회에서 자사주 소각 의무화를 반영한 3차 개정안을 준비하고 있다.이재명 대통령은 대선 기간 ‘자사주 원칙적 소각으로 주주이익 환원 제도화’를 공약으로 제시한 바 있다. 이 대통령은 당선 전인 지난 4월 페이스북을 통해 "상장회사의 자사주는 원칙적으로 소각해 주주 이익으로 환원될 수 있도록 제도화하겠다"라고 했다.자사주 소각으로 유통 주식 수가 줄면 주당순이익이 높아져 주가에 긍정적인 영향을 주기 때문에 자사주 비중에 대한 관심이 커지는 형국이다. 업계에서는 자사주를 많이 보유한 기업들이 향후 자사주 소각에 나서면 주가 부양 동력으로 작용할 수 있을 것이란 기대감도 나온다.상반기 말 기준 주요 제약바이오기업 중 광동제약이 가장 많은 25.1%의 자사주를 보유했다. 현대약품, 환인제약, 안국약품, 경동제약, 휴젤, 삼진제약 등은 자사주 보유 비중이 10%를 상회했다.코오롱생명과학, 부광약품, 에스티팜, 경보제약, SK바이오팜, SK바이오사이언스, HK이노엔, 삼성바이오로직스, 영진약품, 파마리서치 등은 보유 중인 자사주가 없었다. 이 중 부광약품은 지난해 보유 중인 자사주 260만8378주 전량을 소각했다. 소각 규모는 508억원이다.2025-09-03 06:20:02천승현

주주 친화 정책 동참...자사주 줄이는 제약사들[데일리팜=천승현 기자] 올해 상반기에 주요 제약바이오기업들의 자사주 축소 움직임이 크게 두드러졌다. 셀트리온, 유한양행, 보령, 파마리서치 등이 보유 중인 자사주를 소각하며 주주 친화 정책에 동참했다. 여당 주도로 자사주 소각 의무화가 포함된 3차 상법 개정안의 국회 통과 가능성이 높아지면서 제약사들도 자사주 소각에 적극적인 행보를 보인 것으로 분석된다. 주요 제약사 70% 이상은 상반기에 자사주 변동이 없었고 5곳 중 1곳은 자사주를 보유하지 않은 것으로 나타났다.3일 금융감독원에 따르면 주요 제약바이오기업 중 셀트리온, 유한양행 보령, 파마러시치, 휴젤, 종근당 등이 작년 말 대비 올해 자사주 비중이 감소한 것으로 나타났다. 셀트리온은 작년 말 자사주 1204만7681주(5.6%)를 보유했는데 올해 상반기에는 1064만2579주(4.6%)로 140만5102주 줄었다.셀트리온은 최근 들어 자사주 매입과 소각 정책을 지속적으로 펼치고 있다. 셀트리온은 올해 들어 총 8차례에 걸쳐 7500억원 규모의 자사주를 취득했다. 매달 자사주 취득 정책을 펼치는 셈이다. 셀트리온이 올해 완료한 자사주 소각 규모는 약 9000억원에 이른다. 장내에서 취득한 주식보다 많은 자사주를 소각하면서 자사주 비중이 줄었다.셀트리온 측은 “기업 성장에 대한 굳건한 확신과 기업의 내재된 가치가 시장에서 과도하게 저평가되고 있다는 판단에 따라 자사주 매입을 지속하고 있다”라면서 “주주가치 극대화를 최우선 가치로 삼아 자사주 매입과 소각 등 주주친화 정책을 일관되게 이어가고 있다”라고 설명했다. 셀트리온은 지난해 약 7000억원 규모 자사주를 소각했다.유한양행은 상반기 말 보유 중인 자기주식이 7.7%로 작년 말 7.9%보다 0.2%포인트 줄었다. 유한양행은 지난해 10월 국내 제약바이오 기업 가운데 최초로 기업가치 제고 계획을 공시하면서 주주환원 강화에 힘을 쏟는 분위기다. 기업가치 제고 계획 공시는 정부가 추진 중인 밸류업 프로그램의 이행 차원이다. 밸류업 프로그램은 국내 기업 저평가 현상(코리아 디스카운트) 해소를 위한 정부 주도 정책이다.유한양행은 주주가치 제고 측면에서 주주환원율을 30% 이상으로 높이겠다고 공약했다. 오는 2027년까지 약 1200억원 규모 자사주 1%를 소각하고 단계적으로 주당배당금을 2023년 결산배당 대비 30% 이상 증액한다는 계획도 제시했다.유한양행은 지난 5월 자사주 24만627주 소각을 결정했다. 유한양행이 보유한 자사주의 3.7%에 해당하는 규모다. 소각 예정 금액은 총 253억원이다. 유한양행이 설립 이래 자사주 소각을 결정한 건 이번이 처음이다. 유한양행은 자사주 추가 매입 계획도 공시했다. 세부적으로 유한양행은 200억원 규모 자사주를 향후 6개월 동안 분할 매입할 예정이다.파마리서치는 지난해 말 자사주 11만9952주(1.0%)를 보유했는데 지난 6월 전량 소각했다. 파마리서치가 소각한 자사주는 총 627억원 규모다. 파마리서치는 ‘주주가치 제고’를 자사주 소각의 목적으로 제시했다.보령이 보유한 자사주는 작년 말 3.3%에서 올해 상반기 말 1.5%로 절반 이상 감소했다. 보령은 지난 2월 102억원 규모 자사주 100만주를 소각했다. 보령은 지난 5월 45억원 규모의 자사주 51만7572주를 임작원 2인에 주식 보상으로 지급했다.휴젤은 보유 중인 자사주가 작년 말 14.6%에서 6개월 만에 12.3%로 1.3%포인트 감소했다. 휴젤은 지난 상반기에 두 차례에 걸쳐 직원들의 주식매수선택권 행사에 따라 자사주 3만5710주를 처분했다. 종근당은 올해 초 무상증자를 실시하면서 보유 중인 자사주 비중이 소폭 줄었다.주요 제약바이오기업 50곳 중 37곳은 올해 자사주 보유량의 변동이 없었다. 현대약품, 환인제약, 안국약품, 경동제약, 삼진제약, 유나이티드제약, 신풍제약, 동구바이오제약, 대원제약, 국제약품, 하나제약, 녹십자, 대한뉴팜, JW생명과학, 삼일제약, 동아에스티, 알리코제약, 대한약품, 명문제[약, 테라젠이텍스, 동국제약, 한미약품, 제일약품, 삼천당제약, 동화약품, 대웅제약, 일동제약, 팜젠사이언스 등은 보유 중인 자사주에 대한 추가 조치를 진행하지 않았다.한독, JW중외제약, 휴온스, 메디톡스, 일양약품, 광동제약, 셀트리온제약 등은 올해 들어 자사주 보유 비중이 증가했다.한독은 작년 말 보유 중인 자사주가 없었지만 상반기 말에는 5.6%로 상승했다. 상반기에 물적분할에 대한 반대매수청구를 행사한 주식을 취득하면서 보유 자사주가 77만2577주로 늘었다. 한독은 지난달 보유 중인 자사주 전량을 처분했다.JW중외제약은 상반기에 50억 규모 자사주 74만4166주를 취득하면서 자사주 보유 비중이 작년 말 1.3%에서 3.0%로 증가했다. JW중외제약은 기업가치 제고를 위해 3년간 200억원 이상 자사주를 매입하겠다는 목표를 제시한 바 있다.기업들의 자사주 보유량이 주목받는 이유는 자사주 의무 소각을 담은 상법 개정이 추진될 가능성이 높기 때문이다.여당은 이사 주주충실의무를 담은 1차 개정안과 자산 2조원 이상 상장사에 집중투표제를 도입하는 2차 상법 개정안을 통과시킨데 이어 오는 9월 정기 국회에서 자사주 소각 의무화를 반영한 3차 개정안을 준비하고 있다.이재명 대통령은 대선 기간 ‘자사주 원칙적 소각으로 주주이익 환원 제도화’를 공약으로 제시한 바 있다. 이 대통령은 당선 전인 지난 4월 페이스북을 통해 "상장회사의 자사주는 원칙적으로 소각해 주주 이익으로 환원될 수 있도록 제도화하겠다"라고 했다.자사주 소각으로 유통 주식 수가 줄면 주당순이익이 높아져 주가에 긍정적인 영향을 주기 때문에 자사주 비중에 대한 관심이 커지는 형국이다. 업계에서는 자사주를 많이 보유한 기업들이 향후 자사주 소각에 나서면 주가 부양 동력으로 작용할 수 있을 것이란 기대감도 나온다.상반기 말 기준 주요 제약바이오기업 중 광동제약이 가장 많은 25.1%의 자사주를 보유했다. 현대약품, 환인제약, 안국약품, 경동제약, 휴젤, 삼진제약 등은 자사주 보유 비중이 10%를 상회했다.코오롱생명과학, 부광약품, 에스티팜, 경보제약, SK바이오팜, SK바이오사이언스, HK이노엔, 삼성바이오로직스, 영진약품, 파마리서치 등은 보유 중인 자사주가 없었다. 이 중 부광약품은 지난해 보유 중인 자사주 260만8378주 전량을 소각했다. 소각 규모는 508억원이다.2025-09-03 06:20:02천승현 -

바이오기업 늘고 전통제약 줄고...소액주주 투심 변화[데일리팜=김진구 기자] 지난 상반기 제약바이오주에서 소액주주들의 투자 흐름이 뚜렷하게 갈렸다.디앤디파마텍·올릭스·오름테라퓨틱·인투셀 등 바이오기업은 소액주주 주식 비율이 큰 폭으로 확대된 반면, 대웅제약·에스티팜·한미사이언스 같은 전통제약사는 소액주주 이탈이 두드러졌다.임상 성공·기술 수출에…디앤디파마텍·올릭스 소액주주 주식 비율 껑충28일 금융감독원에 따르면 상반기 말 기준 주요 30개 제약바이오기업 중 16개 기업의 소액주주 주식 비율이 확대되고 14개 기업은 축소됐다. 시총 상위 기업 중 상반기 말 소액주주의 주식 보유 현황을 공개한 30개 업체를 대상으로 집계했다.소액주주가 보유한 주식 비율이 확대된 기업은 디앤디파마텍·올릭스·오름테라퓨틱·인투셀·HLB생명과학·에이프릴바이오·보로노이 등 바이오기업에 집중됐다. 반면 소액주주 주식 비율 축소 기업은 대웅제약·에스티팜·한미사이언스 등 전통제약사가 대부분을 차지했다.디앤디파마텍의 소액주주 주식 비율은 작년 말 45.5%에서 올해 상반기 말 63.7%로, 6개월 새 18.2%p 확대됐다. 전체 소액주주의 수는 1만2418명에서 2만4769명으로 2배 가까이 증가했고, 이들이 보유한 주식은 480만8241주에서 43.4% 늘었다.이 기간 소액주주의 폭발적인 증가는 주가 상승을 견인했다. 작년 12월 30일 종가 기준 4만8600원이던 이 회사 주가는 올해 6월 30일 11만8500원으로 2배 이상 상승했다.미국에서 진행 중인 대사이상 관련 지방간염(MASH) 치료 후보물질 'DD01'의 임상2상 성공 기대감이 소액주주들의 투자를 이끌어낸 것으로 분석된다. 올해 1월 DD01의 2상 환자 모집이 완료됐고, 6월엔 임상2상 성공 결과가 발표됐다. 이 과정에서 소액주주들의 관심이 커졌다는 분석이다.올릭스의 경우 일라이릴리와의 기술이전 성과가 소액주주들의 관심을 불러모았다. 올릭스는 올해 2월 릴리와 최대 6억3000만 달러(약 9000억원) 규모로 대사이상 관련 지방간염과 비만 치료 후보물질인 'OLX75016‘의 기술수출 계약을 체결했다. 릴리가 비만·당뇨 분야의 글로벌 톱티어 제약사라는 점에서 관심을 끌었다.실제 올릭스의 소액주주 주식 비율은 작년 말 51.8%에서 6개월 만에 68.4%로 16.6%p 높아졌다. 이 기간 소액주주는 1만9089명에서 3만1184명으로 63.4% 늘었고, 이들이 보유한 주식은 956만3403주에서 1354만5010주로 41.6% 증가했다. 오름테라퓨틱과 인투셀은 기업공개(IPO)와 주식시장 상장 과정에서 소액주주가 크게 늘었다. 오름테라퓨틱은 작년 말 6.8%에 그치던 소액주주 주식 비율이 6개월 만에 63.3%로 높아졌다. 인투셀 역시 26.2%에서 55.5%로 확대됐다.오름테라퓨틱은 올해 2월, 인투셀은 5월 각각 코스닥 시장에 상장했다. 이 과정에서 소액주주들을 대거 확보하면서 자연스럽게 소액주주 주식 비율도 높아졌다는 분석이다. 실제 오름테라퓨틱의 소액주주 수는 260명에서 2만2826명으로, 인투셀은 1133명에서 2만5074명으로 급증한 바 있다.이밖에 HLB생명과학(7.7%p), 에이프릴바이오(4.9%p), 보로노이(3.3%p), 큐리옥스바이오시스템즈(3.1%p), 알테오젠(3.0%p)의 소액주주 주식 비율이 3%p 이상 상승한 것으로 나타났다. HLB생명과학을 제외하면 대체로 상반기 주가 흐름이 양호한 바이오기업을 중심으로 소액주주들의 투자가 집중됐다는 분석이다.’경영권 분쟁 종식’ 한미사이언스, 6개월 새 소액주주 1만명 이탈반면 대웅제약과 에스티팜, 한미사이언스는 소액주주의 주식 비율이 큰 폭으로 감소했다.한미사이언스의 소액주주 주식 비율은 올해 상반기 말 23.1%로, 작년 말 28.4%와 비교해 6개월 새 5.3%p 낮아졌다. 한미그룹 경영권 분쟁의 종식이 소액주주의 대거 이탈을 가속화했다는 분석이다. 통상적으로 경영권 분쟁은 주가 흐름에 긍정적으로 작용한다. 분쟁의 양 당사자가 경영권 확보를 위해 지분을 경쟁적으로 확보하기 때문이다.실제 경영권 분쟁이 장기화하는 과정에서 한미사이언스 소액주주의 수는 큰 폭으로 변화했다. 2023년 말 3만8470명이던 소액주주는 경영권 분쟁 본격화에 따라 작년 상반기 말 4만5628명으로 치솟았다. 이러한 상태는 작년 말까지 이어졌으나, 올해 상반기엔 경영권 분쟁 종식 여파로 1만명 가까이 감소했다.한미그룹 경영권 분쟁은 올해 2월 마무리됐다. 기존 임종훈 대표가 사임하고 그의 모친이자 분쟁 상대였던 송영숙 회장이 대표로 선임됐다. 임종훈 대표와 연대했던 임종윤 한미약품 사장이 작년 말 송영숙·임주현 모녀가 포함된 4인 연합 측에 주식 5%를 넘긴 이후로 분쟁 종식 가능성이 커졌고, 결국 올해 초 4인 연합 측이 한미사이언스의 경영권을 확보했다. 올해 3월 정기주총에선 송영숙 회장의 뒤를 이어 메리츠증권 부사장 출신 김재교 부회장이 대표이사로 취임했다.다만 제약업계에선 한미그룹의 경영권 분쟁이 새롭게 촉발될 가능성이 제기된다. 송영숙·임주현 모녀와 신동국 한양정밀 회장의 연합에 균열이 발생했다는 분석이다. 최근엔 신동국 회장 측근으로 알려진 배인규 자문위원의 경영 개입 논란이 불거졌다. 논란은 배 전 자문의 해임으로 일단락됐지만, 업계에선 경영권 분쟁이 언제든 재발할 수 있다는 관측이 나온다.대웅제약의 경우 소액주주 주식 비율이 32.7%에서 15.3%로 17.4%p 낮아졌다. 2만1037명이던 소액주주의 수가 1만7948명으로 14.7% 줄었고, 이들이 보유한 주식은 378만9131주에서 177만583주로 절반 이하로 감소했다.에스티팜은 소액주주가 보유한 주식의 비율이 56.2%에서 41.1%로 15.0%p 낮아졌다. 소액주주는 4만5551명에서 4만2359명으로 5.0% 감소했고, 1131만5154주에 달하던 소액주주 주식은 6개월 만에 828만8322주로 26.8% 줄었다.이밖에 토모큐브, 대웅, 휴온스글로벌, 한미약품, 동아에스티, 큐로셀의 소액주주 보유 주식비율이 6개월 새 1.0%p 이상 낮아졌다. 토모큐브와 큐로셀을 제외하면 대다수가 전통제약사로, 소액주주 이탈이 이들 기업에 집중된 것으로 분석된다.2025-08-28 12:00:06김진구

바이오기업 늘고 전통제약 줄고...소액주주 투심 변화[데일리팜=김진구 기자] 지난 상반기 제약바이오주에서 소액주주들의 투자 흐름이 뚜렷하게 갈렸다.디앤디파마텍·올릭스·오름테라퓨틱·인투셀 등 바이오기업은 소액주주 주식 비율이 큰 폭으로 확대된 반면, 대웅제약·에스티팜·한미사이언스 같은 전통제약사는 소액주주 이탈이 두드러졌다.임상 성공·기술 수출에…디앤디파마텍·올릭스 소액주주 주식 비율 껑충28일 금융감독원에 따르면 상반기 말 기준 주요 30개 제약바이오기업 중 16개 기업의 소액주주 주식 비율이 확대되고 14개 기업은 축소됐다. 시총 상위 기업 중 상반기 말 소액주주의 주식 보유 현황을 공개한 30개 업체를 대상으로 집계했다.소액주주가 보유한 주식 비율이 확대된 기업은 디앤디파마텍·올릭스·오름테라퓨틱·인투셀·HLB생명과학·에이프릴바이오·보로노이 등 바이오기업에 집중됐다. 반면 소액주주 주식 비율 축소 기업은 대웅제약·에스티팜·한미사이언스 등 전통제약사가 대부분을 차지했다.디앤디파마텍의 소액주주 주식 비율은 작년 말 45.5%에서 올해 상반기 말 63.7%로, 6개월 새 18.2%p 확대됐다. 전체 소액주주의 수는 1만2418명에서 2만4769명으로 2배 가까이 증가했고, 이들이 보유한 주식은 480만8241주에서 43.4% 늘었다.이 기간 소액주주의 폭발적인 증가는 주가 상승을 견인했다. 작년 12월 30일 종가 기준 4만8600원이던 이 회사 주가는 올해 6월 30일 11만8500원으로 2배 이상 상승했다.미국에서 진행 중인 대사이상 관련 지방간염(MASH) 치료 후보물질 'DD01'의 임상2상 성공 기대감이 소액주주들의 투자를 이끌어낸 것으로 분석된다. 올해 1월 DD01의 2상 환자 모집이 완료됐고, 6월엔 임상2상 성공 결과가 발표됐다. 이 과정에서 소액주주들의 관심이 커졌다는 분석이다.올릭스의 경우 일라이릴리와의 기술이전 성과가 소액주주들의 관심을 불러모았다. 올릭스는 올해 2월 릴리와 최대 6억3000만 달러(약 9000억원) 규모로 대사이상 관련 지방간염과 비만 치료 후보물질인 'OLX75016‘의 기술수출 계약을 체결했다. 릴리가 비만·당뇨 분야의 글로벌 톱티어 제약사라는 점에서 관심을 끌었다.실제 올릭스의 소액주주 주식 비율은 작년 말 51.8%에서 6개월 만에 68.4%로 16.6%p 높아졌다. 이 기간 소액주주는 1만9089명에서 3만1184명으로 63.4% 늘었고, 이들이 보유한 주식은 956만3403주에서 1354만5010주로 41.6% 증가했다. 오름테라퓨틱과 인투셀은 기업공개(IPO)와 주식시장 상장 과정에서 소액주주가 크게 늘었다. 오름테라퓨틱은 작년 말 6.8%에 그치던 소액주주 주식 비율이 6개월 만에 63.3%로 높아졌다. 인투셀 역시 26.2%에서 55.5%로 확대됐다.오름테라퓨틱은 올해 2월, 인투셀은 5월 각각 코스닥 시장에 상장했다. 이 과정에서 소액주주들을 대거 확보하면서 자연스럽게 소액주주 주식 비율도 높아졌다는 분석이다. 실제 오름테라퓨틱의 소액주주 수는 260명에서 2만2826명으로, 인투셀은 1133명에서 2만5074명으로 급증한 바 있다.이밖에 HLB생명과학(7.7%p), 에이프릴바이오(4.9%p), 보로노이(3.3%p), 큐리옥스바이오시스템즈(3.1%p), 알테오젠(3.0%p)의 소액주주 주식 비율이 3%p 이상 상승한 것으로 나타났다. HLB생명과학을 제외하면 대체로 상반기 주가 흐름이 양호한 바이오기업을 중심으로 소액주주들의 투자가 집중됐다는 분석이다.’경영권 분쟁 종식’ 한미사이언스, 6개월 새 소액주주 1만명 이탈반면 대웅제약과 에스티팜, 한미사이언스는 소액주주의 주식 비율이 큰 폭으로 감소했다.한미사이언스의 소액주주 주식 비율은 올해 상반기 말 23.1%로, 작년 말 28.4%와 비교해 6개월 새 5.3%p 낮아졌다. 한미그룹 경영권 분쟁의 종식이 소액주주의 대거 이탈을 가속화했다는 분석이다. 통상적으로 경영권 분쟁은 주가 흐름에 긍정적으로 작용한다. 분쟁의 양 당사자가 경영권 확보를 위해 지분을 경쟁적으로 확보하기 때문이다.실제 경영권 분쟁이 장기화하는 과정에서 한미사이언스 소액주주의 수는 큰 폭으로 변화했다. 2023년 말 3만8470명이던 소액주주는 경영권 분쟁 본격화에 따라 작년 상반기 말 4만5628명으로 치솟았다. 이러한 상태는 작년 말까지 이어졌으나, 올해 상반기엔 경영권 분쟁 종식 여파로 1만명 가까이 감소했다.한미그룹 경영권 분쟁은 올해 2월 마무리됐다. 기존 임종훈 대표가 사임하고 그의 모친이자 분쟁 상대였던 송영숙 회장이 대표로 선임됐다. 임종훈 대표와 연대했던 임종윤 한미약품 사장이 작년 말 송영숙·임주현 모녀가 포함된 4인 연합 측에 주식 5%를 넘긴 이후로 분쟁 종식 가능성이 커졌고, 결국 올해 초 4인 연합 측이 한미사이언스의 경영권을 확보했다. 올해 3월 정기주총에선 송영숙 회장의 뒤를 이어 메리츠증권 부사장 출신 김재교 부회장이 대표이사로 취임했다.다만 제약업계에선 한미그룹의 경영권 분쟁이 새롭게 촉발될 가능성이 제기된다. 송영숙·임주현 모녀와 신동국 한양정밀 회장의 연합에 균열이 발생했다는 분석이다. 최근엔 신동국 회장 측근으로 알려진 배인규 자문위원의 경영 개입 논란이 불거졌다. 논란은 배 전 자문의 해임으로 일단락됐지만, 업계에선 경영권 분쟁이 언제든 재발할 수 있다는 관측이 나온다.대웅제약의 경우 소액주주 주식 비율이 32.7%에서 15.3%로 17.4%p 낮아졌다. 2만1037명이던 소액주주의 수가 1만7948명으로 14.7% 줄었고, 이들이 보유한 주식은 378만9131주에서 177만583주로 절반 이하로 감소했다.에스티팜은 소액주주가 보유한 주식의 비율이 56.2%에서 41.1%로 15.0%p 낮아졌다. 소액주주는 4만5551명에서 4만2359명으로 5.0% 감소했고, 1131만5154주에 달하던 소액주주 주식은 6개월 만에 828만8322주로 26.8% 줄었다.이밖에 토모큐브, 대웅, 휴온스글로벌, 한미약품, 동아에스티, 큐로셀의 소액주주 보유 주식비율이 6개월 새 1.0%p 이상 낮아졌다. 토모큐브와 큐로셀을 제외하면 대다수가 전통제약사로, 소액주주 이탈이 이들 기업에 집중된 것으로 분석된다.2025-08-28 12:00:06김진구 -

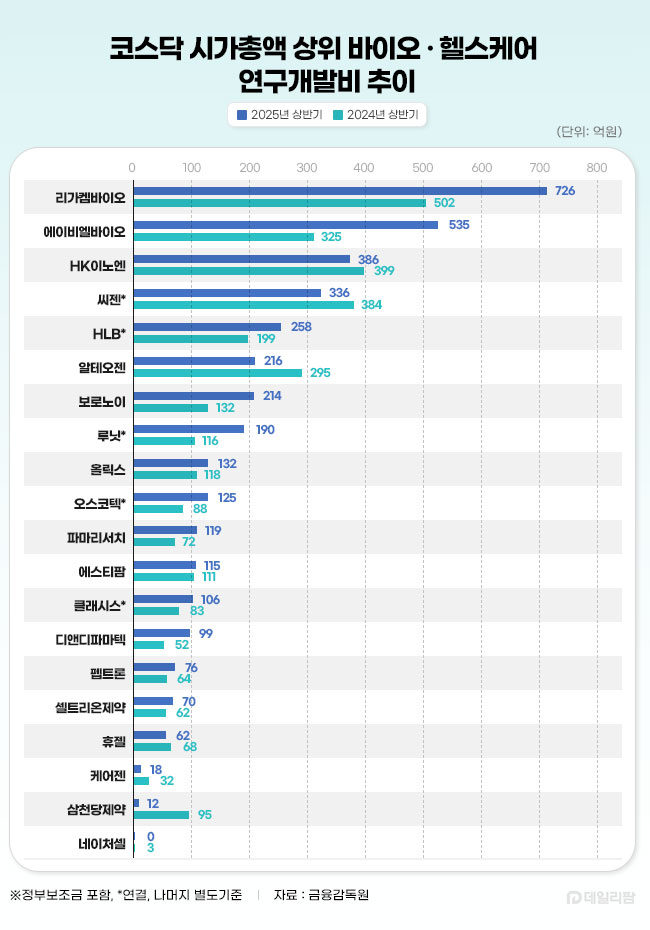

바이오기업 3곳 중 2곳 연구비↑…리가켐, 상반기 726억[데일리팜=차지현 기자] 올 상반기 주요 코스닥 상장 바이오·헬스케어 기업이 전반적으로 연구개발(R&D) 투자를 확대했다. 리가켐바이오와 에이비엘바이오는 국내 R&D 투자 상위권 코스피 상장 제약사와 비교해도 뒤처지지 않는 투자 규모를 기록했다. 디앤디파마텍, 파마리서치, 루닛, 보로노이 등은 R&D 투자 비용 증가 폭이 두드러졌다.21일 금융감독원에 따르면 코스닥 시가총액 상위 20대 바이오·헬스케어 기업의 올 상반기 별도기준 R&D 비용은 총 3796억원으로 집계됐다. 전년 동기 3202억원 대비 18.5% 증가했다.이들 기업 20곳 가운데 13곳(65%)이 지난해 같은 기간보다 R&D 투자를 늘렸다. HLB, 디앤디파마텍, 루닛, 리가켐바이오, 보로노이, 셀트리온제약, 에스티팜, 에이비엘바이오, 오스코텍, 올릭스, 클래시스, 파마리서치, 펩트론 등이 상반기 R&D 투자를 지난해보다 확대 집행했다.20개사 중 상반기 가장 많은 R&D 투자를 단행한 곳은 리가켐바이오다. 상반기 리가켐바이오는 매출의 86.2%에 해당하는 726억원을 R&D 분야에 투입했다. 작년 상반기 502억원보다 투자 규모가 44.7% 증가한 수치다.리가켐바이오의 R&D 투자 규모는 국내 굴지 제약사와 어깨를 나란히 하는 수준이다. 상반기 R&D 투자액은 동아에스티 R&D 투자 금액(604억원)을 웃돌았고 국내 R&D 상위 제약사로 꼽히는 종근당(831억원), 녹십자(827억원)에도 맞먹는다. 바이오텍에도 불구하고 대형 제약사와 유사한 규모 R&D 투자를 집행하고 있는 셈이다.특히 리가켐바이오는 주요 파이프라인 임상 진척에 따라 연구개발비 중 개발비 규모가 확대되고 있는 점이 눈에 띈다. 이 회사의 개발비 절대 규모는 매년 빠른 속도로 증가하고 있고 개발비 비중도 높은 수준을 유지 중이다. 연구비는 신약 후보 발굴·기초 연구 단계에서 쓰이는 비용이고, 개발비는 임상시험 등 신약 상용화 단계에서 소요되는 비용이다. 개발비 지출 확대는 단순 탐색 연구를 넘어 실제 임상과 상용화 단계로 연구가 진척되고 있다는 의미로 해석된다.리가켐바이오는 더욱 활발하게 R&D 투자에 나선다는 계획이다. 앞서 올 초 기업설명회(IR)에서 리가켐바이오는 올해 3000억원을 R&D 비용으로 집행하겠다고 발표한 바 있다. 이는 국내 상장 제약사 중에서도 손꼽히는 규모다. 매출 상위 상장 제약사 30곳 중 지난해 가장 많은 금액을 투자한 셀트리온의 R&D 비용이 4347억원이었다는 점을 고려하면 3000억원은 공격적인 목표치다. 이로써 리가켐바이오는 향후 3년 내 10개 이상 파이프라인의 임상시험계획(IND)을 승인받겠다는 목표다. 에이비엘바이오는 올 상반기 535억원을 R&D 비용으로 지출했다. 전년 동기 대비 64.7% 증가한 것으로, 에이비엘바이오는 1분기 매출 대비 68.7%에 달하는 금액을 R&D 비용에 쏟았다. 에이비엘바이오 상반기 별도기준 매출은 779억672만원으로 반기 사상 최대 실적을 달성했다.에이비엘바이오는 지난 2022년 다국적 제약사 사노피에 퇴행성뇌질환 치료제 이중항체 후보물질 'ABL301'을 기술수출한 데 이어 지난 4월 글락소스미스클라인(GSK)과 새로운 퇴행성뇌질환 치료제 개발을 위한 뇌혈관장벽(BBB) 셔틀 플랫폼 '그랩바디-B'를 기술수출하면서 업계의 관심을 모았다.에이비엘바이오는 기존 이중항체에서 최근 이중항체 항체-약물 접합체(ADC) 분야로 저변을 넓히고 있다. 이를 위해 지난해 국내 인투셀, 미국 바이원큐어, 중국 바이오사이토젠서 등 3개 업체로부터 관련 분야 기술도입 계약도 체결했다. 기존 보유한 이중항체 역량에 외부로부터 확보한 ADC 기술을 더해 이중항체 ADC 시장에서 경쟁 우위를 선점하려는 전략이다.에이비엘바이오의 호실적은 지난 4월 글락소스미스클라인(GSK)와 최대 4조1000억원 규모 기술이전 계약을 체결한 데 따라 계약금 약 740억원을 수령한 결과로 풀이된다. 여기에 사노피에 기술이전한 이중항체 후보물질 'ABL301'의 임상 1상이 성공적으로 마무리되면서 마일스톤(단계별 기술료)도 유입된 것으로 보인다.HK이노엔과 씨젠도 상반기 300억원대 R&D 투자를 단행했다. HK이노엔은 상반기 386억원을 R&D에 투입했다. 이는 상반기 매출의 7.6%에 해당하는 수치로, 전년 동기 R&D 투자액과 비교했을 땐 3.2% 감소했다. HK이노엔은 위식도역류질환 치료제 '케이캡'을 앞세워 글로벌 시장 진출에 힘을 쏟고 있다.같은 기간 씨젠은 336억원을 R&D 비용으로 썼다. 이는 상반기 매출의 14.6%에 해당하는 수치로, 전년 동기 R&D 투자액과 비교했을 땐 12.6% 감소했다. 씨젠은 엔데믹 전환에 따른 직격타를 맞은 대표적인 진단키트 업체다. 코로나19 특수를 톡톡히 누리면서 연 매출 1조원 규모로 급성장했지만 팬데믹 종식과 함께 실적이 급전직하했다. 2023년 기준 매출은 전년 대비 반토막났고 영업이익은 적자전환했다. 이어 작년에도 적자 기조를 이어갔다.씨젠은 비(非) 코로나19 분야 진단 제품군 포트폴리오를 강화하면서 올 상반기 전년 동기 대비 흑자전환에 성공했다. 씨젠의 상반기 별도기준 영업이익은 152억원으로 작년 상반기 90억원 영업적자에서 흑자로 돌아섰다. 같은 기간 매출은 1701억원으로 전년 동기 대비 21.5% 증가했다.씨젠은 기술공유 사업을 기반으로 성장을 가속화한다는 포부다. 기술공유 사업이란 씨젠의 PCR 노하우를 세계 각국 진단 업체에 무료로 제공하고 현지 맞춤형 제품을 개발·생산하는 사업이다. 마이크로소프트(MS) 등과 전략적 협업을 체결하고 자체 신드로믹 정량 유전자증폭(PCR) 기술을 고도화에 나선 상태다.이외 HLB와 알테오젠은 올 상반기 각각 258억원과 216억원을 R&D 비용으로 지출했다. HLB는 올 상반기 334억원의 매출을 올렸는데 이 중 77.3%에 해당하는 금액을 R&D에 투자했다. 알테오젠의 매출 대비 R&D 비용 비중은 22.5%였다. 올 상반기 알테오젠은 전년 동기 대비 129.5% 증가한 959억원의 매출을 올렸다.올 상반기 20개사 중 R&D 투자 비용이 가장 큰 폭으로 증가한 곳은 디앤디파마텍이다. 디앤디파마텍은 상반기 R&D 비용으로 99억원을 투입했다. 작년 상반기 R&D 비용 52억원보다 89.4% 늘었다. 디앤디파마텍은 글루카곤 유사 펩타이드(GLP-1) 기반 비만치료제 등을 개발 중인 업체로, 지난해 5월 상장한 지 1년여 만에 전환사채(CB) 발행을 통한 대규모 자금 조달에 나섰다. 이로써 개발 중인 파이프라인의 임상 속도를 더욱 가속화한다는 목표다.파마리서치는 상반기 R&D 투자액이 지난해 같은 기간보다 65.5% 늘었다. 파마리서치는 작년 상반기 72억원을 R&D 비용으로 지출했는데 올 상반기 119억원으로 투자액을 대폭 늘렸다. 이 회사는 스킨부스터 '리쥬란' 제품 등을 중심으로 글로벌 영토 확장에 속도를 내고 있다.의료 인공지능(AI) 기업 루닛도 R&D 투자 비용을 대폭 늘렸다. 루닛의 R&D 투자액은 작년 상반기 116억원에서 올 상반기 190억원으로 증가했다. 루닛은 이제껏 암 진단 솔루션 '루닛인사이트'를 앞세워 성장을 지속해왔는데 최근 AI 바이오마커 플랫폼 '루닛 스코프'를 중심으로 사업 영역을 확장 중이다.2025-08-21 06:20:45차지현

바이오기업 3곳 중 2곳 연구비↑…리가켐, 상반기 726억[데일리팜=차지현 기자] 올 상반기 주요 코스닥 상장 바이오·헬스케어 기업이 전반적으로 연구개발(R&D) 투자를 확대했다. 리가켐바이오와 에이비엘바이오는 국내 R&D 투자 상위권 코스피 상장 제약사와 비교해도 뒤처지지 않는 투자 규모를 기록했다. 디앤디파마텍, 파마리서치, 루닛, 보로노이 등은 R&D 투자 비용 증가 폭이 두드러졌다.21일 금융감독원에 따르면 코스닥 시가총액 상위 20대 바이오·헬스케어 기업의 올 상반기 별도기준 R&D 비용은 총 3796억원으로 집계됐다. 전년 동기 3202억원 대비 18.5% 증가했다.이들 기업 20곳 가운데 13곳(65%)이 지난해 같은 기간보다 R&D 투자를 늘렸다. HLB, 디앤디파마텍, 루닛, 리가켐바이오, 보로노이, 셀트리온제약, 에스티팜, 에이비엘바이오, 오스코텍, 올릭스, 클래시스, 파마리서치, 펩트론 등이 상반기 R&D 투자를 지난해보다 확대 집행했다.20개사 중 상반기 가장 많은 R&D 투자를 단행한 곳은 리가켐바이오다. 상반기 리가켐바이오는 매출의 86.2%에 해당하는 726억원을 R&D 분야에 투입했다. 작년 상반기 502억원보다 투자 규모가 44.7% 증가한 수치다.리가켐바이오의 R&D 투자 규모는 국내 굴지 제약사와 어깨를 나란히 하는 수준이다. 상반기 R&D 투자액은 동아에스티 R&D 투자 금액(604억원)을 웃돌았고 국내 R&D 상위 제약사로 꼽히는 종근당(831억원), 녹십자(827억원)에도 맞먹는다. 바이오텍에도 불구하고 대형 제약사와 유사한 규모 R&D 투자를 집행하고 있는 셈이다.특히 리가켐바이오는 주요 파이프라인 임상 진척에 따라 연구개발비 중 개발비 규모가 확대되고 있는 점이 눈에 띈다. 이 회사의 개발비 절대 규모는 매년 빠른 속도로 증가하고 있고 개발비 비중도 높은 수준을 유지 중이다. 연구비는 신약 후보 발굴·기초 연구 단계에서 쓰이는 비용이고, 개발비는 임상시험 등 신약 상용화 단계에서 소요되는 비용이다. 개발비 지출 확대는 단순 탐색 연구를 넘어 실제 임상과 상용화 단계로 연구가 진척되고 있다는 의미로 해석된다.리가켐바이오는 더욱 활발하게 R&D 투자에 나선다는 계획이다. 앞서 올 초 기업설명회(IR)에서 리가켐바이오는 올해 3000억원을 R&D 비용으로 집행하겠다고 발표한 바 있다. 이는 국내 상장 제약사 중에서도 손꼽히는 규모다. 매출 상위 상장 제약사 30곳 중 지난해 가장 많은 금액을 투자한 셀트리온의 R&D 비용이 4347억원이었다는 점을 고려하면 3000억원은 공격적인 목표치다. 이로써 리가켐바이오는 향후 3년 내 10개 이상 파이프라인의 임상시험계획(IND)을 승인받겠다는 목표다. 에이비엘바이오는 올 상반기 535억원을 R&D 비용으로 지출했다. 전년 동기 대비 64.7% 증가한 것으로, 에이비엘바이오는 1분기 매출 대비 68.7%에 달하는 금액을 R&D 비용에 쏟았다. 에이비엘바이오 상반기 별도기준 매출은 779억672만원으로 반기 사상 최대 실적을 달성했다.에이비엘바이오는 지난 2022년 다국적 제약사 사노피에 퇴행성뇌질환 치료제 이중항체 후보물질 'ABL301'을 기술수출한 데 이어 지난 4월 글락소스미스클라인(GSK)과 새로운 퇴행성뇌질환 치료제 개발을 위한 뇌혈관장벽(BBB) 셔틀 플랫폼 '그랩바디-B'를 기술수출하면서 업계의 관심을 모았다.에이비엘바이오는 기존 이중항체에서 최근 이중항체 항체-약물 접합체(ADC) 분야로 저변을 넓히고 있다. 이를 위해 지난해 국내 인투셀, 미국 바이원큐어, 중국 바이오사이토젠서 등 3개 업체로부터 관련 분야 기술도입 계약도 체결했다. 기존 보유한 이중항체 역량에 외부로부터 확보한 ADC 기술을 더해 이중항체 ADC 시장에서 경쟁 우위를 선점하려는 전략이다.에이비엘바이오의 호실적은 지난 4월 글락소스미스클라인(GSK)와 최대 4조1000억원 규모 기술이전 계약을 체결한 데 따라 계약금 약 740억원을 수령한 결과로 풀이된다. 여기에 사노피에 기술이전한 이중항체 후보물질 'ABL301'의 임상 1상이 성공적으로 마무리되면서 마일스톤(단계별 기술료)도 유입된 것으로 보인다.HK이노엔과 씨젠도 상반기 300억원대 R&D 투자를 단행했다. HK이노엔은 상반기 386억원을 R&D에 투입했다. 이는 상반기 매출의 7.6%에 해당하는 수치로, 전년 동기 R&D 투자액과 비교했을 땐 3.2% 감소했다. HK이노엔은 위식도역류질환 치료제 '케이캡'을 앞세워 글로벌 시장 진출에 힘을 쏟고 있다.같은 기간 씨젠은 336억원을 R&D 비용으로 썼다. 이는 상반기 매출의 14.6%에 해당하는 수치로, 전년 동기 R&D 투자액과 비교했을 땐 12.6% 감소했다. 씨젠은 엔데믹 전환에 따른 직격타를 맞은 대표적인 진단키트 업체다. 코로나19 특수를 톡톡히 누리면서 연 매출 1조원 규모로 급성장했지만 팬데믹 종식과 함께 실적이 급전직하했다. 2023년 기준 매출은 전년 대비 반토막났고 영업이익은 적자전환했다. 이어 작년에도 적자 기조를 이어갔다.씨젠은 비(非) 코로나19 분야 진단 제품군 포트폴리오를 강화하면서 올 상반기 전년 동기 대비 흑자전환에 성공했다. 씨젠의 상반기 별도기준 영업이익은 152억원으로 작년 상반기 90억원 영업적자에서 흑자로 돌아섰다. 같은 기간 매출은 1701억원으로 전년 동기 대비 21.5% 증가했다.씨젠은 기술공유 사업을 기반으로 성장을 가속화한다는 포부다. 기술공유 사업이란 씨젠의 PCR 노하우를 세계 각국 진단 업체에 무료로 제공하고 현지 맞춤형 제품을 개발·생산하는 사업이다. 마이크로소프트(MS) 등과 전략적 협업을 체결하고 자체 신드로믹 정량 유전자증폭(PCR) 기술을 고도화에 나선 상태다.이외 HLB와 알테오젠은 올 상반기 각각 258억원과 216억원을 R&D 비용으로 지출했다. HLB는 올 상반기 334억원의 매출을 올렸는데 이 중 77.3%에 해당하는 금액을 R&D에 투자했다. 알테오젠의 매출 대비 R&D 비용 비중은 22.5%였다. 올 상반기 알테오젠은 전년 동기 대비 129.5% 증가한 959억원의 매출을 올렸다.올 상반기 20개사 중 R&D 투자 비용이 가장 큰 폭으로 증가한 곳은 디앤디파마텍이다. 디앤디파마텍은 상반기 R&D 비용으로 99억원을 투입했다. 작년 상반기 R&D 비용 52억원보다 89.4% 늘었다. 디앤디파마텍은 글루카곤 유사 펩타이드(GLP-1) 기반 비만치료제 등을 개발 중인 업체로, 지난해 5월 상장한 지 1년여 만에 전환사채(CB) 발행을 통한 대규모 자금 조달에 나섰다. 이로써 개발 중인 파이프라인의 임상 속도를 더욱 가속화한다는 목표다.파마리서치는 상반기 R&D 투자액이 지난해 같은 기간보다 65.5% 늘었다. 파마리서치는 작년 상반기 72억원을 R&D 비용으로 지출했는데 올 상반기 119억원으로 투자액을 대폭 늘렸다. 이 회사는 스킨부스터 '리쥬란' 제품 등을 중심으로 글로벌 영토 확장에 속도를 내고 있다.의료 인공지능(AI) 기업 루닛도 R&D 투자 비용을 대폭 늘렸다. 루닛의 R&D 투자액은 작년 상반기 116억원에서 올 상반기 190억원으로 증가했다. 루닛은 이제껏 암 진단 솔루션 '루닛인사이트'를 앞세워 성장을 지속해왔는데 최근 AI 바이오마커 플랫폼 '루닛 스코프'를 중심으로 사업 영역을 확장 중이다.2025-08-21 06:20:45차지현 -