총 40건

-

일반약 10년새 8천개↓·건기식 2만5천개↑...양극화 심화[데일리팜=천승현 기자] 국내 등록된 건강기능식품과 일반의약품 품목 수 격차가 크게 벌어졌다. 건강기능식품은 지난 10년간 2배 이상 증가하면서 일반의약품을 추월한지 9년 만에 품목 수가 5배에 달했다. 일반의약품은 10년간 절반 수준으로 감소하며 시장 진입 움직임이 크게 위축된 양상이다. 일반의약품 허가 제품 2개 중 1개는 생산실적이 없는 개점휴업으로 나타났다. 31일 식품의약품안전처의 ‘2025년 식품의약품통계연보’에 따르면 지난해 일반의약품 품목 수는 8630개로 집계됐다. 2023년 9120개에서 1년 만에 490개 감소했다. 국내 허가받은 일반의약품 품목 수는 감소 추세가 계속되는 흐름이다. 지난 2014년 1만6717개에서 10년 동안 절반 수준으로 쪼그라들었다. 일반의약품 품목 수는 지난 2018년 1만4175개에서 2019년 8378개로 5797개 감소한 이후 2020년 다시 1만개를 회복했지만 2021년부터 내리막이 계속됐다. 일반의약품 품목 수는 2022년 8813개에서 이듬해 9120개로 307개 늘었지만 1년 만에 감소세로 돌아섰다. 연도별 국내 등록 일반의약품과 건강기능식품 품목 수(단위: 개, 자료: 식품의약품안전처)국내 일반의약품 시장에서 신규 진출 제품보다 철수한 제품이 훨씬 많았다는 얘기다. 의약품 시장은 지속적으로 품목 허가 갱신과 같은 안전관리 제도로 많은 제품이 사라진다. 의약품 품목 갱신제는 보건당국서 허가 받은 의약품은 5년 마다 효능·안전성을 재입증해야 허가가 유지되는 내용이 핵심이다. 상당수 제품은 유효기간 만료시 시장성이 떨어진다고 판단되면 갱신을 포기하고 시장에서 철수하기도 한다. 건강기능식품이 매년 지속적으로 증가하는 것과 대조적인 현상이다. 지난해 건강기능식품 제조 품목 수는 4만1896개로 1년 전보다 4622개 증가했다. 건강기능식품 품목 수는 지난 2014년 1만6632개에서 10년 동안 2만5264개 증가하며 2.5배 가량 확대됐다. 건강기능식품은 지난 2014년에는 일반의약품보다 품목 수가 85개 적었다. 2015년 건강기능식품 품목 수가 1만8956개로 일반의약품 1만4892개를 4064개 차이로 추월했고 이후 격차가 점차적으로 확대됐다. 지난해 건강기능식품 품목 수는 일반의약품보다 5배 가량 많은 것으로 나타났다. 생산실적이 있는 일반의약품과의 격차는 더욱 커진다. 지난해 생산실적이 있는 일반의약품은 4631개로 2023년 4873개로 나타났다. 식약처 허가를 유지 중인 일반의약품 중 절반 가량은 생산실적이 없다느 얘기다. 생산실적이 있는 일반약 품목 수는 2014년 6075개에서 10년 동안 1444개 감소했다. 건강기능식품 시장 규모가 지속적으로 커지는데다 시장 진입 장벽도 일반의약품보다 상대적으로 낮아 신규 진출 움직임이 활발한 것으로 분석된다. 지난해 건강기능식품 시장은 4조131억원으로 전년보다 1.9% 줄었다. 2022년 4조1695억원에서 2년 연속 감소했다. 업계에서는 건강기능식품의 신규 진출 활발로 저가 경쟁이 치열해지면서 시장 규모 축소에도 영향을 미친 것으로 분석한다. 다만 2014년 2조4130억원과 비교하면 146.1% 확대되면서 최근 시장 규모는 급증했다. 연도별 건강기능식품 시장 규모와 일반의약품 생산실적(단위: 억원, 자료: 식품의약품안전처)지난 2003년 건강기능식품에 관한 법률이 제정되면서 본격적으로 건강기능식품 제도가 시행됐다. 건강기능식품의 안전성 확보 및 품질 향상과 건전한 유통·판매를 도모함으로써 국민의 건강 증진과 소비자 보호에 기여하겠다는 게 건강기능식품법의 도입 취지다. 국내 건강기능식품 시장은 2010년 처음으로 1조원을 넘어섰고 2016년에는 2조원을 돌파했다. 건강기능식품 시장 규모는 2020년 3조원대로 성장했고 2021년부터 4조원 이상을 형성하고 있다. 일반의약품은 품목 수는 감소 추세가 계속됐지만 생산실적은 반짝 상승세를 나타냈다. 지난해 일반약 생산 규모는 4조2357억원으로 전년대비 9.9% 증가했다. 작년 일반약 생산액은 역대 최대 규모다. 일반약 생산액은 2020년 3조1779억원에서 2021년 3조692억원으로 감소했지만 2022년부터 상승세로 돌아섰다. 지난 2022년 일반약 생산실적은 3조5848억원으로 전년보다 16.8% 늘었고 2023년에는 전년대비 7.5% 증가한 3조8554억원을 기록했다. 지난해 일반약 생산규모는 2021년과 비교하면 3년 새 38.0% 증가하며 처음으로 4조원을 넘어섰다. 최근 일반약 생산실적 확대는 코로나19 팬데믹과 엔데믹이 가장 큰 영향을 미친 것으로 분석된다. 2021년 말부터 코로나19 확진자가 많으면 하루에 수십만명 쏟아지면서 코로나19 증상 완화 용도로 사용되는 해열진통제나 감기약 판매가 크게 늘었다. 2023년부터 코로나19 엔데믹 이후 독감이나 감기환자가 급증하면서 일반약 시장 호황이 계속된 것으로 분석된다.2025-12-31 12:07:24천승현 기자

일반약 10년새 8천개↓·건기식 2만5천개↑...양극화 심화[데일리팜=천승현 기자] 국내 등록된 건강기능식품과 일반의약품 품목 수 격차가 크게 벌어졌다. 건강기능식품은 지난 10년간 2배 이상 증가하면서 일반의약품을 추월한지 9년 만에 품목 수가 5배에 달했다. 일반의약품은 10년간 절반 수준으로 감소하며 시장 진입 움직임이 크게 위축된 양상이다. 일반의약품 허가 제품 2개 중 1개는 생산실적이 없는 개점휴업으로 나타났다. 31일 식품의약품안전처의 ‘2025년 식품의약품통계연보’에 따르면 지난해 일반의약품 품목 수는 8630개로 집계됐다. 2023년 9120개에서 1년 만에 490개 감소했다. 국내 허가받은 일반의약품 품목 수는 감소 추세가 계속되는 흐름이다. 지난 2014년 1만6717개에서 10년 동안 절반 수준으로 쪼그라들었다. 일반의약품 품목 수는 지난 2018년 1만4175개에서 2019년 8378개로 5797개 감소한 이후 2020년 다시 1만개를 회복했지만 2021년부터 내리막이 계속됐다. 일반의약품 품목 수는 2022년 8813개에서 이듬해 9120개로 307개 늘었지만 1년 만에 감소세로 돌아섰다. 연도별 국내 등록 일반의약품과 건강기능식품 품목 수(단위: 개, 자료: 식품의약품안전처)국내 일반의약품 시장에서 신규 진출 제품보다 철수한 제품이 훨씬 많았다는 얘기다. 의약품 시장은 지속적으로 품목 허가 갱신과 같은 안전관리 제도로 많은 제품이 사라진다. 의약품 품목 갱신제는 보건당국서 허가 받은 의약품은 5년 마다 효능·안전성을 재입증해야 허가가 유지되는 내용이 핵심이다. 상당수 제품은 유효기간 만료시 시장성이 떨어진다고 판단되면 갱신을 포기하고 시장에서 철수하기도 한다. 건강기능식품이 매년 지속적으로 증가하는 것과 대조적인 현상이다. 지난해 건강기능식품 제조 품목 수는 4만1896개로 1년 전보다 4622개 증가했다. 건강기능식품 품목 수는 지난 2014년 1만6632개에서 10년 동안 2만5264개 증가하며 2.5배 가량 확대됐다. 건강기능식품은 지난 2014년에는 일반의약품보다 품목 수가 85개 적었다. 2015년 건강기능식품 품목 수가 1만8956개로 일반의약품 1만4892개를 4064개 차이로 추월했고 이후 격차가 점차적으로 확대됐다. 지난해 건강기능식품 품목 수는 일반의약품보다 5배 가량 많은 것으로 나타났다. 생산실적이 있는 일반의약품과의 격차는 더욱 커진다. 지난해 생산실적이 있는 일반의약품은 4631개로 2023년 4873개로 나타났다. 식약처 허가를 유지 중인 일반의약품 중 절반 가량은 생산실적이 없다느 얘기다. 생산실적이 있는 일반약 품목 수는 2014년 6075개에서 10년 동안 1444개 감소했다. 건강기능식품 시장 규모가 지속적으로 커지는데다 시장 진입 장벽도 일반의약품보다 상대적으로 낮아 신규 진출 움직임이 활발한 것으로 분석된다. 지난해 건강기능식품 시장은 4조131억원으로 전년보다 1.9% 줄었다. 2022년 4조1695억원에서 2년 연속 감소했다. 업계에서는 건강기능식품의 신규 진출 활발로 저가 경쟁이 치열해지면서 시장 규모 축소에도 영향을 미친 것으로 분석한다. 다만 2014년 2조4130억원과 비교하면 146.1% 확대되면서 최근 시장 규모는 급증했다. 연도별 건강기능식품 시장 규모와 일반의약품 생산실적(단위: 억원, 자료: 식품의약품안전처)지난 2003년 건강기능식품에 관한 법률이 제정되면서 본격적으로 건강기능식품 제도가 시행됐다. 건강기능식품의 안전성 확보 및 품질 향상과 건전한 유통·판매를 도모함으로써 국민의 건강 증진과 소비자 보호에 기여하겠다는 게 건강기능식품법의 도입 취지다. 국내 건강기능식품 시장은 2010년 처음으로 1조원을 넘어섰고 2016년에는 2조원을 돌파했다. 건강기능식품 시장 규모는 2020년 3조원대로 성장했고 2021년부터 4조원 이상을 형성하고 있다. 일반의약품은 품목 수는 감소 추세가 계속됐지만 생산실적은 반짝 상승세를 나타냈다. 지난해 일반약 생산 규모는 4조2357억원으로 전년대비 9.9% 증가했다. 작년 일반약 생산액은 역대 최대 규모다. 일반약 생산액은 2020년 3조1779억원에서 2021년 3조692억원으로 감소했지만 2022년부터 상승세로 돌아섰다. 지난 2022년 일반약 생산실적은 3조5848억원으로 전년보다 16.8% 늘었고 2023년에는 전년대비 7.5% 증가한 3조8554억원을 기록했다. 지난해 일반약 생산규모는 2021년과 비교하면 3년 새 38.0% 증가하며 처음으로 4조원을 넘어섰다. 최근 일반약 생산실적 확대는 코로나19 팬데믹과 엔데믹이 가장 큰 영향을 미친 것으로 분석된다. 2021년 말부터 코로나19 확진자가 많으면 하루에 수십만명 쏟아지면서 코로나19 증상 완화 용도로 사용되는 해열진통제나 감기약 판매가 크게 늘었다. 2023년부터 코로나19 엔데믹 이후 독감이나 감기환자가 급증하면서 일반약 시장 호황이 계속된 것으로 분석된다.2025-12-31 12:07:24천승현 기자 -

작년 국산신약 생산액 8천억...케이캡·펙수클루·렉라자 최다[데일리팜=천승현 기자] 지난해 국내개발 신약 제품들이 역대 가장 많은 생산액을 합작했다. 처방 시장에서 히트 상품이 속속 등장하며 지난 2년간 생산실적 성장률이 50%에 육박했다. HK이노엔의 케이캡, 대웅제약의 펙수클루, 유한양행의 렉라자 등이 연간 생산실적이 1000억원을 넘어섰다. 올해 국내 개발 신약 3개 품목이 상업화 관문을 통과했다. 지난 2021년 이후 4년 만에 가장 많은 신약을 배출했다.작년 국산신약 7946억어치 생산 2년새 47%↑...케이캡 첫 2천억 돌파30일 식품의약품안전처에 따르면 지난해 국내 개발 신약은 총 7946억원의 생산실적을 합작했다. 지난 2023년 6846억원보다 16.1% 증가하며 역대 최대 규모를 기록했다. 2022년 국내개발 신약 생산실적 5405억원과 비교하면 2년새 47.0% 확대됐다. 케이캡, 펙수클루, 렉라자 등이 연간 1000억원 이상의 생산실적을 기록하며 상업적 성공을 대표하는 국산신약으로 자리매김했다. HK이노엔의 케이캡은 지난해 가장 많은 2310억원의 생산실적을 기록했다. 케이캡은 국내기업이 개발한 첫 칼륨경쟁적 위산분비억제제(P-CAB) 계열 위식도역류질환 치료제다. 케이캡은 2022년과 2023년 각각 1719억원, 1739억원의 생산실적을 기록했다. 지난해 생산액이 전년보다 32.8% 증가하며 2000억원을 돌파했다. 국내 개발 신약이 연간 생산실적 2000억원을 넘어선 것은 케이캡이 최초다. 케이캡은 기존 프로톤펌프억제제(PPI) 계열 제품보다 약효가 빠르게 나타나고, 식사 전후 상관 없이 복용이 가능한 점 등 장점을 앞세워 높은 성장세를 지속하고 있다. 케이캡은 정제와 함께 녹여먹는 구강붕해정도 2종 허가받았다. 구강붕해정은 지난해 282억원어치 생산됐다.대웅제약의 위식도역류질환치료제 펙수클루는 작년 생산액이 1181억원으로 전년보다 66.0% 증가했다. 펙수클루는 케이캡과 동일한 P-CAB 계열 위식도역류질환 치료 약물이다. 2021년 12월 시판 허가를 받았고 2022년 7월부터 건강보험 급여목록에 등재되면서 본격적인 판매를 시작했다. 펙수클루는 ▲빠른 약효 발현 ▲신속하고 우수한 증상 개선 ▲우수한 야간 증상 개선 ▲복용 편의성 ▲낮은 약물 상호작용 및 약효의 일관성 등 우수성을 앞세워 빠른 속도로 시장에 침투했다. 펙수클루는 2022년 발매 첫해 274억원어치 생산됐고 2023년 712억원으로 수직상승한데 이어 지난해에는 1000억원을 넘어섰다. 유한양행의 렉라자가 지난해 1058억원의 생산액을 기록했다. 렉라자는 2021년 1월 국내 개발 31호 신약으로 허가 받은 비소세포폐암치료제다. 2021년 7월 건강보험 급여목록 등재와 함께 본격적으로 처방 시장에 진입했다.렉라자는 2021년 첫 생산실적 98억원이 발생했고 2022년 393억원으로 확대됐다. 지난 2023년 1122억원어치 생산되며 발매 3년 만에 1000억원을 돌파했고 2년 연속 1000억원 이상의 생산액을 나타냈다. 렉라자가 1차치료제로 건강보험 급여 범위가 확대되면서 수요가 급증한 것으로 분석된다. 당초 렉라자는 1, 2세대 상피세포성장인자수용체(EGFR) 티로신키나제억제제(TKI) 투여 후 특정 유전자(T790M) 내성이 생긴 국소진행성 또는 전이성 비소세포폐암의 2차치료제로 허가받았다. 식품의약품안전처는 2023년 6월 렉라자의 적응증을 ‘비소세포폐암의 1차 치료’까지 확대하는 변경허가를 승인했다. 지난해 1월부터 렉라자는 ‘특정 유전자 변이가 있는 국소 진행성 또는 전이성 비소세포폐암 1차 치료’로 급여 범위가 확대됐다.케이캡, 펙수클루, 렉라자 등 3개 신약은 지난해 총 4549억원의 생산실적을 합작했다. 국내 개발 신약 전체 생산액의 57.3%를 차지하며 국산 신약의 흥행을 주도했다.대원제약의 소염진통제 펠루비는 지난해 769억원의 생산실적으로 전년대비 58.3% 증가했다. 지난 2007년 국내개발 신약 15호로 허가 받은 펠루비는 비스테로이드성 소염진통제다. 골관절염, 류마티스관절염, 허리통증, 급성 상기도염의 해열 등의 적응증을 확보했다. 펠루비는 코로나19 팬데믹과 엔데믹을 거쳐 처방규모가 크게 확대되면서 생산실적도 급증했다. 보령의 고혈압치료제 카나브, LG화학의 당뇨치료제 제미글로, 일양약품의 항궤양제 놀텍 등이 지난해 500억원 이상의 생산실적을 나타냈다. 종근당의 당뇨치료제 듀비에, 동아에스티의 당뇨치료제 슈가논, 대웅제약의 당뇨치료제 엔블로, 일양약품의 백혈병치료제 슈펙트, 한미약품의 호중구감소증치료제 롤론티스 등이 지난해 100억원 이상 생산된 것으로 나타났다. 작년까지 허가받은 신약 38개 중 21개 제품이 생산실적이 발생했다. 식약처 허가를 받은 신약 중 절반 가량은 생산되지 않은 것으로 나타났다.올해 국내개발 신약 3종 허가...2021년 이후 최다올해 녹십자의 배리트락스, 메디톡스의 뉴비쥬, 동아에스티의 엑스코프리 등 3개의 국내 개발 신약이 품목허가를 승인받았다. 지난 4월 녹십자의 유전자재조합 탄저백신 배리트락스가 국내 개발 39호 신약으로 허가받았다. 베리트락스는 탄저균으로 인한 감염을 예방하는 항체의 생성을 유도하기 위해 탄저균의 외독소 구성성분 중 방어항원 단백질을 유전자재조합 기술을 이용해 제조한 제품으로 성인에서 탄저균으로 인한 감염증의 노출 전 예방을 목적으로 하는 백신이다.녹십자와 질병관리청이 공동 개발했고 지난 2023년 10월 식약처에 품목 허가를 신청한지 1년 6개월만에 허가받았다. 지난 9월에는 메디톡스가 개발한 뉴비쥬가 국내 개발 40번째 신약으로 허가받았다. 뉴비쥬는 계면활성제 작용에 의한 세포막의 이중지질층 구조를 파괴해 지방세포용해를 야기시켜 턱밑 피하의 지방세포를 감소시키는 치료제로 중등증~중증의 돌출되거나 과도한 턱밑 지방을 개선하고자 하는 성인 환자에게 사용하도록 허가받았다. 뉴비쥬는 메디톡스의 첫 케미컬 신약이자 세계 최초로 콜산(Cholic acid, CA)을 주성분으로 개발된 차세대 지방분해주사제다. 콜산은 간에서 합성돼 담즙으로 분비되는 담즙산의 일종이다. 지난 2021년 4개의 신약이 허가받은 이후 4년 만에 가장 많은 국내개발 신약이 상업화 단계에 도달했다. 지난 2021년 유한양행의 항암제 렉라자, 셀트리온의 코로나19치료제 렉키로나, 한미약품의 호중구감소증치료제 롤론티스, 대웅제약의 위식도역류질환치료제 펙수클루 등이 신약 허가를 받은 바 있다.2025-12-30 06:00:59천승현 기자

작년 국산신약 생산액 8천억...케이캡·펙수클루·렉라자 최다[데일리팜=천승현 기자] 지난해 국내개발 신약 제품들이 역대 가장 많은 생산액을 합작했다. 처방 시장에서 히트 상품이 속속 등장하며 지난 2년간 생산실적 성장률이 50%에 육박했다. HK이노엔의 케이캡, 대웅제약의 펙수클루, 유한양행의 렉라자 등이 연간 생산실적이 1000억원을 넘어섰다. 올해 국내 개발 신약 3개 품목이 상업화 관문을 통과했다. 지난 2021년 이후 4년 만에 가장 많은 신약을 배출했다.작년 국산신약 7946억어치 생산 2년새 47%↑...케이캡 첫 2천억 돌파30일 식품의약품안전처에 따르면 지난해 국내 개발 신약은 총 7946억원의 생산실적을 합작했다. 지난 2023년 6846억원보다 16.1% 증가하며 역대 최대 규모를 기록했다. 2022년 국내개발 신약 생산실적 5405억원과 비교하면 2년새 47.0% 확대됐다. 케이캡, 펙수클루, 렉라자 등이 연간 1000억원 이상의 생산실적을 기록하며 상업적 성공을 대표하는 국산신약으로 자리매김했다. HK이노엔의 케이캡은 지난해 가장 많은 2310억원의 생산실적을 기록했다. 케이캡은 국내기업이 개발한 첫 칼륨경쟁적 위산분비억제제(P-CAB) 계열 위식도역류질환 치료제다. 케이캡은 2022년과 2023년 각각 1719억원, 1739억원의 생산실적을 기록했다. 지난해 생산액이 전년보다 32.8% 증가하며 2000억원을 돌파했다. 국내 개발 신약이 연간 생산실적 2000억원을 넘어선 것은 케이캡이 최초다. 케이캡은 기존 프로톤펌프억제제(PPI) 계열 제품보다 약효가 빠르게 나타나고, 식사 전후 상관 없이 복용이 가능한 점 등 장점을 앞세워 높은 성장세를 지속하고 있다. 케이캡은 정제와 함께 녹여먹는 구강붕해정도 2종 허가받았다. 구강붕해정은 지난해 282억원어치 생산됐다.대웅제약의 위식도역류질환치료제 펙수클루는 작년 생산액이 1181억원으로 전년보다 66.0% 증가했다. 펙수클루는 케이캡과 동일한 P-CAB 계열 위식도역류질환 치료 약물이다. 2021년 12월 시판 허가를 받았고 2022년 7월부터 건강보험 급여목록에 등재되면서 본격적인 판매를 시작했다. 펙수클루는 ▲빠른 약효 발현 ▲신속하고 우수한 증상 개선 ▲우수한 야간 증상 개선 ▲복용 편의성 ▲낮은 약물 상호작용 및 약효의 일관성 등 우수성을 앞세워 빠른 속도로 시장에 침투했다. 펙수클루는 2022년 발매 첫해 274억원어치 생산됐고 2023년 712억원으로 수직상승한데 이어 지난해에는 1000억원을 넘어섰다. 유한양행의 렉라자가 지난해 1058억원의 생산액을 기록했다. 렉라자는 2021년 1월 국내 개발 31호 신약으로 허가 받은 비소세포폐암치료제다. 2021년 7월 건강보험 급여목록 등재와 함께 본격적으로 처방 시장에 진입했다.렉라자는 2021년 첫 생산실적 98억원이 발생했고 2022년 393억원으로 확대됐다. 지난 2023년 1122억원어치 생산되며 발매 3년 만에 1000억원을 돌파했고 2년 연속 1000억원 이상의 생산액을 나타냈다. 렉라자가 1차치료제로 건강보험 급여 범위가 확대되면서 수요가 급증한 것으로 분석된다. 당초 렉라자는 1, 2세대 상피세포성장인자수용체(EGFR) 티로신키나제억제제(TKI) 투여 후 특정 유전자(T790M) 내성이 생긴 국소진행성 또는 전이성 비소세포폐암의 2차치료제로 허가받았다. 식품의약품안전처는 2023년 6월 렉라자의 적응증을 ‘비소세포폐암의 1차 치료’까지 확대하는 변경허가를 승인했다. 지난해 1월부터 렉라자는 ‘특정 유전자 변이가 있는 국소 진행성 또는 전이성 비소세포폐암 1차 치료’로 급여 범위가 확대됐다.케이캡, 펙수클루, 렉라자 등 3개 신약은 지난해 총 4549억원의 생산실적을 합작했다. 국내 개발 신약 전체 생산액의 57.3%를 차지하며 국산 신약의 흥행을 주도했다.대원제약의 소염진통제 펠루비는 지난해 769억원의 생산실적으로 전년대비 58.3% 증가했다. 지난 2007년 국내개발 신약 15호로 허가 받은 펠루비는 비스테로이드성 소염진통제다. 골관절염, 류마티스관절염, 허리통증, 급성 상기도염의 해열 등의 적응증을 확보했다. 펠루비는 코로나19 팬데믹과 엔데믹을 거쳐 처방규모가 크게 확대되면서 생산실적도 급증했다. 보령의 고혈압치료제 카나브, LG화학의 당뇨치료제 제미글로, 일양약품의 항궤양제 놀텍 등이 지난해 500억원 이상의 생산실적을 나타냈다. 종근당의 당뇨치료제 듀비에, 동아에스티의 당뇨치료제 슈가논, 대웅제약의 당뇨치료제 엔블로, 일양약품의 백혈병치료제 슈펙트, 한미약품의 호중구감소증치료제 롤론티스 등이 지난해 100억원 이상 생산된 것으로 나타났다. 작년까지 허가받은 신약 38개 중 21개 제품이 생산실적이 발생했다. 식약처 허가를 받은 신약 중 절반 가량은 생산되지 않은 것으로 나타났다.올해 국내개발 신약 3종 허가...2021년 이후 최다올해 녹십자의 배리트락스, 메디톡스의 뉴비쥬, 동아에스티의 엑스코프리 등 3개의 국내 개발 신약이 품목허가를 승인받았다. 지난 4월 녹십자의 유전자재조합 탄저백신 배리트락스가 국내 개발 39호 신약으로 허가받았다. 베리트락스는 탄저균으로 인한 감염을 예방하는 항체의 생성을 유도하기 위해 탄저균의 외독소 구성성분 중 방어항원 단백질을 유전자재조합 기술을 이용해 제조한 제품으로 성인에서 탄저균으로 인한 감염증의 노출 전 예방을 목적으로 하는 백신이다.녹십자와 질병관리청이 공동 개발했고 지난 2023년 10월 식약처에 품목 허가를 신청한지 1년 6개월만에 허가받았다. 지난 9월에는 메디톡스가 개발한 뉴비쥬가 국내 개발 40번째 신약으로 허가받았다. 뉴비쥬는 계면활성제 작용에 의한 세포막의 이중지질층 구조를 파괴해 지방세포용해를 야기시켜 턱밑 피하의 지방세포를 감소시키는 치료제로 중등증~중증의 돌출되거나 과도한 턱밑 지방을 개선하고자 하는 성인 환자에게 사용하도록 허가받았다. 뉴비쥬는 메디톡스의 첫 케미컬 신약이자 세계 최초로 콜산(Cholic acid, CA)을 주성분으로 개발된 차세대 지방분해주사제다. 콜산은 간에서 합성돼 담즙으로 분비되는 담즙산의 일종이다. 지난 2021년 4개의 신약이 허가받은 이후 4년 만에 가장 많은 국내개발 신약이 상업화 단계에 도달했다. 지난 2021년 유한양행의 항암제 렉라자, 셀트리온의 코로나19치료제 렉키로나, 한미약품의 호중구감소증치료제 롤론티스, 대웅제약의 위식도역류질환치료제 펙수클루 등이 신약 허가를 받은 바 있다.2025-12-30 06:00:59천승현 기자 -

혈액제제, 내수 감소에도 수출 50%↑...'알리글로 효과'[데일리팜=차지현 기자] 지난해 국내 혈장분획제제 시장 규모가 전년 대비 감소했으나 수출 실적은 큰 폭으로 증가했다. 녹십자의 면역글로불린 제제 '알리글로'가 글로벌 시장 진출을 확대하며 수출 증가를 이끌었다는 분석이다.한국바이오의약품협회는 국내외 바이오의약산업의 산업정보와 동향을 수집, 분석한 '2025년 바이오의약품 산업동향 보고서'를 발간했다고 29일 밝혔다.보고서에 따르면 2024년 국내 혈장분획제제 시장 규모는 3543억원으로 전년(4058억원) 대비 12.7% 감소했다. 면역글로불린과 알부민 등 주요 품목의 국내 수요가 정체되면서 전체 시장 규모가 축소했다.시장 규모가 줄었으나 생산과 수출 지표는 뚜렷한 개선세를 보였다. 지난해 혈장분획제제 생산 실적은 5486억원으로 전년(5129억원) 대비 7.0% 증가했다. 수출 실적은 2488억원으로 1년 새 50.3% 급증하며 성장세를 주도했다. 같은 기간 수입 실적은 546억원으로 전년 대비 6.6% 줄었다.녹십자의 혈액제제 알리글로가 수출 확대를 견인한 것으로 풀이된다. 실제 지난해 기준 국내 혈장분획제제 수출 실적 상위 제품을 보면 1위와 3위에 아이비글로불린에스엔주10%와 아이비글로불린에스엔주5%가 각각 이름을 올렸다.2024년 국내 혈장분획제제 수출실적 상위 제품 (자료: 한국바이오의약품협회)알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 국내 기업이 개발한 혈액제제 중 처음으로 미국 시장에 진출한 제품으로 지난 2023년 12월 미국 식품의약품국(FDA) 허가를 획득했다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다. 국내에서는 '아이비글로불린에스엔아이'라는 제품명으로 판매 중이다.식품의약품안전처에 따르면 아이비글로불린에스엔주10% 생산실적은 2023년 260억원에서 지난해 445억원으로 71.5% 증가했다. 아이비글로불린에스엔주5%는 2023년858억원, 지난해 605억원의 생산실적을 기록했다.특히 녹십자는 알리글로를 중심으로 한 혈액제제 수출실적이 1년 새 1030억원에서 3036억원으로 3배 가까이 늘었다. 이 가운데 알리글로 미국 수출이 크게 증가했다. 미국 알리글로 판매를 담당하는 GC바이오파마USA의 올 3분기 누적 매출은 790억원을 기록했다.국내 혈장분획제제 생산실적의 경우 알부민 제제가 상위권을 차지하며 내수 생산을 주도한 것으로 나타났다. SK플라즈마의 에스케이알부민20%주와 녹십자의 녹십자-알부민주20%가 각각 1위와 2위에 오르며 알부민 중심의 생산 구조가 확인됐다. 아이비글로불린에스엔주5%는 생산실적 3위를, 아이비글로불린에스엔주10%는 6위를 기록했다.2025-12-29 12:03:56차지현 기자

혈액제제, 내수 감소에도 수출 50%↑...'알리글로 효과'[데일리팜=차지현 기자] 지난해 국내 혈장분획제제 시장 규모가 전년 대비 감소했으나 수출 실적은 큰 폭으로 증가했다. 녹십자의 면역글로불린 제제 '알리글로'가 글로벌 시장 진출을 확대하며 수출 증가를 이끌었다는 분석이다.한국바이오의약품협회는 국내외 바이오의약산업의 산업정보와 동향을 수집, 분석한 '2025년 바이오의약품 산업동향 보고서'를 발간했다고 29일 밝혔다.보고서에 따르면 2024년 국내 혈장분획제제 시장 규모는 3543억원으로 전년(4058억원) 대비 12.7% 감소했다. 면역글로불린과 알부민 등 주요 품목의 국내 수요가 정체되면서 전체 시장 규모가 축소했다.시장 규모가 줄었으나 생산과 수출 지표는 뚜렷한 개선세를 보였다. 지난해 혈장분획제제 생산 실적은 5486억원으로 전년(5129억원) 대비 7.0% 증가했다. 수출 실적은 2488억원으로 1년 새 50.3% 급증하며 성장세를 주도했다. 같은 기간 수입 실적은 546억원으로 전년 대비 6.6% 줄었다.녹십자의 혈액제제 알리글로가 수출 확대를 견인한 것으로 풀이된다. 실제 지난해 기준 국내 혈장분획제제 수출 실적 상위 제품을 보면 1위와 3위에 아이비글로불린에스엔주10%와 아이비글로불린에스엔주5%가 각각 이름을 올렸다.2024년 국내 혈장분획제제 수출실적 상위 제품 (자료: 한국바이오의약품협회)알리글로는 혈장분획으로부터 정제된 액상형 면역글로불린제제다. 국내 기업이 개발한 혈액제제 중 처음으로 미국 시장에 진출한 제품으로 지난 2023년 12월 미국 식품의약품국(FDA) 허가를 획득했다. 선천성 면역결핍증, 면역성 혈소판감소증과 같은 1차성 면역결핍 질환 치료에 사용된다. 국내에서는 '아이비글로불린에스엔아이'라는 제품명으로 판매 중이다.식품의약품안전처에 따르면 아이비글로불린에스엔주10% 생산실적은 2023년 260억원에서 지난해 445억원으로 71.5% 증가했다. 아이비글로불린에스엔주5%는 2023년858억원, 지난해 605억원의 생산실적을 기록했다.특히 녹십자는 알리글로를 중심으로 한 혈액제제 수출실적이 1년 새 1030억원에서 3036억원으로 3배 가까이 늘었다. 이 가운데 알리글로 미국 수출이 크게 증가했다. 미국 알리글로 판매를 담당하는 GC바이오파마USA의 올 3분기 누적 매출은 790억원을 기록했다.국내 혈장분획제제 생산실적의 경우 알부민 제제가 상위권을 차지하며 내수 생산을 주도한 것으로 나타났다. SK플라즈마의 에스케이알부민20%주와 녹십자의 녹십자-알부민주20%가 각각 1위와 2위에 오르며 알부민 중심의 생산 구조가 확인됐다. 아이비글로불린에스엔주5%는 생산실적 3위를, 아이비글로불린에스엔주10%는 6위를 기록했다.2025-12-29 12:03:56차지현 기자 -

눈=루테인? 현대인의 안정피로에는 아스타잔틴어느 순간부터 약국에서 눈영양제 대신 '루테인'을 문의하는 고객이 대부분이다.식품의약품안전처가 발표한 2024년 식품 등의 생산실적 보고서에 따르면 개별인정형 기능성 원료 중 '루테인지아잔틴복합추출물'의 국내 판매액은 852억 원(수출 포함 873 억원)을 기록하며 2020년 279억 원에서 3배 이상 성장해 부동의 1위였던 '헤모힘 당귀 등 혼합추출물'을 제치고 1위를 차지했다.제품 수로도 1위여서 수많은 제품이 쏟아지고 있고 전 국민이 눈건강을 위해 루테인을 챙겨 먹고 있다는 뜻이기도 하다.그런데 약국을 찾는 고객들의 피드백과 각종 설문 조사 통계를 살펴보면 괴리가 보인다.2023년 Ipsos에서 진행한 Global Health Concern Study 설문 조사에서 우리나라 사람들이 가장 걱정 중인 건강 문제로 눈건강(응답자의 78%)이 꼽았지만 조치 후 만족도는 25%로 가장 낮은 것으로 조사되었다. 약국에서도 '루테인을 계속 먹고 있는데, 여전히 눈이 불편하고 오후가 되면 아프고 흐릿하다. 심하면 두통이 있기도 하다'는 고객의 이야기를 듣는다.왜 그럴까? 현대인이 겪는 눈 건강 문제의 본질은 루테인이 도움을 줄 수 있는 '노화(황반 색소 밀도 감소)'에만 국한되지 않기 때문이다.오히려 스마트폰과 모니터를 종일 들여다보는 현대인의 눈은 망막의 문제보다, 초점을 맞추느라 과부하가 걸린 눈 모양체근의 피로 상태인 '안정피로'가 더 시급한 문제일 수 있다.이런 맥락에서 디지털 시대에 루테인 만큼이나 중요한 눈건강 소재인 아스타잔틴(헤마토코쿠스 추출물, 이하 '아스타잔틴')의 임상적 의미와 약국 활용법에 대해 알아보자.가장 먼저 이해해야 하는 부분은 안정피로와 모양체근의 관계다. 안정피로(Asthenopia, Eye strain)란 눈을 계속 쓰는 활동을 할 때 느끼는 압박감, 통증, 두통, 흐릿한 시력, 복시 등의 증상을 통칭하며, 잠을 자도 쉽게 회복되지 않는 만성적인 눈의 피로 상태를 말한다.이 안정피로의 원인이 모양체근(Ciliary muscle)에 있다. 우리 눈은 카메라 렌즈처럼 거리에 따라 수정체의 두께를 조절해 초점을 맞추는데, 이 역할을 하는 근육이 모양체근(Ciliary muscle)이다.현대인은 하루 종일 근거리의 스마트폰이나 각종 화면을 보기 때문에 모양체근이 지속적으로 수축하여 긴장 상태를 유지하고 경련이 발생하거나 굳어지면서 초점 조절 장애나 안정 피로가 발생하게 된다.그렇다면 아스타잔틴은 어떻게 안정피로나 초점 조절 장애를 되돌릴까? 이와 관련된 다양한 인체적용시험 결과들이 있다. 먼저 VDT 증후군(디지털 기기 사용으로 인한 눈 피로)을 겪는 성인을 대상으로 한 RCT 연구(Nakamura, 2004)에서 아스타잔틴 4mg 및 12mg을 4주간 섭취한 그룹은 위약군 대비 눈의 조절력이 유의미하게 개선되었다. 이는 가까운 곳과 먼 곳을 번갈아 볼 때 초점을 맞추는 속도와 정확도가 높아졌음을 의미한다.또한 Nagaki 등(2002)의 연구에서는 아스타잔틴 섭취가 환자가 느끼는 주관적인 증상인 '눈의 피로감', '눈의 통증', '흐릿한 시야' 등을 54% 이상 감소시킨 것으로 나타났다.최근 발표된 리뷰 논문(Donoso, 2021)에 따르면, 아스타잔틴은 혈액-망막 장벽(BRB, Blood- Retina Barrier)를 통과하여 눈 내부의 염증을 억제하고 맥락막과 모양체의 혈류 속도를 개선함으로써 젖산과 같은 피로 물질을 빠르게 제거하는 기전이 확인 되었다.이러한 근거들을 바탕으로 아스타잔틴은 2007년 개별인정형 원료로 '눈의 피로도 개선에 도움을 줄 수 있음'을 기능성으로 인정받았다. 그리고 2010년에는 고시형 원료로 전환되고 2024년 재평가를 거쳐 현재에 이르고 있다.[아스타잔틴(헤마토코쿠스 추출물)의 기능성 원료 정보]1) 기능성원료 정보 -기능성 내용: 눈의 피로도 개선에 도움을 줄 수 있음 -일일섭취량: 아스타잔틴으로서 4 ~ 12mg (재평가를 통해 6 ~ 12mg으로 변경 예정) 2) 제조 기준 및 규격-원재료: 헤마토코쿠스(Heamatococcus pluvialis) -제조방법: 원재료를 배양한 건조물을 분쇄하여 이산화탄소(초임계 추출) 또는 아세톤으로 추출하고 정제하여 제조하여야 함 -기능성 성분의 함량: 아스타잔틴이 60mg/g 이상 -최종 제품에는 표시량의 80 ~ 120 %3) 섭취 시 주의사항-과다 섭취 시 일시적으로 피부가 황색으로 변할 수 있음 -β-카로틴의 흡수를 저해할 수 있음 그림. 아스타잔틴의 구조아스타잔틴은 강력한 항산화 효과로 눈 건강뿐만 아니라 전신에 걸쳐 다양한 효과를 보인다. 아스타잔틴은 활성 산소 중에서도 가장 독성이 강한 일중항산소(Singlet Oxygen) 제거능이 탁월한 것으로 연구되고 있다. Nishida 등(2007)의 연구에 따르면, 아스타잔틴의 항산화력이 비타민C의 6,000배, 코엔자임Q10의 800배에 달하는 것으로 연구되었다. 이는 미토콘드리아 세포막을 관통하는 독특한 분자 구조 덕분에 세포의 안팎에서 동시에 산화를 막아주기 때문이다. 최근 발표된 Zhou 등(2021)의 메타분석 결과를 보면, 아스타잔틴 섭취는 피부의 수분 함량을 증가시키고 탄력을 개선하여 피부 노화를 억제하는 효과가 확인되었다. 또한, 체내 산화 스트레스 지표인 MDA 수치를 낮추어 전신적인 항염·항산화가 있음이 확인됐다.약국에서 아스타잔틴이 필요한 고객은 다음과 같이 구분할 수 있다.첫째, 오후만 되면 글씨가 흐려지고 초점이 늦게 잡히는 직장인과 수험생이다. 이들에게 필요한 것은 단순한 영양 공급이 아니라 굳어버린 모양체근을 풀어줄 수 있는 성분이다.둘째, '눈이 침침하다'며 루테인을 찾지만 실제로는 눈의 피로감을 더 크게 호소하는 중장년층이다. 이경우 노안으로 인한 조절력 저하가 피로를 가중시키므로, 루테인과 아스타잔틴의 병용 섭취가 필수적이다.셋째, 눈건강과 함께 피부 탄력 등 전신 항산화 효과를 원하는 여성 고객이다. 아스타잔틴의 강력한 항산화능은 이들에게 가장 효율적인 안티에이징 대안이 될 수 있다.이제 약국에서 아스타잔틴이 루테인의 조연이 아닌, 디지털 시대 눈 건강의 주연으로 재평가 받아야 할 때다.참고문헌1)2024 식품 등의 생산실적, 2025, 식품의약품안전처, 식품안전정보원 2)건강기능식품 기준 및 규격: 헤마토코쿠스 추출물3)2024년 건강기능식품 기능성 원료 재평가 결과보고서, 2024, 식품의약품안전처4)A. Nakamura et al., Changes in visual function following peroral astaxanthin. Jpn. J. Clin. Ophthalmol, 58, 2004, 1051-1054 5)Y. Nagaki et al., Effects of astaxanthin on accommodation, critical flicker fusion, and pattern visual evoked potential in visual display terminal workers. J. Tra. Med., 19, 2002, 170-17306)A. Donoso et al., Therapeutic uses of natural astaxanthin: An evidence-based review focused on human clinical trials. Pharmacololgical Research, 166, 2021, 105797)Y. Nishida et al., Quenching activities of common hydrophilic and lipophilic antioxidants against singlet oxygen using chemiluminescence detection system. Carotenoid Sci., 11, 2007, 16-208)X. Zhou et al., Systematic review and meta-analysis on the effects of astaxanthin on human skin Ageing. Nutrients, 13(9), 2021, 29172025-12-26 06:00:55데일리팜

눈=루테인? 현대인의 안정피로에는 아스타잔틴어느 순간부터 약국에서 눈영양제 대신 '루테인'을 문의하는 고객이 대부분이다.식품의약품안전처가 발표한 2024년 식품 등의 생산실적 보고서에 따르면 개별인정형 기능성 원료 중 '루테인지아잔틴복합추출물'의 국내 판매액은 852억 원(수출 포함 873 억원)을 기록하며 2020년 279억 원에서 3배 이상 성장해 부동의 1위였던 '헤모힘 당귀 등 혼합추출물'을 제치고 1위를 차지했다.제품 수로도 1위여서 수많은 제품이 쏟아지고 있고 전 국민이 눈건강을 위해 루테인을 챙겨 먹고 있다는 뜻이기도 하다.그런데 약국을 찾는 고객들의 피드백과 각종 설문 조사 통계를 살펴보면 괴리가 보인다.2023년 Ipsos에서 진행한 Global Health Concern Study 설문 조사에서 우리나라 사람들이 가장 걱정 중인 건강 문제로 눈건강(응답자의 78%)이 꼽았지만 조치 후 만족도는 25%로 가장 낮은 것으로 조사되었다. 약국에서도 '루테인을 계속 먹고 있는데, 여전히 눈이 불편하고 오후가 되면 아프고 흐릿하다. 심하면 두통이 있기도 하다'는 고객의 이야기를 듣는다.왜 그럴까? 현대인이 겪는 눈 건강 문제의 본질은 루테인이 도움을 줄 수 있는 '노화(황반 색소 밀도 감소)'에만 국한되지 않기 때문이다.오히려 스마트폰과 모니터를 종일 들여다보는 현대인의 눈은 망막의 문제보다, 초점을 맞추느라 과부하가 걸린 눈 모양체근의 피로 상태인 '안정피로'가 더 시급한 문제일 수 있다.이런 맥락에서 디지털 시대에 루테인 만큼이나 중요한 눈건강 소재인 아스타잔틴(헤마토코쿠스 추출물, 이하 '아스타잔틴')의 임상적 의미와 약국 활용법에 대해 알아보자.가장 먼저 이해해야 하는 부분은 안정피로와 모양체근의 관계다. 안정피로(Asthenopia, Eye strain)란 눈을 계속 쓰는 활동을 할 때 느끼는 압박감, 통증, 두통, 흐릿한 시력, 복시 등의 증상을 통칭하며, 잠을 자도 쉽게 회복되지 않는 만성적인 눈의 피로 상태를 말한다.이 안정피로의 원인이 모양체근(Ciliary muscle)에 있다. 우리 눈은 카메라 렌즈처럼 거리에 따라 수정체의 두께를 조절해 초점을 맞추는데, 이 역할을 하는 근육이 모양체근(Ciliary muscle)이다.현대인은 하루 종일 근거리의 스마트폰이나 각종 화면을 보기 때문에 모양체근이 지속적으로 수축하여 긴장 상태를 유지하고 경련이 발생하거나 굳어지면서 초점 조절 장애나 안정 피로가 발생하게 된다.그렇다면 아스타잔틴은 어떻게 안정피로나 초점 조절 장애를 되돌릴까? 이와 관련된 다양한 인체적용시험 결과들이 있다. 먼저 VDT 증후군(디지털 기기 사용으로 인한 눈 피로)을 겪는 성인을 대상으로 한 RCT 연구(Nakamura, 2004)에서 아스타잔틴 4mg 및 12mg을 4주간 섭취한 그룹은 위약군 대비 눈의 조절력이 유의미하게 개선되었다. 이는 가까운 곳과 먼 곳을 번갈아 볼 때 초점을 맞추는 속도와 정확도가 높아졌음을 의미한다.또한 Nagaki 등(2002)의 연구에서는 아스타잔틴 섭취가 환자가 느끼는 주관적인 증상인 '눈의 피로감', '눈의 통증', '흐릿한 시야' 등을 54% 이상 감소시킨 것으로 나타났다.최근 발표된 리뷰 논문(Donoso, 2021)에 따르면, 아스타잔틴은 혈액-망막 장벽(BRB, Blood- Retina Barrier)를 통과하여 눈 내부의 염증을 억제하고 맥락막과 모양체의 혈류 속도를 개선함으로써 젖산과 같은 피로 물질을 빠르게 제거하는 기전이 확인 되었다.이러한 근거들을 바탕으로 아스타잔틴은 2007년 개별인정형 원료로 '눈의 피로도 개선에 도움을 줄 수 있음'을 기능성으로 인정받았다. 그리고 2010년에는 고시형 원료로 전환되고 2024년 재평가를 거쳐 현재에 이르고 있다.[아스타잔틴(헤마토코쿠스 추출물)의 기능성 원료 정보]1) 기능성원료 정보 -기능성 내용: 눈의 피로도 개선에 도움을 줄 수 있음 -일일섭취량: 아스타잔틴으로서 4 ~ 12mg (재평가를 통해 6 ~ 12mg으로 변경 예정) 2) 제조 기준 및 규격-원재료: 헤마토코쿠스(Heamatococcus pluvialis) -제조방법: 원재료를 배양한 건조물을 분쇄하여 이산화탄소(초임계 추출) 또는 아세톤으로 추출하고 정제하여 제조하여야 함 -기능성 성분의 함량: 아스타잔틴이 60mg/g 이상 -최종 제품에는 표시량의 80 ~ 120 %3) 섭취 시 주의사항-과다 섭취 시 일시적으로 피부가 황색으로 변할 수 있음 -β-카로틴의 흡수를 저해할 수 있음 그림. 아스타잔틴의 구조아스타잔틴은 강력한 항산화 효과로 눈 건강뿐만 아니라 전신에 걸쳐 다양한 효과를 보인다. 아스타잔틴은 활성 산소 중에서도 가장 독성이 강한 일중항산소(Singlet Oxygen) 제거능이 탁월한 것으로 연구되고 있다. Nishida 등(2007)의 연구에 따르면, 아스타잔틴의 항산화력이 비타민C의 6,000배, 코엔자임Q10의 800배에 달하는 것으로 연구되었다. 이는 미토콘드리아 세포막을 관통하는 독특한 분자 구조 덕분에 세포의 안팎에서 동시에 산화를 막아주기 때문이다. 최근 발표된 Zhou 등(2021)의 메타분석 결과를 보면, 아스타잔틴 섭취는 피부의 수분 함량을 증가시키고 탄력을 개선하여 피부 노화를 억제하는 효과가 확인되었다. 또한, 체내 산화 스트레스 지표인 MDA 수치를 낮추어 전신적인 항염·항산화가 있음이 확인됐다.약국에서 아스타잔틴이 필요한 고객은 다음과 같이 구분할 수 있다.첫째, 오후만 되면 글씨가 흐려지고 초점이 늦게 잡히는 직장인과 수험생이다. 이들에게 필요한 것은 단순한 영양 공급이 아니라 굳어버린 모양체근을 풀어줄 수 있는 성분이다.둘째, '눈이 침침하다'며 루테인을 찾지만 실제로는 눈의 피로감을 더 크게 호소하는 중장년층이다. 이경우 노안으로 인한 조절력 저하가 피로를 가중시키므로, 루테인과 아스타잔틴의 병용 섭취가 필수적이다.셋째, 눈건강과 함께 피부 탄력 등 전신 항산화 효과를 원하는 여성 고객이다. 아스타잔틴의 강력한 항산화능은 이들에게 가장 효율적인 안티에이징 대안이 될 수 있다.이제 약국에서 아스타잔틴이 루테인의 조연이 아닌, 디지털 시대 눈 건강의 주연으로 재평가 받아야 할 때다.참고문헌1)2024 식품 등의 생산실적, 2025, 식품의약품안전처, 식품안전정보원 2)건강기능식품 기준 및 규격: 헤마토코쿠스 추출물3)2024년 건강기능식품 기능성 원료 재평가 결과보고서, 2024, 식품의약품안전처4)A. Nakamura et al., Changes in visual function following peroral astaxanthin. Jpn. J. Clin. Ophthalmol, 58, 2004, 1051-1054 5)Y. Nagaki et al., Effects of astaxanthin on accommodation, critical flicker fusion, and pattern visual evoked potential in visual display terminal workers. J. Tra. Med., 19, 2002, 170-17306)A. Donoso et al., Therapeutic uses of natural astaxanthin: An evidence-based review focused on human clinical trials. Pharmacololgical Research, 166, 2021, 105797)Y. Nishida et al., Quenching activities of common hydrophilic and lipophilic antioxidants against singlet oxygen using chemiluminescence detection system. Carotenoid Sci., 11, 2007, 16-208)X. Zhou et al., Systematic review and meta-analysis on the effects of astaxanthin on human skin Ageing. Nutrients, 13(9), 2021, 29172025-12-26 06:00:55데일리팜 -

"약가제도 또 바뀌나"...시행착오 반복에 극심한 피로감[데일리팜=천승현 김진구 기자] 제약사들은 반복되는 약가제도 개편에 극심한 피로감을 호소한다. 건강보험 재정 절감과 제네릭 난립 억제 명분으로 제네릭 약가제도를 수시로 바꾸면서 제약업계에서는 혼선이 확산했다. 급변하는 제도에 적응하기 위해 제약사들이 기허가 제네릭의 생물학적동등성시험을 수행하고 허가받은 제네릭을 팔지도 못하고 철수하는 기현상이 펼쳐지면서 불필요한 사회적 비용 낭비가 초래됐다.도입이 추진되다가 잠정 중단된 사례도 있다. 외국약가 비교 재평가다. 지난해 큰 논란을 불러왔지만, 논의가 흐지부지되면서 실제 도입 여부는 불확실한 상황이다. 정책을 예고했다가 중단하는 일이 반복되면서 업계엔 혼란만 남았다는 평가다. 이러한 오락가락 행정 탓에 제약사들은 제도 변화에 대응하는 것조차 쉽지 않다는 지적이 나온다.정부, 5년 만에 약가제도 개편 추진...계단형 도입→폐지→재도입 등 오락가락 행정27일 업계에 따르면 보건복지부는 제네릭 약가 산정 기준을 낮추는 내용을 포함한 약가제도 개편을 추진 중이다. 현행 약가제도에서 제네릭 의약품은 오리지널 의약품의 특허 만료 전 약가의 53.55%까지 받을 수 있다. 개편 약가제도에서는 제네릭 최고가가 53.55%에서 40% 가량으로 내려가는 방안이 유력하다. 계단형 약가제도도 적용되는 품목 수를 현행 20개에서 10개로 줄이는 방안이 검토 중이다.지난 2020년에 이어 불과 5년 만에 제네릭 약가제도가 전면 개편되는 모습이다. 지난 2020년 7월부터 개편 약가제도에 따라 제네릭 제품은 생동성시험 직접 수행과 등록 원료의약품 사용 요건을 모두 충족해야만 최고가를 받을 수 있다. 한 가지 요건이 충족되지 않을 때마다 상한가는 15%씩 내려간다. 2개 요건 모두 충족하지 못하면 27.75% 인하되는 구조다. 종전 약가제도에서 최고가를 받을 수 있는 두 가지 요건을 추가하며 약가인하 장치를 마련했다.이때 계단형 약가제도가 도입됐다. 기등재 동일제품이 20개가 넘을 경우 후발주자로 진입하는 제네릭은 약가가 15% 낮아진다. 기존에 등재된 동일 약물이 20개가 넘으면 최고가 요건 충족 여부와 무관하게 ‘2가지 요건 미충족 약가의 85%’ 또는 ‘종전 최저가의 85%’ 중 더 낮은 약가를 받는 복잡한 구조가 설정됐다.계단형 약가제도는 이미 폐지됐다가 다시 도입된 제도다. 복지부는 지난 2012년 약가제도 개편을 통해 계단형 약가제도를 폐지했다. 이후 시장에 늦게 진입해도 높은 가격을 받을 수 있다는 이유로 제약사들은 특허가 만료된 지 오래 지난 시장도 적극적으로 제네릭을 발매할 수 있게 됐다. 그러나 제네릭 난립 문제가 고착화하면서 8년 만에 계단형 약가제도가 부활했다.2020년 약가제도 개편의 표면적인 이유는 제네릭 난립이다. 2018년 불순물 초과 검출로 고혈압치료제 발사르탄 성분 의약품 175개 품목이 판매 금지되는 사건이 발생했다. 보건당국은 제네릭 난립이 불순물 파동의 원인 중 하나라고 판단하고, 제네릭 난립 억제를 위해 약가제도를 개편했다.공교롭게도 2012년 약가제도 개편이 제네릭 난립을 초래했다는 지적이다. 복지부는 지난 2012년 약가제도 개편을 통해 특허만료 신약의 가격을 특허만료 전의 80%에서 53.55%로 인하했다. 제네릭은 최초 등재시 특허만료 전 오리지널 의약품의 59%까지 약가를 받을 수 있고 1년 후에는 오리지널과 마찬가지로 상한가격이 53.55%로 내려간다.이때 복지부는 제네릭의 약가 등재 순서에 따라 높은 가격을 책정하는 계단형 약가제도를 폐지했다. 약가제도 개편 이후 시장에 늦게 진입해도 높은 가격을 받을 수 있다는 이유로 제약사들은 특허가 만료된지 오래 지난 시장도 적극적으로 제네릭을 발매하면서 난립 문제는 더욱 심화했다.제약사 한 관계자는 “정부는 제네릭 난립과 건강보험 재정을 명분으로 오락가락 제도 개편을 반복했지만 정작 제약업계에서는 문제는 해결되지 않고 혼란만 부추기는 셈이 됐다”라고 비판했다.제네릭 약가제도 개편 때마다 부작용 노출...제네릭 난립·비용 낭비 부추겨정부의 반복된 약가제도 개편은 적잖은 시행착오와 부작용을 노출했다. 2020년 개편 약가제도를 기존 제네릭에 적용하는 과정에서 제약업계 전반에 걸쳐 혼선이 확산했고 불필요한 비용 지출이 초래됐다.제네릭 개발을 위한 생물학적동등성시험 승인 건수가 정부 제도 변화에 가장 크게 출렁대는 수치다.식약처에 따르면 지난 2018년 생동성시험 승인 건수는 178건을 기록했는데 2020년 323건으로 2년 만에 81.4% 증가했고 2021년에는 505건으로 3년 전보다 3배 가량 확대됐다. 표면적으로는 제약사들의 제네릭 개발 시도가 크게 늘었다는 것으로 해석되지만 실상을 들여다보면 제네릭 허가와 무관한 약가유지용 생동성시험이 전체 승인 건수 확대를 이끌었다.지난 2020년 6월 복지부는 최고가 요건을 갖추지 못한 제네릭은 지생동성시험 수행’과 ‘등록 원료의약품 사용’ 자료를 제출하면 종전 약가를 유지해주는 내용의 약제 상한금액 재평가 계획 공고를 냈다. 2020년 7월부터 시행된 새 약가제도를 기등재 제네릭에 적용하기 위한 정책이다.제약사들은 약가인하를 회피하기 위해 기허가 제네릭 제품에 대해서도 생동성시험에 착수하는 기현상이 펼쳐졌다. 제제 연구를 통해 제네릭을 만들어 생동성시험을 진행하고 동등 결과를 얻어내면 변경 허가를 통해 약가인하를 회피하는 전략이다. 이때 위탁제조를 자사 제조로 전환하면서 허가변경을 통해 ‘생동성시험 실시’ 요건을 충족하고 약가인하를 모면하는 방식이다. 2020년과 2021년 생동성시험 승인 건수가 급증한 배경이다.제네릭 약가재평가가 종료되면서 2022년과 2023년 생동성승인 건수는 296건, 229건으로 감소세로 돌아섰고 지난해에는 197건으로 6년 전 수준으로 회귀했다.제약사들은 기허가 제네릭의 생동성시험 수행에 대해 “불필요한 비용 낭비”라는 불만을 쏟아냈다. 이미 정부로부터 안전성과 유효성을 인정받고 문제 없이 판매 중인데도 단지 약가유지를 위해 또 다시 적잖은 비용을 들여 생동성시험을 진행하는 것은 소모적이라는 이유에서다. 생동성비용 1건당 많게는 5억원 이상의 비용이 소요되는 것으로 전해졌다. 제약사마다 많게는 수십억원을 기허가 제네릭의 생동성 비용으로 투입한 셈이다.2020년 약가제도 개편 이후 허가받은 이후 판매실적 없이 시장에서 철수하는 제품도 속출했다.지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 식품의약품안전처 허가를 받은 이후 급여목록에도 이름을 올렸지만 일정 기간 생산·판매 실적이 없어 퇴출되는 제품이 1000개 품목에 달했다는 의미다.작년 11월 급여 삭제 의약품의 허가 시가가 2019년과 2020년에 집중됐다는 점이 매우 이례적인 현상이다. 지난해 11월 급여 삭제 의약품 1000개 품목 중 2000년 허가 제품이 334개 품목으로 가장 많았다. 2019년 허가 제품은 187개 제품으로 뒤를 이었다. 2019년과 2020년 허가 제품이 521개로 전체 급여 삭제 제품의 절반 이상을 차지했다. 급여삭제 의약품 절반 이상은 시장 진입이 5년에도 못 미치는 신제품이라는 얘기다.2019년과 2020년은 유례 없이 많은 제네릭 허가가 쏟아진 시기다. 식품의약품안전처에 따르면 전문의약품 허가건수는 지난 2017년과 2018년 각각 1618개, 1562개를 기록했는데 2019년에는 4195개로 2배 이상 급증했다. 2020년에는 2616개로 2년 전보다 67.5% 늘었다. 2021년과 2022년에는 각각 1600개, 1118개로 줄었고 지난 2023년과 지난해 허가받은 전문약은 1000개에도 못 미쳤다.2019년과 2020년 전문약 허가 폭증은 정부의 규제 강화 움직임이 직접적인 요인으로 지목된다. 복지부와 식약처는 2018년 9월부터 ‘제네릭 의약품 제도개선 협의체’를 꾸려 제네릭 난립을 억제하기 위한 대책 마련에 착수했다. 제약사들은 정부의 제네릭 규제 강화 이전에 최대한 많은 제네릭을 장착하려는 움직임을 보였다.정부 규제 강화 움직임에 제약사들이 무분별하게 제네릭 허가를 받았지만 정작 팔지도 못하고 시장에서 사라지는 제품이 속출한 셈이다. 제약사들은 정부 규제 강화 이전에 가급적 많은 제네릭을 장착하기 위한 무분별한 정책을 펼쳤고 일정 기간이 지나면서 시장 철수 제품이 속출하는 기현상이 펼쳐졌다.이밖에 계단형약가제도의 도입으로 기존에 최고가를 받은 제네릭의 양도·양수가 활발해졌고, 제네릭 시장에 먼저 진출하는 업체들이 20곳을 모아 최고가를 받고 후발주자들의 약가를 크게 떨어지는 담합 행위도 속출하는 등 개편 약가제도는 숱한 부작용만 양산했다는 평가다.제약사 한 관계자는 "약가제도가 바뀔 때마다 제약사들은 생존을 위해 다양한 편법과 꼼수를 발굴하면서 시장은 더욱 혼탁해지는 현상이 반복되고 있다"라면서 "산업 현장에서의 부작용을 외면한채 명분만 내세우며 또 다시 제도 개편을 추진하는 것은 무책임한 태도다"라고 꼬집었다.외국약가 비교 재평가 꺼냈다가…혼란만 남기고 잠잠외국약가 비교 재평가도 이 연장선상에서 설명된다. 지난해 정부가 도입 방침을 밝히면서 한동안 업계가 크게 술렁였지만, 이후 논의가 중단되며 현재는 흐지부지된 상태다.외국약가 비교 재평가는 특허만료 의약품의 가격을 A8 국가(미국·일본·프랑스·독일·이탈리아·스위스·영국·캐나다)와 비교해 조정하는 제도다. 정부는 2023년 말부터 해당 제도 도입을 추진했고, 지난해엔 논의가 구체화됐다. A8 국가 중 최고·최저 약가를 제외한 6개국의 조정정균가와 국내 약가를 비교하는 내용이었다.급여목록에 등재된 2만3000여개 품목이 평가대상이었던 만큼, 업계 영향이 상당할 것으로 예상됐다. 당시 업계는 비교 국가와 사회·경제적 환경이 다른데도 단순 가격 비교만으로 재평가를 추진하는 것은 무리라는 점을 지속적으로 지적했다. 특히 독일·캐나다 약가를 참조하는 방식에 대한 반발이 컸고, 평가를 3년 주기로 반복하는 구조 역시 비판의 대상이었다.그러나 큰 우려를 낳았던 외국약가 비교 재평가는 현재 도입이 흐지부지됐다. 작년 말 비상계엄 사태를 거치며 논의가 중단됐고, 정권 교체 과정에서 관련 작업이 멈추면서 지금은 도입 여부조차 불분명한 상황이다. 한때 큰 논란을 불러왔던 제도가 예고만 남긴 채 사라진 셈이다.이후 새 정부가 사후관리제도 통합 추진을 밝히면서 외국약가 비교 재평가 논의는 사실상 초기 단계로 돌아갔다. 정부는 그간 분절적으로 시행된 ▲실거래가 약가인하 ▲약제 급여적정성 재평가 ▲사용량-약가 연동제를 묶어 정리하는 방안을 추진 중이다. 이 과정에서 외국약가 비교 재평가의 일부 요소가 다시 포함될 가능성도 거론된다. 통합 방안의 윤곽은 연말 '약가 사후관리 통합기전 방안 연구' 결과가 나오면 어느 정도 가닥이 잡힐 것으로 보인다.한 제약업계 관계자는 “제네릭 약가가 대폭 인하되는 상황에서 사후관리제도에 외국약가 비교 재평가까지 포함되면 추가 인하가 중복될 수 있다”는 점을 우려하며, 정책 방향이 명확히 정리되지 않을 경우 다시 한 번 큰 혼선이 반복될 수 있다고 지적한다.R&D 기반 ‘약가 우대’ 방침에도…제약업계는 ‘실효성 부족’ 우려약가 가산제도를 개선해 ‘혁신 성과’와 연계하겠다는 정부의 방침도 업계에선 의문이 적지 않다. 정부는 기존의 복잡한 가산·우대 구조를 정비한 뒤, R&D 투자가 활발한 기업에 일정 수준의 인센티브를 제공한다는 구상이다.구체적으로는 ▲혁신형 제약사 중 R&D 투자 성과가 우수한 상위 20% 업체 ▲나머지 혁신형 제약사 ▲비혁신형 제약사 중 R&D 투자가 많은 업체 ▲국가필수약·퇴장방지약 등 안정공급 기여 제약사 등에 약가우대를 차등 적용하는 방안이 거론된다. 이를 통해 R&D 투자 확대를 유도한다는 게 정부 방침이다.그러나 우대 수준이 기대에 못 미친다는 비판이 제기된다. 업계에선 우대 수준이 제네릭 약가 인하 이전, 즉 ‘현행 수준’의 약가를 기간 유지하는 정도에 그칠 것으로 예상하고 있다. 최고 등급의 우대 수준을 적용받더라도 지금보다 나아질 게 없는 셈이다. 우대 수준이 사실상 현행 약가를 동결하는 정도에 그친다는 비판이 나오는 배경이다.약가우대 적용 기간 역시 논란이다. 정부 안이 현실화될 경우 적용 기간은 3년으로 제한될 가능성이 큰 것으로 전해진다. 3년이 지나면 우대 여부와 관계없이 동일한 제네릭 약가 산정률이 일괄 적용된다. 결과적으로 3년이 지나면 위수탁 중심 제네릭 제약사와 유사한 수준까지 약가가 떨어지는 구조다. 중장기 투자 유인이 거의 없다는 지적이다.정부와 업계의 온도차는 뚜렷하다. 정부는 ‘혁신에 대한 명확한 보상체계를 마련한다’는 입장이지만, 업계에서는 ‘현상 유지 수준의 보상’이라는 평가가 대부분이다. 특히 3년이라는 제한된 기간 때문에 실질적 체감 효과가 크지 않을 것으로 보는 시각이 많다. 새 약가제도가 ‘R&D 투자 확대’라는 정책 목표를 충족시키기엔 동력이 약하다는 의미다.부실한 약가우대 제도로 인해 의약품 공급 불안이 심화할 것이란 우려도 나온다. 낮은 수익성 탓에 필수의약품 생산 기피 현상이 커지는 상황에서, 제네릭 약가 인하로 마진이 더 줄어들면 기업들은 생산성이 높은 품목 중심으로 집중할 가능성이 크다. 생산 여력이 제한된 기업들이 가격이 낮은 필수의약품을 우선순위에서 배제할 수밖에 없다는 분석이다.이 과정에서 특정 품목에서 품귀가 발생하면, 유사군 내 다른 제품으로 공급 불안이 번지는 ‘연쇄적 병목’ 가능성도 지적된다. 정부가 필수의약품 안정공급 기여 제약사에 대해 약가우대를 부여하는 방안을 검토하고 있지만, 우대 폭이 작아 기업들이 실질적으로 참여할 유인이 부족하다는 지적이 나온다.한 제약업계 관계자는 “필수의약품 생산은 국민 건강과 직결되는 문제지만, 약가 인하로 채산성이 더 떨어진자면 저가 의약품부터 공급 불안이 현실화할 것”이라며 “합리적인 보상이 없다면 이러한 경향은 더욱 고착될 수밖에 없다”고 우려했다.약가제도 개편과 위기의 제약업계(3)2025-11-27 14:49:08천승현·김진구

"약가제도 또 바뀌나"...시행착오 반복에 극심한 피로감[데일리팜=천승현 김진구 기자] 제약사들은 반복되는 약가제도 개편에 극심한 피로감을 호소한다. 건강보험 재정 절감과 제네릭 난립 억제 명분으로 제네릭 약가제도를 수시로 바꾸면서 제약업계에서는 혼선이 확산했다. 급변하는 제도에 적응하기 위해 제약사들이 기허가 제네릭의 생물학적동등성시험을 수행하고 허가받은 제네릭을 팔지도 못하고 철수하는 기현상이 펼쳐지면서 불필요한 사회적 비용 낭비가 초래됐다.도입이 추진되다가 잠정 중단된 사례도 있다. 외국약가 비교 재평가다. 지난해 큰 논란을 불러왔지만, 논의가 흐지부지되면서 실제 도입 여부는 불확실한 상황이다. 정책을 예고했다가 중단하는 일이 반복되면서 업계엔 혼란만 남았다는 평가다. 이러한 오락가락 행정 탓에 제약사들은 제도 변화에 대응하는 것조차 쉽지 않다는 지적이 나온다.정부, 5년 만에 약가제도 개편 추진...계단형 도입→폐지→재도입 등 오락가락 행정27일 업계에 따르면 보건복지부는 제네릭 약가 산정 기준을 낮추는 내용을 포함한 약가제도 개편을 추진 중이다. 현행 약가제도에서 제네릭 의약품은 오리지널 의약품의 특허 만료 전 약가의 53.55%까지 받을 수 있다. 개편 약가제도에서는 제네릭 최고가가 53.55%에서 40% 가량으로 내려가는 방안이 유력하다. 계단형 약가제도도 적용되는 품목 수를 현행 20개에서 10개로 줄이는 방안이 검토 중이다.지난 2020년에 이어 불과 5년 만에 제네릭 약가제도가 전면 개편되는 모습이다. 지난 2020년 7월부터 개편 약가제도에 따라 제네릭 제품은 생동성시험 직접 수행과 등록 원료의약품 사용 요건을 모두 충족해야만 최고가를 받을 수 있다. 한 가지 요건이 충족되지 않을 때마다 상한가는 15%씩 내려간다. 2개 요건 모두 충족하지 못하면 27.75% 인하되는 구조다. 종전 약가제도에서 최고가를 받을 수 있는 두 가지 요건을 추가하며 약가인하 장치를 마련했다.이때 계단형 약가제도가 도입됐다. 기등재 동일제품이 20개가 넘을 경우 후발주자로 진입하는 제네릭은 약가가 15% 낮아진다. 기존에 등재된 동일 약물이 20개가 넘으면 최고가 요건 충족 여부와 무관하게 ‘2가지 요건 미충족 약가의 85%’ 또는 ‘종전 최저가의 85%’ 중 더 낮은 약가를 받는 복잡한 구조가 설정됐다.계단형 약가제도는 이미 폐지됐다가 다시 도입된 제도다. 복지부는 지난 2012년 약가제도 개편을 통해 계단형 약가제도를 폐지했다. 이후 시장에 늦게 진입해도 높은 가격을 받을 수 있다는 이유로 제약사들은 특허가 만료된 지 오래 지난 시장도 적극적으로 제네릭을 발매할 수 있게 됐다. 그러나 제네릭 난립 문제가 고착화하면서 8년 만에 계단형 약가제도가 부활했다.2020년 약가제도 개편의 표면적인 이유는 제네릭 난립이다. 2018년 불순물 초과 검출로 고혈압치료제 발사르탄 성분 의약품 175개 품목이 판매 금지되는 사건이 발생했다. 보건당국은 제네릭 난립이 불순물 파동의 원인 중 하나라고 판단하고, 제네릭 난립 억제를 위해 약가제도를 개편했다.공교롭게도 2012년 약가제도 개편이 제네릭 난립을 초래했다는 지적이다. 복지부는 지난 2012년 약가제도 개편을 통해 특허만료 신약의 가격을 특허만료 전의 80%에서 53.55%로 인하했다. 제네릭은 최초 등재시 특허만료 전 오리지널 의약품의 59%까지 약가를 받을 수 있고 1년 후에는 오리지널과 마찬가지로 상한가격이 53.55%로 내려간다.이때 복지부는 제네릭의 약가 등재 순서에 따라 높은 가격을 책정하는 계단형 약가제도를 폐지했다. 약가제도 개편 이후 시장에 늦게 진입해도 높은 가격을 받을 수 있다는 이유로 제약사들은 특허가 만료된지 오래 지난 시장도 적극적으로 제네릭을 발매하면서 난립 문제는 더욱 심화했다.제약사 한 관계자는 “정부는 제네릭 난립과 건강보험 재정을 명분으로 오락가락 제도 개편을 반복했지만 정작 제약업계에서는 문제는 해결되지 않고 혼란만 부추기는 셈이 됐다”라고 비판했다.제네릭 약가제도 개편 때마다 부작용 노출...제네릭 난립·비용 낭비 부추겨정부의 반복된 약가제도 개편은 적잖은 시행착오와 부작용을 노출했다. 2020년 개편 약가제도를 기존 제네릭에 적용하는 과정에서 제약업계 전반에 걸쳐 혼선이 확산했고 불필요한 비용 지출이 초래됐다.제네릭 개발을 위한 생물학적동등성시험 승인 건수가 정부 제도 변화에 가장 크게 출렁대는 수치다.식약처에 따르면 지난 2018년 생동성시험 승인 건수는 178건을 기록했는데 2020년 323건으로 2년 만에 81.4% 증가했고 2021년에는 505건으로 3년 전보다 3배 가량 확대됐다. 표면적으로는 제약사들의 제네릭 개발 시도가 크게 늘었다는 것으로 해석되지만 실상을 들여다보면 제네릭 허가와 무관한 약가유지용 생동성시험이 전체 승인 건수 확대를 이끌었다.지난 2020년 6월 복지부는 최고가 요건을 갖추지 못한 제네릭은 지생동성시험 수행’과 ‘등록 원료의약품 사용’ 자료를 제출하면 종전 약가를 유지해주는 내용의 약제 상한금액 재평가 계획 공고를 냈다. 2020년 7월부터 시행된 새 약가제도를 기등재 제네릭에 적용하기 위한 정책이다.제약사들은 약가인하를 회피하기 위해 기허가 제네릭 제품에 대해서도 생동성시험에 착수하는 기현상이 펼쳐졌다. 제제 연구를 통해 제네릭을 만들어 생동성시험을 진행하고 동등 결과를 얻어내면 변경 허가를 통해 약가인하를 회피하는 전략이다. 이때 위탁제조를 자사 제조로 전환하면서 허가변경을 통해 ‘생동성시험 실시’ 요건을 충족하고 약가인하를 모면하는 방식이다. 2020년과 2021년 생동성시험 승인 건수가 급증한 배경이다.제네릭 약가재평가가 종료되면서 2022년과 2023년 생동성승인 건수는 296건, 229건으로 감소세로 돌아섰고 지난해에는 197건으로 6년 전 수준으로 회귀했다.제약사들은 기허가 제네릭의 생동성시험 수행에 대해 “불필요한 비용 낭비”라는 불만을 쏟아냈다. 이미 정부로부터 안전성과 유효성을 인정받고 문제 없이 판매 중인데도 단지 약가유지를 위해 또 다시 적잖은 비용을 들여 생동성시험을 진행하는 것은 소모적이라는 이유에서다. 생동성비용 1건당 많게는 5억원 이상의 비용이 소요되는 것으로 전해졌다. 제약사마다 많게는 수십억원을 기허가 제네릭의 생동성 비용으로 투입한 셈이다.2020년 약가제도 개편 이후 허가받은 이후 판매실적 없이 시장에서 철수하는 제품도 속출했다.지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 식품의약품안전처 허가를 받은 이후 급여목록에도 이름을 올렸지만 일정 기간 생산·판매 실적이 없어 퇴출되는 제품이 1000개 품목에 달했다는 의미다.작년 11월 급여 삭제 의약품의 허가 시가가 2019년과 2020년에 집중됐다는 점이 매우 이례적인 현상이다. 지난해 11월 급여 삭제 의약품 1000개 품목 중 2000년 허가 제품이 334개 품목으로 가장 많았다. 2019년 허가 제품은 187개 제품으로 뒤를 이었다. 2019년과 2020년 허가 제품이 521개로 전체 급여 삭제 제품의 절반 이상을 차지했다. 급여삭제 의약품 절반 이상은 시장 진입이 5년에도 못 미치는 신제품이라는 얘기다.2019년과 2020년은 유례 없이 많은 제네릭 허가가 쏟아진 시기다. 식품의약품안전처에 따르면 전문의약품 허가건수는 지난 2017년과 2018년 각각 1618개, 1562개를 기록했는데 2019년에는 4195개로 2배 이상 급증했다. 2020년에는 2616개로 2년 전보다 67.5% 늘었다. 2021년과 2022년에는 각각 1600개, 1118개로 줄었고 지난 2023년과 지난해 허가받은 전문약은 1000개에도 못 미쳤다.2019년과 2020년 전문약 허가 폭증은 정부의 규제 강화 움직임이 직접적인 요인으로 지목된다. 복지부와 식약처는 2018년 9월부터 ‘제네릭 의약품 제도개선 협의체’를 꾸려 제네릭 난립을 억제하기 위한 대책 마련에 착수했다. 제약사들은 정부의 제네릭 규제 강화 이전에 최대한 많은 제네릭을 장착하려는 움직임을 보였다.정부 규제 강화 움직임에 제약사들이 무분별하게 제네릭 허가를 받았지만 정작 팔지도 못하고 시장에서 사라지는 제품이 속출한 셈이다. 제약사들은 정부 규제 강화 이전에 가급적 많은 제네릭을 장착하기 위한 무분별한 정책을 펼쳤고 일정 기간이 지나면서 시장 철수 제품이 속출하는 기현상이 펼쳐졌다.이밖에 계단형약가제도의 도입으로 기존에 최고가를 받은 제네릭의 양도·양수가 활발해졌고, 제네릭 시장에 먼저 진출하는 업체들이 20곳을 모아 최고가를 받고 후발주자들의 약가를 크게 떨어지는 담합 행위도 속출하는 등 개편 약가제도는 숱한 부작용만 양산했다는 평가다.제약사 한 관계자는 "약가제도가 바뀔 때마다 제약사들은 생존을 위해 다양한 편법과 꼼수를 발굴하면서 시장은 더욱 혼탁해지는 현상이 반복되고 있다"라면서 "산업 현장에서의 부작용을 외면한채 명분만 내세우며 또 다시 제도 개편을 추진하는 것은 무책임한 태도다"라고 꼬집었다.외국약가 비교 재평가 꺼냈다가…혼란만 남기고 잠잠외국약가 비교 재평가도 이 연장선상에서 설명된다. 지난해 정부가 도입 방침을 밝히면서 한동안 업계가 크게 술렁였지만, 이후 논의가 중단되며 현재는 흐지부지된 상태다.외국약가 비교 재평가는 특허만료 의약품의 가격을 A8 국가(미국·일본·프랑스·독일·이탈리아·스위스·영국·캐나다)와 비교해 조정하는 제도다. 정부는 2023년 말부터 해당 제도 도입을 추진했고, 지난해엔 논의가 구체화됐다. A8 국가 중 최고·최저 약가를 제외한 6개국의 조정정균가와 국내 약가를 비교하는 내용이었다.급여목록에 등재된 2만3000여개 품목이 평가대상이었던 만큼, 업계 영향이 상당할 것으로 예상됐다. 당시 업계는 비교 국가와 사회·경제적 환경이 다른데도 단순 가격 비교만으로 재평가를 추진하는 것은 무리라는 점을 지속적으로 지적했다. 특히 독일·캐나다 약가를 참조하는 방식에 대한 반발이 컸고, 평가를 3년 주기로 반복하는 구조 역시 비판의 대상이었다.그러나 큰 우려를 낳았던 외국약가 비교 재평가는 현재 도입이 흐지부지됐다. 작년 말 비상계엄 사태를 거치며 논의가 중단됐고, 정권 교체 과정에서 관련 작업이 멈추면서 지금은 도입 여부조차 불분명한 상황이다. 한때 큰 논란을 불러왔던 제도가 예고만 남긴 채 사라진 셈이다.이후 새 정부가 사후관리제도 통합 추진을 밝히면서 외국약가 비교 재평가 논의는 사실상 초기 단계로 돌아갔다. 정부는 그간 분절적으로 시행된 ▲실거래가 약가인하 ▲약제 급여적정성 재평가 ▲사용량-약가 연동제를 묶어 정리하는 방안을 추진 중이다. 이 과정에서 외국약가 비교 재평가의 일부 요소가 다시 포함될 가능성도 거론된다. 통합 방안의 윤곽은 연말 '약가 사후관리 통합기전 방안 연구' 결과가 나오면 어느 정도 가닥이 잡힐 것으로 보인다.한 제약업계 관계자는 “제네릭 약가가 대폭 인하되는 상황에서 사후관리제도에 외국약가 비교 재평가까지 포함되면 추가 인하가 중복될 수 있다”는 점을 우려하며, 정책 방향이 명확히 정리되지 않을 경우 다시 한 번 큰 혼선이 반복될 수 있다고 지적한다.R&D 기반 ‘약가 우대’ 방침에도…제약업계는 ‘실효성 부족’ 우려약가 가산제도를 개선해 ‘혁신 성과’와 연계하겠다는 정부의 방침도 업계에선 의문이 적지 않다. 정부는 기존의 복잡한 가산·우대 구조를 정비한 뒤, R&D 투자가 활발한 기업에 일정 수준의 인센티브를 제공한다는 구상이다.구체적으로는 ▲혁신형 제약사 중 R&D 투자 성과가 우수한 상위 20% 업체 ▲나머지 혁신형 제약사 ▲비혁신형 제약사 중 R&D 투자가 많은 업체 ▲국가필수약·퇴장방지약 등 안정공급 기여 제약사 등에 약가우대를 차등 적용하는 방안이 거론된다. 이를 통해 R&D 투자 확대를 유도한다는 게 정부 방침이다.그러나 우대 수준이 기대에 못 미친다는 비판이 제기된다. 업계에선 우대 수준이 제네릭 약가 인하 이전, 즉 ‘현행 수준’의 약가를 기간 유지하는 정도에 그칠 것으로 예상하고 있다. 최고 등급의 우대 수준을 적용받더라도 지금보다 나아질 게 없는 셈이다. 우대 수준이 사실상 현행 약가를 동결하는 정도에 그친다는 비판이 나오는 배경이다.약가우대 적용 기간 역시 논란이다. 정부 안이 현실화될 경우 적용 기간은 3년으로 제한될 가능성이 큰 것으로 전해진다. 3년이 지나면 우대 여부와 관계없이 동일한 제네릭 약가 산정률이 일괄 적용된다. 결과적으로 3년이 지나면 위수탁 중심 제네릭 제약사와 유사한 수준까지 약가가 떨어지는 구조다. 중장기 투자 유인이 거의 없다는 지적이다.정부와 업계의 온도차는 뚜렷하다. 정부는 ‘혁신에 대한 명확한 보상체계를 마련한다’는 입장이지만, 업계에서는 ‘현상 유지 수준의 보상’이라는 평가가 대부분이다. 특히 3년이라는 제한된 기간 때문에 실질적 체감 효과가 크지 않을 것으로 보는 시각이 많다. 새 약가제도가 ‘R&D 투자 확대’라는 정책 목표를 충족시키기엔 동력이 약하다는 의미다.부실한 약가우대 제도로 인해 의약품 공급 불안이 심화할 것이란 우려도 나온다. 낮은 수익성 탓에 필수의약품 생산 기피 현상이 커지는 상황에서, 제네릭 약가 인하로 마진이 더 줄어들면 기업들은 생산성이 높은 품목 중심으로 집중할 가능성이 크다. 생산 여력이 제한된 기업들이 가격이 낮은 필수의약품을 우선순위에서 배제할 수밖에 없다는 분석이다.이 과정에서 특정 품목에서 품귀가 발생하면, 유사군 내 다른 제품으로 공급 불안이 번지는 ‘연쇄적 병목’ 가능성도 지적된다. 정부가 필수의약품 안정공급 기여 제약사에 대해 약가우대를 부여하는 방안을 검토하고 있지만, 우대 폭이 작아 기업들이 실질적으로 참여할 유인이 부족하다는 지적이 나온다.한 제약업계 관계자는 “필수의약품 생산은 국민 건강과 직결되는 문제지만, 약가 인하로 채산성이 더 떨어진자면 저가 의약품부터 공급 불안이 현실화할 것”이라며 “합리적인 보상이 없다면 이러한 경향은 더욱 고착될 수밖에 없다”고 우려했다.약가제도 개편과 위기의 제약업계(3)2025-11-27 14:49:08천승현·김진구 -

알피바이오, 알로에 젤리스틱 생산 1위…관련 라인업 확장[데일리팜=노병철 기자] 연질캡슐 전문 CDMO 알피바이오가 국내 알로에겔젤리스틱 부문 생산 매출액 1위를 달성하며, 차세대 기능성& 8729;식물성젤리스틱 라인업 확장에 속도를 내고 있다고19일 밝혔다.식품의약품안전처 ‘2024년 생산실적’에 따르면, 알피바이오는 건강기능식품 알로에겔 제품 매출액 기준 상위 5개 사 중 1위를 차지했다. 현재 알피바이오는 시장 주력 품목 ‘이뮨베라’ 등 국내 시장 점유율 상위 제품의 대다수를 생산하고 있다. 특히 고함량& 8226;고안정성 젤리제형 기술과 차별화된 원료 가공, 국내 최초 자동 쿨러 공정을 통해 품질 경쟁력을 인정받고 있다.알피바이오 내부 데이터에 따르면, 젤리스틱 생산 매출은 편의성& 8226;휴대성& 8226;프리미엄 기능성 수요 확대에 따라 2022년도부터 2024년도까지 약 30% 성장했으며, 알로에를 비롯한 식물성& 8729;기능성 소재의 젤리스틱화가 빠르게 증가하고 있다.특히 자사 전체 건강기능식품에서 식물성제품 비중도 2024년 연간 19%에서, 2025년 1분기 기준 23%로 확대되며, 제품 포트폴리오 내 전략적 위상이 더욱 강화되고 있다. 알피바이오는 이를 기반으로 면역& 8226;피부& 8226;항산화& 8226;장건강 등 목적별 차세대 젤리스틱 라인업을 확대하고, 정신건강& 8226;에너지& 8226;면역 복합 기능성을 갖춘 트렌드형 소재를 적극 도입할 계획이다.오지은 알피바이오 건강기능식품 마케팅 부장은 “가치 지향에 따른 비건을 넘어, 정신건강& 8226;에너지& 8226;면역 등 기능성과 결합한 식물성 원료 제품에 대한 수요가 증가하고 있다”라며, “안전한 성분에 대한 선호로 저자극& 8226;고순도 포뮬러에 대한 관심도 높아지고 있다”라고 말했다.알피바이오는 연간 7,200 만 포(개)이상 생산 가능한 CAPA를 확보하고 있으며, 원료 전처리, 충진, 포장 전 공정을 국제인증 기반 품질관리 시스템(GMP, HACCP, FSSC22000)과 자동화 생산라인으로 수직계열화했다. 이를 통해 대량 생산과 신제품 개발을 동시에 수행할 수 있는 CDMO 인프라를 갖췄다.노미선 알피바이오 영업마케팅 상무는 “국내 1위 생산실적은 단순한 물량 성과가 아니라, 기술& 8226;품질& 8226;CAPA& 8226;글로벌 인증을 모두 갖춘 유일한 기업이라는 의미”이라며, “향후 글로벌 트렌드에 맞춘 신규 기능성 젤리스틱 개발과 해외 수출형 포맷 확장으로 글로벌 시장 공략에도 속도를 낼 것”이라고 말했다.2025-08-19 09:49:54노병철

-

지엘파마, 자료보완 여파...입덧약 위탁사 2개월 판매정지입덧치료제 동등성 재평가 대조약인 디클렉틴장용정. [데일리팜=이혜경 기자] 지엘파마의 입덧치료제 동등성 재평가 자료 보완으로 제네릭 위탁생산을 맡긴 위탁사들의 처분이 진행되고 있다.식품의약품안전처는 이달 11일부터 10월 10일까지 2개월 동안 신풍제약의 '디너지아장용정' 판매업무정지 처분을 내렸다.이번 처분은 의약품 동등성 재평가에 필요한 자료를 지난 6월 20일까지 제출하지 못하면서 이뤄졌다.신풍제약은 디너지아의 위탁생산을 지엘파마에 맡기고 있다.앞서 지엘파마는 '파렌스장용정'의 의약품 동등성 재평가에 필요한 자료를 6월 20일까지 제출하지 않아 식약처로부터 8월 4일부터 10월 3일까지 해당품목의 판매업무정지 처분을 받은 바 있다.지엘파마가 위탁생산 중인 입덧치료제는 신풍제약 뿐 아니라 보령바이오파마의 '이지모닝장용정', 한화제약의 '프리렉틴장용정' 등 총 3개 품목이다.따라서 신풍제약을 시작으로 조만간 보령바이오파마, 한화제약 역시 입덧치료제 판매업무정지 2개월 처분이 예고된 상태다.이 기간동안 약국에서 입덧치료제 재고를 보유하고 있다면 판매 가능하지만, 제약회사에서 도매업체 등에 판매는 불가한 만큼 재고에 따라 대체조제를 해야할 상황도 발생할 수 있다.한편 식약처는 지난해 입덧치료제 동등성 재평가 공고에 따라 지엘파마의 '파렌스장용정', 신풍제약의 '디너지아장용정', 보령바이오파마의 '이지모닝장용정', 한화제약의 '프리렉틴장용정', 동국제약의 '마미렉틴장용정' 등 5개 품목의 재평가를 진행 중이다.지엘파마는 재평가 결과는 위탁생산 품목에 영향을 미치게 되며, 결과보고서 보완자료 제출을 통해 재평가를 완료할 계획이다.식약처 생산실적 보고에 따르면 지난 2023년 신풍제약의 디너지아가 10억1892만원으로 가장 많았으며, 한화제약의 프리렉틴이 4억320만원, 지엘파마의 파렌스가 7004만원을 보였다.2025-08-11 17:37:09이혜경

지엘파마, 자료보완 여파...입덧약 위탁사 2개월 판매정지입덧치료제 동등성 재평가 대조약인 디클렉틴장용정. [데일리팜=이혜경 기자] 지엘파마의 입덧치료제 동등성 재평가 자료 보완으로 제네릭 위탁생산을 맡긴 위탁사들의 처분이 진행되고 있다.식품의약품안전처는 이달 11일부터 10월 10일까지 2개월 동안 신풍제약의 '디너지아장용정' 판매업무정지 처분을 내렸다.이번 처분은 의약품 동등성 재평가에 필요한 자료를 지난 6월 20일까지 제출하지 못하면서 이뤄졌다.신풍제약은 디너지아의 위탁생산을 지엘파마에 맡기고 있다.앞서 지엘파마는 '파렌스장용정'의 의약품 동등성 재평가에 필요한 자료를 6월 20일까지 제출하지 않아 식약처로부터 8월 4일부터 10월 3일까지 해당품목의 판매업무정지 처분을 받은 바 있다.지엘파마가 위탁생산 중인 입덧치료제는 신풍제약 뿐 아니라 보령바이오파마의 '이지모닝장용정', 한화제약의 '프리렉틴장용정' 등 총 3개 품목이다.따라서 신풍제약을 시작으로 조만간 보령바이오파마, 한화제약 역시 입덧치료제 판매업무정지 2개월 처분이 예고된 상태다.이 기간동안 약국에서 입덧치료제 재고를 보유하고 있다면 판매 가능하지만, 제약회사에서 도매업체 등에 판매는 불가한 만큼 재고에 따라 대체조제를 해야할 상황도 발생할 수 있다.한편 식약처는 지난해 입덧치료제 동등성 재평가 공고에 따라 지엘파마의 '파렌스장용정', 신풍제약의 '디너지아장용정', 보령바이오파마의 '이지모닝장용정', 한화제약의 '프리렉틴장용정', 동국제약의 '마미렉틴장용정' 등 5개 품목의 재평가를 진행 중이다.지엘파마는 재평가 결과는 위탁생산 품목에 영향을 미치게 되며, 결과보고서 보완자료 제출을 통해 재평가를 완료할 계획이다.식약처 생산실적 보고에 따르면 지난 2023년 신풍제약의 디너지아가 10억1892만원으로 가장 많았으며, 한화제약의 프리렉틴이 4억320만원, 지엘파마의 파렌스가 7004만원을 보였다.2025-08-11 17:37:09이혜경 -

중소제약 급여의약품 '뚝'...규제 변화에 무더기 철수[데일리팜=천승현 기자] 지난 5년간 중소·중견제약사를 중심으로 건강보험 급여 의약품 개수가 크게 감소한 것으로 나타났다. 급여 등재 의약품이 100개 이상 감소한 업체들이 속출했다. 정부의 규제 강화 움직임에 중소·중견제약사들을 중심으로 제네릭 장착 움직임이 활발했고 규제 변화 이후 판매 실적 없이 무더기로 철수하는 현상이 연출됐다.지난 5년간 중견·중소제약사 급여등재 의약품 급감30일 건강보험심사평가원에 따르면 지난 1일 기준 종근당이 가장 많은 388개의 의약품을 건강보험 급여목록에 등재했다. 건강보험 급여 등재 의약품이 가장 많은 2020년 10월과 비교하면 5년 동안 25개 증가했다. 지난 5년간 신규 등재 의약품이 시장 철수 제품보다 25개 많았다. 건강보험 급여 의약품은 지난 2020년 10월 역대 가장 많은 2만 6527개를 기록한 이후 지속적으로 감소 추세다. 지난 1일 기준 급여 등재 의약품은 2만2027개로 2020년 10월과 비교하면 4500개 감소했다. 건강보험 급여 목록 신규 등재보다 시장 철수나 퇴출이 4500개 많았다는 의미다. 지난 5년간 급여목록에 등재된 의약품이 17.0% 사라진 셈이다.하나제약이 지난 1일 기준 급여 목록에 388개 품목을 등재했다. 2020년 10월 351개보다 31개 늘었다. 한미약품은 378개로 2020년 10월 378개와 동일했다. 지난 5년 동안 신규 진입 의약품과 철수 의약품 개수가 동일한 셈이다.한국휴텍스제약은 5년 전보다 38개 증가한 342개 품목이 급여 등재됐다. 대웅바이오는 2020년 10월 165개 품목이 급여 목록에 이름을 올렸는데 올해 7월에는 319개로 54개 늘었다. 한림제약, 명인제약, 명문제약, HK이노엔, 동국제약, 제뉴원사이언스, 이연제약, 환인제약, 신풍제약, 보령, 제일약품, 휴온스, 삼진제약, 동구바이오제약, 알보젠코리아, JW중외제약, 유한양행, 대원제약, 동광제약, 삼천당제약, 마더스제약 등이 200개 품목 이상을 급여목록에 등재했다.업체별 급여 등재 의약품 개수를 보면 중소제약사와 중견제약사들이 지난 5년간 크게 감소한 사례가 많았다.동구바이오제약은 지난 2020년 10월 345개 품목이 급여목록에 등재됐는데 5년이 지난 현재 221개로 124개 줄었다. 5년 동안 급여등재 의약품이 35.9% 감소한 셈이다. 삼성제약의 급여 등재 의약품 개수는 105개로 2020년 10월 227개의 절반에도 못 미쳤다.한국유니온제약은 지난 1일 급여 등재 의약품이 158개로 2020년 10월보다 112개 줄었고 에이프로젠바이오로직스는 같은 기간 241개에서 133개로 108개 줄었다.한국파비스제약, 대우제약, 바이넥스, 안국약품, 삼천당제약, 이연제약, 한국코로스, 비보존제약, 영일제약, 휴비스트제약, 일동제약, 국제약품 등은 지난 5년 동안 급여 등재 의약품이 50개 이상 줄었다. 중소제약사와 중견제약사들이 급여 의약품 개수가 크게 축소됐다.2019·2020년 규제 강화 움직임에 제네릭 허가 폭증...중소제약사 대거 진출 후 철수업계에서는 약가와 허가 규제 강화 이전에 중소·중견제약사들이 제네릭 의약품을 집중적으로 장착한 이후 팔지 못하고 철수하는 사례가 속출한 것으로 진단한다.2020년 7월 개편 약가제도 시행으로 제네릭 제품은 생물학적동등성시험 직접 수행과 등록 원료의약품 사용을 모두 충족해야만 현행 특허만료 전 오리지널 의약품 대비 53.55% 상한가를 유지하는 내용이 핵심이다.개편 약가제도에는 급여등재 시기가 늦을 수록 상한가가 낮아지는 계단형 약가제도가 담겼다. 특정 성분 시장에 20개 이상 제네릭이 등재될 경우 신규 등재 품목의 상한가는 기존 최저가의 85%까지 받을 수 있다. 제약사가 제네릭을 직접 개발하고 생동성시험을 수행하지 않으면 약가가 크게 떨어지는 구조 탓에 전 공정 제조 위탁 제네릭의 허가가 크게 감소했다.약가제도 개편 이후 전문의약품의 허가 건수가 크게 축소됐다.올해 6월까지 전문약 허가 건수는 315개로 월 평균 52.5개로 집계됐다. 지난해 월 평균 허가 건수 48.3개보다 4.2개 많았지만 2023년 76.3개와 비교하면 2년새 23.8개 줄었다. 지난 2020년 상반기 허가받은 전문약은 총 2015개로 월 평균 335.8개다. 5년 만에 월 평균 전문약 허가 건수가 84.4% 쪼그라들었다. 지난 2021년과 2022년 월 평균 전문약 허가 건수는 각각 133.3개와 93.2개로 올해 평균 허가 건수보다 월등히 많았다. 전문약 허가 건수는 2019년부터 폭발적으로 증가하다 2020년 이후 감소세가 이어졌다.2018년 허가받은 전문약은 1562개로 월 평균 130개를 기록했는데 2019년에는 4195개로 월 평균 350개로 2배 이상 폭증했다. 2019년 5월에는 한 달 동안 허가 받은 전문약이 584개에 달했다.2018년 10월부터 2020년 7월까지 매월 100개 이상의 전문약이 쏟아졌고 2020년 8월 23개월 만에 전문약 허가가 100개 미만으로 떨어졌다. 지난 2023년 1월 216개의 전문약이 허가받은 이후 2년 5개월 동안 매월 허가받은 전문약은 100개에 못 미쳤다.허가 규제 장벽도 높아지면서 시장 진입 동력이 크게 꺾였다. 2021년 7월부터 개정 약사법 시행으로 하나의 임상시험으로 허가받을 수 있는 개량신약과 제네릭 개수가 제한됐다. 이른바 '1+3' 규제로 불리는 새 규정은 하나의 임상시험으로 허가 받을 수 있는 개량신약과 제네릭 개수를 제한하는 내용이 담겼다.중소·중견제약사들을 중심으로 규제 강화 이전에 최고가 제네릭을 최대한 많이 장착한 이후 처방 실적이 발생하지 않자 급여 삭제가 속출했다는 분석이 나온다.보건복지부에 따르면 지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 식품의약품안전처 허가를 받은 이후 급여목록에도 이름을 올렸만 일정 기간 생산·판매 실적이 없어 퇴출되는 제품이 1000개 품목에 달했다는 의미다. 당시 미생산·미청구 급여삭제 의약품의 업체별 현황을 보면 중소·중견제약사의 비중이 컸다.대우제약이 가장 많은 36개 제품이 작년 11월에 급여목록에서 사라졌다. 동구바이오제약과 국제약품이 각각 33개, 31개 품목이 급여목록에서 제외됐다. 국제약품, 이연제약, 삼천당제약, 에이프로젠바이오로직스, 라이트팜텍, 보령, 안국약품 등이 20개 품목 이상 급여삭제 조치를 받았다. 작년 11월 급여 삭제 의약품이 많은 업체들은 지난 5년간 급여 등재 의약품이 많은 제약사들과 대체로 일치한다.더유제약, 팜젠사이언스, 한국유니온제약, 아이큐어, 한풍제약, 대한뉴팜, 삼아제약, 보령바이오파마, 옵투스제약, 테라젠이텍스, 제뉴원사이언스, 킴스제약, 대웅바이오, 인트론바이오, 한국신텍스제약 등이 10개 이상의 의약품이 급여목록에서 삭제됐다. 보령을 제외하고 대부분 중소·중견제약사들의 시장 철수 제품이 많았다.정부의 허가와 약가규제 변화로 제네릭 허가가 급증했고 규제 번복에 움직임에 또 다시 시장 진출이 범람하면서 시장 경쟁력이 상대적으로 떨어지는 중소제약사들의 제네릭 전략이 혼선을 반복했다는 지적이다.2025-07-30 06:20:19천승현

중소제약 급여의약품 '뚝'...규제 변화에 무더기 철수[데일리팜=천승현 기자] 지난 5년간 중소·중견제약사를 중심으로 건강보험 급여 의약품 개수가 크게 감소한 것으로 나타났다. 급여 등재 의약품이 100개 이상 감소한 업체들이 속출했다. 정부의 규제 강화 움직임에 중소·중견제약사들을 중심으로 제네릭 장착 움직임이 활발했고 규제 변화 이후 판매 실적 없이 무더기로 철수하는 현상이 연출됐다.지난 5년간 중견·중소제약사 급여등재 의약품 급감30일 건강보험심사평가원에 따르면 지난 1일 기준 종근당이 가장 많은 388개의 의약품을 건강보험 급여목록에 등재했다. 건강보험 급여 등재 의약품이 가장 많은 2020년 10월과 비교하면 5년 동안 25개 증가했다. 지난 5년간 신규 등재 의약품이 시장 철수 제품보다 25개 많았다. 건강보험 급여 의약품은 지난 2020년 10월 역대 가장 많은 2만 6527개를 기록한 이후 지속적으로 감소 추세다. 지난 1일 기준 급여 등재 의약품은 2만2027개로 2020년 10월과 비교하면 4500개 감소했다. 건강보험 급여 목록 신규 등재보다 시장 철수나 퇴출이 4500개 많았다는 의미다. 지난 5년간 급여목록에 등재된 의약품이 17.0% 사라진 셈이다.하나제약이 지난 1일 기준 급여 목록에 388개 품목을 등재했다. 2020년 10월 351개보다 31개 늘었다. 한미약품은 378개로 2020년 10월 378개와 동일했다. 지난 5년 동안 신규 진입 의약품과 철수 의약품 개수가 동일한 셈이다.한국휴텍스제약은 5년 전보다 38개 증가한 342개 품목이 급여 등재됐다. 대웅바이오는 2020년 10월 165개 품목이 급여 목록에 이름을 올렸는데 올해 7월에는 319개로 54개 늘었다. 한림제약, 명인제약, 명문제약, HK이노엔, 동국제약, 제뉴원사이언스, 이연제약, 환인제약, 신풍제약, 보령, 제일약품, 휴온스, 삼진제약, 동구바이오제약, 알보젠코리아, JW중외제약, 유한양행, 대원제약, 동광제약, 삼천당제약, 마더스제약 등이 200개 품목 이상을 급여목록에 등재했다.업체별 급여 등재 의약품 개수를 보면 중소제약사와 중견제약사들이 지난 5년간 크게 감소한 사례가 많았다.동구바이오제약은 지난 2020년 10월 345개 품목이 급여목록에 등재됐는데 5년이 지난 현재 221개로 124개 줄었다. 5년 동안 급여등재 의약품이 35.9% 감소한 셈이다. 삼성제약의 급여 등재 의약품 개수는 105개로 2020년 10월 227개의 절반에도 못 미쳤다.한국유니온제약은 지난 1일 급여 등재 의약품이 158개로 2020년 10월보다 112개 줄었고 에이프로젠바이오로직스는 같은 기간 241개에서 133개로 108개 줄었다.한국파비스제약, 대우제약, 바이넥스, 안국약품, 삼천당제약, 이연제약, 한국코로스, 비보존제약, 영일제약, 휴비스트제약, 일동제약, 국제약품 등은 지난 5년 동안 급여 등재 의약품이 50개 이상 줄었다. 중소제약사와 중견제약사들이 급여 의약품 개수가 크게 축소됐다.2019·2020년 규제 강화 움직임에 제네릭 허가 폭증...중소제약사 대거 진출 후 철수업계에서는 약가와 허가 규제 강화 이전에 중소·중견제약사들이 제네릭 의약품을 집중적으로 장착한 이후 팔지 못하고 철수하는 사례가 속출한 것으로 진단한다.2020년 7월 개편 약가제도 시행으로 제네릭 제품은 생물학적동등성시험 직접 수행과 등록 원료의약품 사용을 모두 충족해야만 현행 특허만료 전 오리지널 의약품 대비 53.55% 상한가를 유지하는 내용이 핵심이다.개편 약가제도에는 급여등재 시기가 늦을 수록 상한가가 낮아지는 계단형 약가제도가 담겼다. 특정 성분 시장에 20개 이상 제네릭이 등재될 경우 신규 등재 품목의 상한가는 기존 최저가의 85%까지 받을 수 있다. 제약사가 제네릭을 직접 개발하고 생동성시험을 수행하지 않으면 약가가 크게 떨어지는 구조 탓에 전 공정 제조 위탁 제네릭의 허가가 크게 감소했다.약가제도 개편 이후 전문의약품의 허가 건수가 크게 축소됐다.올해 6월까지 전문약 허가 건수는 315개로 월 평균 52.5개로 집계됐다. 지난해 월 평균 허가 건수 48.3개보다 4.2개 많았지만 2023년 76.3개와 비교하면 2년새 23.8개 줄었다. 지난 2020년 상반기 허가받은 전문약은 총 2015개로 월 평균 335.8개다. 5년 만에 월 평균 전문약 허가 건수가 84.4% 쪼그라들었다. 지난 2021년과 2022년 월 평균 전문약 허가 건수는 각각 133.3개와 93.2개로 올해 평균 허가 건수보다 월등히 많았다. 전문약 허가 건수는 2019년부터 폭발적으로 증가하다 2020년 이후 감소세가 이어졌다.2018년 허가받은 전문약은 1562개로 월 평균 130개를 기록했는데 2019년에는 4195개로 월 평균 350개로 2배 이상 폭증했다. 2019년 5월에는 한 달 동안 허가 받은 전문약이 584개에 달했다.2018년 10월부터 2020년 7월까지 매월 100개 이상의 전문약이 쏟아졌고 2020년 8월 23개월 만에 전문약 허가가 100개 미만으로 떨어졌다. 지난 2023년 1월 216개의 전문약이 허가받은 이후 2년 5개월 동안 매월 허가받은 전문약은 100개에 못 미쳤다.허가 규제 장벽도 높아지면서 시장 진입 동력이 크게 꺾였다. 2021년 7월부터 개정 약사법 시행으로 하나의 임상시험으로 허가받을 수 있는 개량신약과 제네릭 개수가 제한됐다. 이른바 '1+3' 규제로 불리는 새 규정은 하나의 임상시험으로 허가 받을 수 있는 개량신약과 제네릭 개수를 제한하는 내용이 담겼다.중소·중견제약사들을 중심으로 규제 강화 이전에 최고가 제네릭을 최대한 많이 장착한 이후 처방 실적이 발생하지 않자 급여 삭제가 속출했다는 분석이 나온다.보건복지부에 따르면 지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 식품의약품안전처 허가를 받은 이후 급여목록에도 이름을 올렸만 일정 기간 생산·판매 실적이 없어 퇴출되는 제품이 1000개 품목에 달했다는 의미다. 당시 미생산·미청구 급여삭제 의약품의 업체별 현황을 보면 중소·중견제약사의 비중이 컸다.대우제약이 가장 많은 36개 제품이 작년 11월에 급여목록에서 사라졌다. 동구바이오제약과 국제약품이 각각 33개, 31개 품목이 급여목록에서 제외됐다. 국제약품, 이연제약, 삼천당제약, 에이프로젠바이오로직스, 라이트팜텍, 보령, 안국약품 등이 20개 품목 이상 급여삭제 조치를 받았다. 작년 11월 급여 삭제 의약품이 많은 업체들은 지난 5년간 급여 등재 의약품이 많은 제약사들과 대체로 일치한다.더유제약, 팜젠사이언스, 한국유니온제약, 아이큐어, 한풍제약, 대한뉴팜, 삼아제약, 보령바이오파마, 옵투스제약, 테라젠이텍스, 제뉴원사이언스, 킴스제약, 대웅바이오, 인트론바이오, 한국신텍스제약 등이 10개 이상의 의약품이 급여목록에서 삭제됐다. 보령을 제외하고 대부분 중소·중견제약사들의 시장 철수 제품이 많았다.정부의 허가와 약가규제 변화로 제네릭 허가가 급증했고 규제 번복에 움직임에 또 다시 시장 진출이 범람하면서 시장 경쟁력이 상대적으로 떨어지는 중소제약사들의 제네릭 전략이 혼선을 반복했다는 지적이다.2025-07-30 06:20:19천승현 -

약가제도 개편 5년...급여 의약품 4500개 줄었다[데일리팜=천승현 기자] 지난 5년간 건강보험 급여 등재 의약품이 4500개 감소했다. 제네릭 약가 개편과 공동개발 규제 여파로 신규 진입 의약품이 크게 감소했다. 전문의약품 허가 건수는 5년 전보다 80% 이상 축소됐다. 제약사들이 규제 강화를 대비해 앞다퉈 제네릭 시장에 진출했고 허가와 약가제도 변화 이후 신규 시장 진입 움직임이 급감했다. 신규 시장 진입보다 철수 제품이 많아 전체 전문약 품목 수도 감소세로 돌아섰다.건강보험 급여 의약품 5년새 17% 감소...개편 약가제도 이후 감소세 지속28일 건강보험심사평가원에 따르면 지난 1일 기준 건강보험 급여목록 등재 의약품은 총 2만2027개로 집계됐다. 지난달 2만1983개보다 44개 늘었지만 작년 7월 2만3027개에서 1년 만에 1000개 줄었다. 지난 1년 동안 급여등재 의약품이 월 평균 83.3개 감소했다는 의미다. 건강보험 급여 의약품은 지난 2020년 10월 2만6527개를 기록한 이후 지속적으로 감소 추세다. 현재 급여 의약품 개수는 2020년 10월과 비교하면 4500개 감소했다. 건강보험 급여 목록 신규 등재보다 시장 철수나 퇴출이 4500개 많았다는 의미다. 지난 5년간 급여목록에 등재된 의약품이 17.0% 사라진 셈이다.지난 2018년 11월 급여등재 의약품은 2만689개를 기록했는데 2020년 10월에는 2만6527개로 1년 11개월 동안 5838개 늘었다. 이 기간에 급여 등재 의약품 규모가 28.2% 확대될 정도로 신규 진입이 시장 철수 건수를 압도했다. 하지만 2020년 이후 5년 동안 급여 등재 의약품 개수의 감소세가 이어지는 모습이다.2020년 이후 급여 의약품 축소는 개편 약가제도가 직접적인 요인으로 지목된다.2020년 7월부터 시행된 개편 약가제도는 제네릭 제품은 생물학적동등성시험 직접 수행과 등록 원료의약품 사용을 모두 충족해야만 현행 특허만료 전 오리지널 의약품 대비 53.55% 상한가를 유지하는 내용이 핵심이다.개편 약가제도에는 급여등재 시기가 늦을 수록 상한가가 낮아지는 계단형 약가제도가 담겼다. 특정 성분 시장에 20개 이상 제네릭이 등재될 경우 신규 등재 품목의 상한가는 기존 최저가의 85%까지 받을 수 있다. 제약사가 제네릭을 직접 개발하고 생동성시험을 수행하지 않으면 약가가 크게 떨어지는 구조 탓에 전 공정 제조 위탁 제네릭의 허가가 크게 감소했다.올해 전문약 허가 5년 전보다 84% 감소...공동개발 규제로 허가 급감 가속화약가제도 개편 이후 전문의약품의 허가 건수가 크게 축소됐다.올해 6월까지 전문약 허가 건수는 315개로 월 평균 52.5개로 집계됐다. 지난해 월 평균 허가 건수 48.3개보다 4.2개 많았지만 2023년 76.3개와 비교하면 2년새 23.8개 줄었다. 지난 2020년 상반기 허가받은 전문약은 총 2015개로 월 평균 335.8개다. 5년 만에 월 평균 전문약 허가 건수가 84.4% 쪼그라들었다. 지난 2021년과 2022년 월 평균 전문약 허가 건수는 각각 133.3개와 93.2개로 올해 평균 허가 건수보다 월등히 많았다. 전문약 시장에서 가장 큰 비중을 차지하는 제네릭 시장 진입 시도가 크게 감소한 것으로 분석된다.허가 규제 장벽도 높아지면서 시장 진입 동력이 크게 꺾였다. 2021년 7월부터 개정 약사법 시행으로 하나의 임상시험으로 허가받을 수 있는 개량신약과 제네릭 개수가 제한됐다. 이른바 '1+3' 규제로 불리는 새 규정은 하나의 임상시험으로 허가 받을 수 있는 개량신약과 제네릭 개수를 제한하는 내용이 담겼다.생물학적동등성성시험을 직접 시행한 제약사의 의약품과 동일한 제조소에서 동일 처방·제조법으로 모든 제조공정을 동일하게 제조하는 경우 생동성자료 사용이 3회로 제한된다. 1건의 생동성시험으로 4개의 제네릭만 허가 받을 수 있다는 의미다. 임상시험 자료 역시 직접 수행 제약사의 의약품 외 3개 품목만 임상자료 동의가 가능하다.과거에는 특정 제약사가 생동성시험을 거쳐 제네릭을 허가 받으면 수십 개 제약사가 동일한 자료로 위탁 제네릭 허가를 받는 경우가 빈번했는데, 공동개발 규제로 '제네릭 무제한 복제‘는 불가능해졌다.연도별 전문의약품 품목 수(단위: 개 자료: 식품의약품안전처) 전문약 품목 수도 매년 증가세를 나타내다 감소세로 돌아섰다. 식약처에 따르면 지난해 전문약 품목 수는 1만5893개로 2023년 1만6632개보다 739개 줄었다. 1년 동안 허가받은 전문약보다 허가가 소멸된 제품이 739개 많았다는 의미다.전문약 품목 수는 2010년 9572개를 기록한 이후 2023년까지 매년 증가했다. 시장 철수 제품보다 신규 진입 제품이 매년 많았다. 하지만 전문약 허가 감소로 지난해 전체 품목 수가 축소되는 이례적인 상황이 연출됐다.전문약 허가 건수는 2019년부터 폭발적으로 증가하다 2020년 이후 감소세를 나타내는 추세다.2018년 허가받은 전문약은 1562개로 월 평균 130개를 기록했는데 2019년에는 4195개로 월 평균 350개로 2배 이상 폭증했다. 2019년 5월에는 한 달 동안 허가 받은 전문약이 584개에 달했다.2018년 10월부터 2020년 7월까지 매월 100개 이상의 전문약이 쏟아졌고 2020년 8월 23개월 만에 전문약 허가가 100개 미만으로 떨어졌다. 지난 2023년 1월 216개의 전문약이 허가받은 이후 2년 5개월 동안 매월 허가받은 전문약은 100개에 못 미쳤다.규제 강화 예고로 2019·2020년 무분별 진출...미생산·미청구로 무더기 철수 반복2019년과 2020년 전문약 허가 급증은 정부가 원인을 제공했다는 지적이 나온다. 정부의 제네릭 규제 강화 움직임에 제네릭 허가가 폭증했다는 것이다. 2018년 불순물 초과 검출로 고혈압치료제 발사르탄 성분 의약품 175개 품목이 판매 금지됐다. 이때 복지부와 식약처는 ‘제네릭 의약품 제도개선 협의체’를 꾸려 제네릭 난립을 억제하기 위한 대책 마련에 착수했다.정부의 규제 강화 움직임을 내비치자 제약사들이 사전에 제네릭 제품을 장착하려는 움직임을 보이면서 일시적으로 제네릭 허가가 큰 폭으로 늘었다. 정부의 규제 강화 움직임에 제네릭 허가 건수가 급증했고 제도 개편 이후 종전 수준으로 회귀했다.당시 제약사들이 무분별하게 허가받은 제네릭 제품인 팔지도 못하고 시장에서 철수하는 사례가 속출했다.지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 식품의약품안전처 허가를 받은 이후 급여목록에도 이름을 올렸지만 일정 기간 생산·판매 실적이 없어 퇴출되는 제품이 1000개 품목에 달했다는 의미다. 작년 11월 급여 삭제 의약품의 허가 시가가 2019년과 2020년에 집중됐다.지난해 11월 급여 삭제 의약품 1000개 품목 중 2000년 허가 제품이 334개 품목으로 가장 많았다. 2019년 허가 제품은 187개 제품으로 뒤를 이었다. 2019년과 2020년 허가 제품이 521개로 전체 급여 삭제 제품의 절반 이상을 차지했다. 급여삭제 의약품 절반 이상은 시장 진입이 5년에도 못 미치는 신제품이라는 얘기다.미청구·미생산 급여삭제 의약품 중 2015년 허가 제품은 47개, 2016년과 2017년 허가 제품이 각각 39개로 2019년과 2020년에 비해 크게 못 미쳤다. 2018년 허가 제품의 급여 삭제는 24개 품목에 불과했는데 2019년과 2020년 허가 제품의 시장 철수 건수가 크게 치솟았다.정부 규제 강화 움직임에 제약사들이 무분별하게 제네릭 허가를 받았지만 정작 팔지도 못하고 시장에서 사라지는 제품이 속출한 셈이다. 제약사들은 정부 규제 강화 이전에 가급적 많은 제네릭을 장착하기 위한 무분별한 정책을 펼쳤고 일정 기간이 지나면서 시장 철수 제품이 속출하는 기현상이 펼쳐졌다.건강보험 등재약 5년새 17% 감소2025-07-28 06:20:31천승현

약가제도 개편 5년...급여 의약품 4500개 줄었다[데일리팜=천승현 기자] 지난 5년간 건강보험 급여 등재 의약품이 4500개 감소했다. 제네릭 약가 개편과 공동개발 규제 여파로 신규 진입 의약품이 크게 감소했다. 전문의약품 허가 건수는 5년 전보다 80% 이상 축소됐다. 제약사들이 규제 강화를 대비해 앞다퉈 제네릭 시장에 진출했고 허가와 약가제도 변화 이후 신규 시장 진입 움직임이 급감했다. 신규 시장 진입보다 철수 제품이 많아 전체 전문약 품목 수도 감소세로 돌아섰다.건강보험 급여 의약품 5년새 17% 감소...개편 약가제도 이후 감소세 지속28일 건강보험심사평가원에 따르면 지난 1일 기준 건강보험 급여목록 등재 의약품은 총 2만2027개로 집계됐다. 지난달 2만1983개보다 44개 늘었지만 작년 7월 2만3027개에서 1년 만에 1000개 줄었다. 지난 1년 동안 급여등재 의약품이 월 평균 83.3개 감소했다는 의미다. 건강보험 급여 의약품은 지난 2020년 10월 2만6527개를 기록한 이후 지속적으로 감소 추세다. 현재 급여 의약품 개수는 2020년 10월과 비교하면 4500개 감소했다. 건강보험 급여 목록 신규 등재보다 시장 철수나 퇴출이 4500개 많았다는 의미다. 지난 5년간 급여목록에 등재된 의약품이 17.0% 사라진 셈이다.지난 2018년 11월 급여등재 의약품은 2만689개를 기록했는데 2020년 10월에는 2만6527개로 1년 11개월 동안 5838개 늘었다. 이 기간에 급여 등재 의약품 규모가 28.2% 확대될 정도로 신규 진입이 시장 철수 건수를 압도했다. 하지만 2020년 이후 5년 동안 급여 등재 의약품 개수의 감소세가 이어지는 모습이다.2020년 이후 급여 의약품 축소는 개편 약가제도가 직접적인 요인으로 지목된다.2020년 7월부터 시행된 개편 약가제도는 제네릭 제품은 생물학적동등성시험 직접 수행과 등록 원료의약품 사용을 모두 충족해야만 현행 특허만료 전 오리지널 의약품 대비 53.55% 상한가를 유지하는 내용이 핵심이다.개편 약가제도에는 급여등재 시기가 늦을 수록 상한가가 낮아지는 계단형 약가제도가 담겼다. 특정 성분 시장에 20개 이상 제네릭이 등재될 경우 신규 등재 품목의 상한가는 기존 최저가의 85%까지 받을 수 있다. 제약사가 제네릭을 직접 개발하고 생동성시험을 수행하지 않으면 약가가 크게 떨어지는 구조 탓에 전 공정 제조 위탁 제네릭의 허가가 크게 감소했다.올해 전문약 허가 5년 전보다 84% 감소...공동개발 규제로 허가 급감 가속화약가제도 개편 이후 전문의약품의 허가 건수가 크게 축소됐다.올해 6월까지 전문약 허가 건수는 315개로 월 평균 52.5개로 집계됐다. 지난해 월 평균 허가 건수 48.3개보다 4.2개 많았지만 2023년 76.3개와 비교하면 2년새 23.8개 줄었다. 지난 2020년 상반기 허가받은 전문약은 총 2015개로 월 평균 335.8개다. 5년 만에 월 평균 전문약 허가 건수가 84.4% 쪼그라들었다. 지난 2021년과 2022년 월 평균 전문약 허가 건수는 각각 133.3개와 93.2개로 올해 평균 허가 건수보다 월등히 많았다. 전문약 시장에서 가장 큰 비중을 차지하는 제네릭 시장 진입 시도가 크게 감소한 것으로 분석된다.허가 규제 장벽도 높아지면서 시장 진입 동력이 크게 꺾였다. 2021년 7월부터 개정 약사법 시행으로 하나의 임상시험으로 허가받을 수 있는 개량신약과 제네릭 개수가 제한됐다. 이른바 '1+3' 규제로 불리는 새 규정은 하나의 임상시험으로 허가 받을 수 있는 개량신약과 제네릭 개수를 제한하는 내용이 담겼다.생물학적동등성성시험을 직접 시행한 제약사의 의약품과 동일한 제조소에서 동일 처방·제조법으로 모든 제조공정을 동일하게 제조하는 경우 생동성자료 사용이 3회로 제한된다. 1건의 생동성시험으로 4개의 제네릭만 허가 받을 수 있다는 의미다. 임상시험 자료 역시 직접 수행 제약사의 의약품 외 3개 품목만 임상자료 동의가 가능하다.과거에는 특정 제약사가 생동성시험을 거쳐 제네릭을 허가 받으면 수십 개 제약사가 동일한 자료로 위탁 제네릭 허가를 받는 경우가 빈번했는데, 공동개발 규제로 '제네릭 무제한 복제‘는 불가능해졌다.연도별 전문의약품 품목 수(단위: 개 자료: 식품의약품안전처) 전문약 품목 수도 매년 증가세를 나타내다 감소세로 돌아섰다. 식약처에 따르면 지난해 전문약 품목 수는 1만5893개로 2023년 1만6632개보다 739개 줄었다. 1년 동안 허가받은 전문약보다 허가가 소멸된 제품이 739개 많았다는 의미다.전문약 품목 수는 2010년 9572개를 기록한 이후 2023년까지 매년 증가했다. 시장 철수 제품보다 신규 진입 제품이 매년 많았다. 하지만 전문약 허가 감소로 지난해 전체 품목 수가 축소되는 이례적인 상황이 연출됐다.전문약 허가 건수는 2019년부터 폭발적으로 증가하다 2020년 이후 감소세를 나타내는 추세다.2018년 허가받은 전문약은 1562개로 월 평균 130개를 기록했는데 2019년에는 4195개로 월 평균 350개로 2배 이상 폭증했다. 2019년 5월에는 한 달 동안 허가 받은 전문약이 584개에 달했다.2018년 10월부터 2020년 7월까지 매월 100개 이상의 전문약이 쏟아졌고 2020년 8월 23개월 만에 전문약 허가가 100개 미만으로 떨어졌다. 지난 2023년 1월 216개의 전문약이 허가받은 이후 2년 5개월 동안 매월 허가받은 전문약은 100개에 못 미쳤다.규제 강화 예고로 2019·2020년 무분별 진출...미생산·미청구로 무더기 철수 반복2019년과 2020년 전문약 허가 급증은 정부가 원인을 제공했다는 지적이 나온다. 정부의 제네릭 규제 강화 움직임에 제네릭 허가가 폭증했다는 것이다. 2018년 불순물 초과 검출로 고혈압치료제 발사르탄 성분 의약품 175개 품목이 판매 금지됐다. 이때 복지부와 식약처는 ‘제네릭 의약품 제도개선 협의체’를 꾸려 제네릭 난립을 억제하기 위한 대책 마련에 착수했다.정부의 규제 강화 움직임을 내비치자 제약사들이 사전에 제네릭 제품을 장착하려는 움직임을 보이면서 일시적으로 제네릭 허가가 큰 폭으로 늘었다. 정부의 규제 강화 움직임에 제네릭 허가 건수가 급증했고 제도 개편 이후 종전 수준으로 회귀했다.당시 제약사들이 무분별하게 허가받은 제네릭 제품인 팔지도 못하고 시장에서 철수하는 사례가 속출했다.지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 식품의약품안전처 허가를 받은 이후 급여목록에도 이름을 올렸지만 일정 기간 생산·판매 실적이 없어 퇴출되는 제품이 1000개 품목에 달했다는 의미다. 작년 11월 급여 삭제 의약품의 허가 시가가 2019년과 2020년에 집중됐다.지난해 11월 급여 삭제 의약품 1000개 품목 중 2000년 허가 제품이 334개 품목으로 가장 많았다. 2019년 허가 제품은 187개 제품으로 뒤를 이었다. 2019년과 2020년 허가 제품이 521개로 전체 급여 삭제 제품의 절반 이상을 차지했다. 급여삭제 의약품 절반 이상은 시장 진입이 5년에도 못 미치는 신제품이라는 얘기다.미청구·미생산 급여삭제 의약품 중 2015년 허가 제품은 47개, 2016년과 2017년 허가 제품이 각각 39개로 2019년과 2020년에 비해 크게 못 미쳤다. 2018년 허가 제품의 급여 삭제는 24개 품목에 불과했는데 2019년과 2020년 허가 제품의 시장 철수 건수가 크게 치솟았다.정부 규제 강화 움직임에 제약사들이 무분별하게 제네릭 허가를 받았지만 정작 팔지도 못하고 시장에서 사라지는 제품이 속출한 셈이다. 제약사들은 정부 규제 강화 이전에 가급적 많은 제네릭을 장착하기 위한 무분별한 정책을 펼쳤고 일정 기간이 지나면서 시장 철수 제품이 속출하는 기현상이 펼쳐졌다.건강보험 등재약 5년새 17% 감소2025-07-28 06:20:31천승현 -

일반약 시장 성장했지만...품목 수 10년새 1444개↓[데일리팜=천승현 기자] 국내 일반의약품 생산 규모가 3년 연속 증가하며 점유율도 지속적으로 상승했다. 코로나19 팬데믹과 엔데믹을 거치면서 일반약 시장이 호황기를 누린 것으로 분석된다. 하지만 일반약 품목 수는 10년새 1444개 감소하며 제약사들의 신규 시장 진입 동력은 활발하지 않은 것으로 나타났다.4일 식품의약품안전처에 따르면 지난해 일반약 생산 규모는 4조2357억원으로 전년대비 9.9% 증가했다. 작년 일반약 생산액은 역대 최대 규모다.연도별 일반의약품 생산실적(왼쪽)과 품목 수(오른쪽) 추이(단위: 억원, 개, 자료: 식품의약품안전처) 일반약 생산액은 2020년 3조1779억원에서 2021년 3조692억원으로 감소했지만 2022년부터 상승세로 돌아섰다. 지난 2022년 일반약 생산실적은 3조5848억원으로 전년보다 16.8% 늘었고 2023년에는 전년대비 7.5% 증가한 3조8554억원을 기록했다. 지난해 일반약 생산규모는 2021년과 비교하면 3년 새 38.0% 증가하며 처음으로 4조원을 넘어섰다.최근 일반약 생산실적 확대는 코로나19 팬데믹과 엔데믹이 가장 큰 영향을 미친 것으로 분석된다.2021년 말부터 코로나19 확진자가 많으면 하루에 수십만명 쏟아지면서 코로나19 증상 완화 용도로 사용되는 해열진통제나 감기약 판매가 크게 늘었다. 2023년부터 코로나19 엔데믹 이후 독감이나 감기환자가 급증하면서 일반약 시장 호황이 계속된 것으로 분석된다.최근 전문의약품 생산규모도 상승세를 이어갔지만 일반약 성장세에는 못 미쳤다.지난해 전문약 생산실적은 24조2265억원으로 전년대비 5.3% 늘었다. 전문약 생산액은 2011년 11조6107억원에서 이듬해 11조4526억원으로 1.4% 감소한 이후 2013년부터 12년 연속 성장세를 나타냈다. 전문약 생산액은 2021년 19조3759억원과 비교하면 3년 새 25.0% 늘었다.완제의약품 생산액에서 일반약이 차지하는 비중도 상승세를 나타냈다. 지난해 완제의약품 생산실적에서 일반약의 점유율은 14.9%로 전년보다 0.6%포인트 상승했다.당초 완제의약품 생산액 중 일반약의 점유율은 매년 하락세를 나타냈다. 지난 2008년 20.1%에서 2021년에는 13.7%로 떨어졌다. 의약분업 이후 환자들의 병의원 방문이 증가하고, 일반약의 보험급여 제한 등 정책적 여파로 처방의약품 시장이 확대됐고 상대적으로 일반약 시장은 위축됐다. 건강기능식품 시장이 매년 급성장세를 나타내며 일반약 시장을 잠식하고 있다는 분석도 나온다.하지만 최근 일반약 시장의 호황으로 일반약 비중은 2022년 14.0%로 반등했고 지난해까지 3년 연속 상승세를 기록했다.다만 일반약 품목 수는 감소세가 이어졌다.지난해 일반약 품목 수는 4631개로 2023년 4873개에서 1년 만에 242개 줄었다. 일반약 품목 수는 2014년 6075개에서 10년 동안 1444개 감소했다.국내 일반약 시장에서 신규 진출 제품보다 철수한 제품이 훨씬 많다는 의미다. 의약품 시장은 지속적으로 품목 허가 갱신과 같은 안전관리 제도로 많은 제품이 사라진다. 의약품 품목 갱신제는 보건당국서 허가 받은 의약품은 5년 마다 효능·안전성을 재입증해야 허가가 유지되는 내용이 핵심이다. 상당수 제품은 유효기간 만료시 시장성이 떨어진다고 판단되면 갱신을 포기하고 시장에서 철수하기도 한다.최근 일반약 시장이 확대 추세를 보이고 있지만 제약사들이 전문의약품이나 건강기능식품 시장에 주력하면서 일반약 신제품 발굴에 소홀한다는 분석이 나온다.일반약 생산실적 분석2025-07-04 12:00:16천승현

일반약 시장 성장했지만...품목 수 10년새 1444개↓[데일리팜=천승현 기자] 국내 일반의약품 생산 규모가 3년 연속 증가하며 점유율도 지속적으로 상승했다. 코로나19 팬데믹과 엔데믹을 거치면서 일반약 시장이 호황기를 누린 것으로 분석된다. 하지만 일반약 품목 수는 10년새 1444개 감소하며 제약사들의 신규 시장 진입 동력은 활발하지 않은 것으로 나타났다.4일 식품의약품안전처에 따르면 지난해 일반약 생산 규모는 4조2357억원으로 전년대비 9.9% 증가했다. 작년 일반약 생산액은 역대 최대 규모다.연도별 일반의약품 생산실적(왼쪽)과 품목 수(오른쪽) 추이(단위: 억원, 개, 자료: 식품의약품안전처) 일반약 생산액은 2020년 3조1779억원에서 2021년 3조692억원으로 감소했지만 2022년부터 상승세로 돌아섰다. 지난 2022년 일반약 생산실적은 3조5848억원으로 전년보다 16.8% 늘었고 2023년에는 전년대비 7.5% 증가한 3조8554억원을 기록했다. 지난해 일반약 생산규모는 2021년과 비교하면 3년 새 38.0% 증가하며 처음으로 4조원을 넘어섰다.최근 일반약 생산실적 확대는 코로나19 팬데믹과 엔데믹이 가장 큰 영향을 미친 것으로 분석된다.2021년 말부터 코로나19 확진자가 많으면 하루에 수십만명 쏟아지면서 코로나19 증상 완화 용도로 사용되는 해열진통제나 감기약 판매가 크게 늘었다. 2023년부터 코로나19 엔데믹 이후 독감이나 감기환자가 급증하면서 일반약 시장 호황이 계속된 것으로 분석된다.최근 전문의약품 생산규모도 상승세를 이어갔지만 일반약 성장세에는 못 미쳤다.지난해 전문약 생산실적은 24조2265억원으로 전년대비 5.3% 늘었다. 전문약 생산액은 2011년 11조6107억원에서 이듬해 11조4526억원으로 1.4% 감소한 이후 2013년부터 12년 연속 성장세를 나타냈다. 전문약 생산액은 2021년 19조3759억원과 비교하면 3년 새 25.0% 늘었다.완제의약품 생산액에서 일반약이 차지하는 비중도 상승세를 나타냈다. 지난해 완제의약품 생산실적에서 일반약의 점유율은 14.9%로 전년보다 0.6%포인트 상승했다.당초 완제의약품 생산액 중 일반약의 점유율은 매년 하락세를 나타냈다. 지난 2008년 20.1%에서 2021년에는 13.7%로 떨어졌다. 의약분업 이후 환자들의 병의원 방문이 증가하고, 일반약의 보험급여 제한 등 정책적 여파로 처방의약품 시장이 확대됐고 상대적으로 일반약 시장은 위축됐다. 건강기능식품 시장이 매년 급성장세를 나타내며 일반약 시장을 잠식하고 있다는 분석도 나온다.하지만 최근 일반약 시장의 호황으로 일반약 비중은 2022년 14.0%로 반등했고 지난해까지 3년 연속 상승세를 기록했다.다만 일반약 품목 수는 감소세가 이어졌다.지난해 일반약 품목 수는 4631개로 2023년 4873개에서 1년 만에 242개 줄었다. 일반약 품목 수는 2014년 6075개에서 10년 동안 1444개 감소했다.국내 일반약 시장에서 신규 진출 제품보다 철수한 제품이 훨씬 많다는 의미다. 의약품 시장은 지속적으로 품목 허가 갱신과 같은 안전관리 제도로 많은 제품이 사라진다. 의약품 품목 갱신제는 보건당국서 허가 받은 의약품은 5년 마다 효능·안전성을 재입증해야 허가가 유지되는 내용이 핵심이다. 상당수 제품은 유효기간 만료시 시장성이 떨어진다고 판단되면 갱신을 포기하고 시장에서 철수하기도 한다.최근 일반약 시장이 확대 추세를 보이고 있지만 제약사들이 전문의약품이나 건강기능식품 시장에 주력하면서 일반약 신제품 발굴에 소홀한다는 분석이 나온다.일반약 생산실적 분석2025-07-04 12:00:16천승현 -

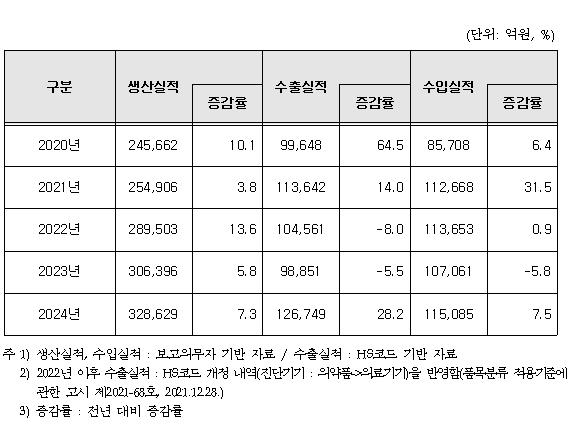

의약품 생산 32조 돌파...셀트리온·한미·종근당 '1조클럽'[데일리팜=이혜경 기자] 지난해 국내 의약품 생산실적이 전년 대비 7.3% 증가한 32조8629억원을 기록하면서 역대 최고치를 기록했다.식품의약품안전처(처장 오유경)는 27일 2024년 국내 의약품 생산실적이 전년 30조6396억원 보다 늘어나면서 1998년 최초 통계 집계 이후 역대 최고치를 보였다고 밝혔다.최근 5년간 전체 의약품 실적 현황 국내 의약품 생산실적과 수입실적을 합한 기록에 수출실적을 제외한 시장규모는 총 31조6965억원으로 전년(31조4606억원) 대비 소폭(0.7%) 증가했다.지난해 의약품 생산실적 상위 10개 업체를 보면 셀트리온이 2조5276억원을 달성하며 국내 생산실적 점유율 7.7%로 1위를 기록했다. 이어 한미약품 1조3369억원, 종근당 1조1771억원 등으로 뒤이어 생산실적 '1조클럽'을 달성했다.생산실적이 1조원 이상인 업체 수는 전년과 동일하며, 해당 업체들의 총 생산실적은 5조408억원으로 전년(3조9313억원) 대비 28.2% 증가했고, 전체 생산실적 대비 비율도 15.3%로 늘었다.의약품 생산실적 상위 품목을 보면 완제의약품은 셀트리온의 '램시마주100mg'이 3790억원으로 1위 품목을 기록했고, 이어 에이치케이이노엔의 '케이캡정50mg'이 1727억원, 대웅제약의 '나보타주' 1702억원, 엘지화학의 '유트로핀에스펜주' 1551억원을 보였다. 수입실적 분야에서는 한국화이자제약이 코로나19 백신 및 치료제의 수입 증가로 1위 자리를 되찾았으며 전년(3085억원) 대비 117.2% 증가한 6700억원을 기록했다.원료의약품 생산실적은 셀트리온의 '램시마피하주사원액', '램시마원액', '유플라이마원액'이 총 1조4699억원으로 1~3위에 이름을 올렸다.일반의약품 생산실적을 보면 종근당의 '이모튼캡슐'이 617억원으로 1위를, 동화약품의 '까스활명수큐액'과 '판콜에스내복액'이 각각 577억원, 512억원으로 2~3위를 기록했다. 대웅제약의 '우루사정100mg'은 449억원으로 4위를 보였다. 바이오의약품 생산실적은 지난해 6조3125억원으로 전년대비 26.4% 증가해 처음으로 6조원 대에 진입했다. 이는 유전자재조합의약품, 백신, 독소·항독소 등 모든 제제에서 고른 성장세를 보여 나타난 결과로 분석된다.제제별 생산비율은 유전자재조합의약품(58.1%)이 가장 높았으며, 백신(13.3%), 독소·항독소(10.7%), 혈장분획제제(8.7%), 혈액제제(7.9%), 세포치료제(1.3%)가 그 뒤를 이었다.가장 큰 비율을 차지하는 유전자재조합의약품의 생산실적은 전년 대비 42.7% 급증했으며, 이는 북미, 중남미, 유럽 등 주요 글로벌 시장에서의 점유율 확대와 수출 물량 증가에 기인한 것으로 판단된다.생산실적 순위 역시 셀트리온이 2조5266억원으로 1위를 기록했다. 이어 녹십자, 엘지화학, 이수앱지스, 대웅제약이 뒤를 이었다. 바이오의약품 생산실적 상위 품목은 셀트리온의 '램시마피하주사원액', '램시마원액', '유플라이마원액', '램시마주100mg' 등이 1~4위를 보였고, 이수앱지스의 '애브서틴원액', 대웅제약의 '나보타주', 엘지화학의 '유트로핀에스펜주', 셀트리온의 '셀트리온램시마펜주120mg' 및 '트룩시마주', 동아에스티의 '그로트로핀투주사액카트리지' 등이 10위 안에 이름을 올렸다.수입실적 상위 폼목은 한국엠에스디의 '키트루다주', 한국화이자제약의 '코미나티제이엔원주', 암젠코리아의 '프롤리아프리필드시린지' 등이 1~3위를 기록했다.2024년 국내 의약품등 시장의 주요 특징은 ▲의약품 생산실적 역대 최고, 원료의약품 성장세 강화 ▲의약품 무역수지 3년 만에 흑자 전환 ▲1조원 이상 생산실적을 기록한 업체 강세, 수입실적 1위 업체 변동 ▲유전자재조합의약품 중심으로 바이오의약품 생산·수출실적 증가 ▲ 방역용품 제외한 시장규모 소폭 증가, 내용고형제 등 제조·품질관리기준(GMP)이 의무화된 업종 중심의 성장, 수출 대폭 증가 등을 꼽을 수 있다.지난해 의약품 생산은 국내총생산(GDP) 대비 1.29%, 전체 제조업 분야 GDP 대비 4.80% 수준을 기록했다. 최근 5년간 연평균 성장률은 7.5%로 같은 기간 국내총생산(GDP) 성장률(5.5%) 보다 높게 나타났다. 국내 완제·원료의약품 생산실적의 비율은 완제의약품 86.6%, 원료의약품 13.4%이며, 2024년에는 원료의약품 성장세가 두드러져 전년(3조7689억원) 대비 16.8% 증가한 4조4007억원을 기록했다.국내 완제의약품 중 전문·일반의약품 생산실적의 비율은 전문의약품 85.1%, 일반의약품 14.9%이며, 2024년에는 일반의약품 성장세가 두드러져 전년(3조 8,554억원) 대비 9.9% 증가한 4조 2,357억원을 보였다.의약품 수출실적은 전년(9조8851억원) 대비 28.2% 증가한 12조6749억원으로 최근 5년간 최고치를 기록하했으며, 수입실적은 전년(10조7061억원) 대비 7.5% 증가한 11조5085억원이었다.무역수지는 1조 1,664억원 흑자를 기록해 3년만에 적자에서 흑자로 전환됐다.2025-06-27 09:48:19이혜경

의약품 생산 32조 돌파...셀트리온·한미·종근당 '1조클럽'[데일리팜=이혜경 기자] 지난해 국내 의약품 생산실적이 전년 대비 7.3% 증가한 32조8629억원을 기록하면서 역대 최고치를 기록했다.식품의약품안전처(처장 오유경)는 27일 2024년 국내 의약품 생산실적이 전년 30조6396억원 보다 늘어나면서 1998년 최초 통계 집계 이후 역대 최고치를 보였다고 밝혔다.최근 5년간 전체 의약품 실적 현황 국내 의약품 생산실적과 수입실적을 합한 기록에 수출실적을 제외한 시장규모는 총 31조6965억원으로 전년(31조4606억원) 대비 소폭(0.7%) 증가했다.지난해 의약품 생산실적 상위 10개 업체를 보면 셀트리온이 2조5276억원을 달성하며 국내 생산실적 점유율 7.7%로 1위를 기록했다. 이어 한미약품 1조3369억원, 종근당 1조1771억원 등으로 뒤이어 생산실적 '1조클럽'을 달성했다.생산실적이 1조원 이상인 업체 수는 전년과 동일하며, 해당 업체들의 총 생산실적은 5조408억원으로 전년(3조9313억원) 대비 28.2% 증가했고, 전체 생산실적 대비 비율도 15.3%로 늘었다.의약품 생산실적 상위 품목을 보면 완제의약품은 셀트리온의 '램시마주100mg'이 3790억원으로 1위 품목을 기록했고, 이어 에이치케이이노엔의 '케이캡정50mg'이 1727억원, 대웅제약의 '나보타주' 1702억원, 엘지화학의 '유트로핀에스펜주' 1551억원을 보였다. 수입실적 분야에서는 한국화이자제약이 코로나19 백신 및 치료제의 수입 증가로 1위 자리를 되찾았으며 전년(3085억원) 대비 117.2% 증가한 6700억원을 기록했다.원료의약품 생산실적은 셀트리온의 '램시마피하주사원액', '램시마원액', '유플라이마원액'이 총 1조4699억원으로 1~3위에 이름을 올렸다.일반의약품 생산실적을 보면 종근당의 '이모튼캡슐'이 617억원으로 1위를, 동화약품의 '까스활명수큐액'과 '판콜에스내복액'이 각각 577억원, 512억원으로 2~3위를 기록했다. 대웅제약의 '우루사정100mg'은 449억원으로 4위를 보였다. 바이오의약품 생산실적은 지난해 6조3125억원으로 전년대비 26.4% 증가해 처음으로 6조원 대에 진입했다. 이는 유전자재조합의약품, 백신, 독소·항독소 등 모든 제제에서 고른 성장세를 보여 나타난 결과로 분석된다.제제별 생산비율은 유전자재조합의약품(58.1%)이 가장 높았으며, 백신(13.3%), 독소·항독소(10.7%), 혈장분획제제(8.7%), 혈액제제(7.9%), 세포치료제(1.3%)가 그 뒤를 이었다.가장 큰 비율을 차지하는 유전자재조합의약품의 생산실적은 전년 대비 42.7% 급증했으며, 이는 북미, 중남미, 유럽 등 주요 글로벌 시장에서의 점유율 확대와 수출 물량 증가에 기인한 것으로 판단된다.생산실적 순위 역시 셀트리온이 2조5266억원으로 1위를 기록했다. 이어 녹십자, 엘지화학, 이수앱지스, 대웅제약이 뒤를 이었다. 바이오의약품 생산실적 상위 품목은 셀트리온의 '램시마피하주사원액', '램시마원액', '유플라이마원액', '램시마주100mg' 등이 1~4위를 보였고, 이수앱지스의 '애브서틴원액', 대웅제약의 '나보타주', 엘지화학의 '유트로핀에스펜주', 셀트리온의 '셀트리온램시마펜주120mg' 및 '트룩시마주', 동아에스티의 '그로트로핀투주사액카트리지' 등이 10위 안에 이름을 올렸다.수입실적 상위 폼목은 한국엠에스디의 '키트루다주', 한국화이자제약의 '코미나티제이엔원주', 암젠코리아의 '프롤리아프리필드시린지' 등이 1~3위를 기록했다.2024년 국내 의약품등 시장의 주요 특징은 ▲의약품 생산실적 역대 최고, 원료의약품 성장세 강화 ▲의약품 무역수지 3년 만에 흑자 전환 ▲1조원 이상 생산실적을 기록한 업체 강세, 수입실적 1위 업체 변동 ▲유전자재조합의약품 중심으로 바이오의약품 생산·수출실적 증가 ▲ 방역용품 제외한 시장규모 소폭 증가, 내용고형제 등 제조·품질관리기준(GMP)이 의무화된 업종 중심의 성장, 수출 대폭 증가 등을 꼽을 수 있다.지난해 의약품 생산은 국내총생산(GDP) 대비 1.29%, 전체 제조업 분야 GDP 대비 4.80% 수준을 기록했다. 최근 5년간 연평균 성장률은 7.5%로 같은 기간 국내총생산(GDP) 성장률(5.5%) 보다 높게 나타났다. 국내 완제·원료의약품 생산실적의 비율은 완제의약품 86.6%, 원료의약품 13.4%이며, 2024년에는 원료의약품 성장세가 두드러져 전년(3조7689억원) 대비 16.8% 증가한 4조4007억원을 기록했다.국내 완제의약품 중 전문·일반의약품 생산실적의 비율은 전문의약품 85.1%, 일반의약품 14.9%이며, 2024년에는 일반의약품 성장세가 두드러져 전년(3조 8,554억원) 대비 9.9% 증가한 4조 2,357억원을 보였다.의약품 수출실적은 전년(9조8851억원) 대비 28.2% 증가한 12조6749억원으로 최근 5년간 최고치를 기록하했으며, 수입실적은 전년(10조7061억원) 대비 7.5% 증가한 11조5085억원이었다.무역수지는 1조 1,664억원 흑자를 기록해 3년만에 적자에서 흑자로 전환됐다.2025-06-27 09:48:19이혜경 -

쎌바이오텍 듀오락, 12년 연속 세계 수출 1위[데일리팜=노병철 기자] 쎌바이오텍은 유산균 브랜드 ‘듀오락(DUOLAC)’이 12년 연속 국내 프로바이오틱스 수출 1위를 달성했다고 12일 밝혔다. 듀오락은 2013년부터 한 해도 빠짐없이 수출 1위를 유지하며, K-유산균의 세계화를 이끄는 중심축으로 자리매김하고 있다.식품의약품안전처가 발표한 2024년 식품 등의 생산실적 통계에 따르면, 지난해 국내 프로바이오틱스 수출액은 총 584억원이다. 이 중 쎌바이오텍은 약 259억원을 기록해 전체의 44% 이상을 차지하며 압도적인 1위를 기록했다.특히 이번 성과는 국내 건강기능식품 산업 전반이 무역적자에 직면한 가운데 거둔 ‘역주행’이기에 더욱 의미가 깊다. 같은 통계에 따르면, 2024년 건강기능식품 수입액은 1조 4,417억원, 수출액은 3,802억원으로, 무역수지 적자는 1조 615억원에 달했다. 이러한 상황 속에서 듀오락은 12년 연속 수출 1위를 지키며 K-유산균의 글로벌 경쟁력을 실적으로 입증했다.쎌바이오텍이 미국 ‘IFF 다니스코’, 덴마크 ‘크리스찬한센’ 등 세계 유산균 시장을 선도하는 글로벌 기업들과 어깨를 나란히 하며 K-유산균의 저력을 보여줄 수 있었던 배경에는, 선제적으로 구축한 글로벌 수출 네트워크가 있다.창립 초기부터 과감한 해외 진출 전략을 펼친 쎌바이오텍은 유럽 시장 공략을 위해 덴마크에 현지 법인을 설립했으며, 현재는 아시아와 유럽을 포함한 전 세계 55개국에 제품을 수출하고 있다. 특히 덴마크에서는 시장 점유율 2위를, 싱가포르와 인도네시아에서는 각각 1위를 기록하는 등 글로벌 시장에서 탄탄한 입지를 확보했다. 최근에는 인도네시아 누적 수출액이 3,000만 달러를 돌파하기도 했다.기술력 또한 쎌바이오텍의 핵심 경쟁력이다. 30년에 걸쳐 축적한 독자적인 기술력과 100% 한국형 CBT 유산균 개발 노하우를 바탕으로, ▲미국 FDA GRAS 최다 등재 ▲균주 유전체 분석 ▲항생제 내성 검사 ▲독성 유전자 검사 등 국제 기준의 까다로운 안전성 평가를 국내에서 의무가 아님에도 선제적으로 수행해 왔다.여기에 세계 특허 기술인 ‘듀얼 코팅(Dual Coating)’을 적용해, 향신료가 강한 한국 식습관 환경에서도 유산균이 장까지 안정적으로 도달할 수 있도록 했다. 실제 인체적용시험 결과, 듀오락에 사용되는 CBT 유산균은 비코팅 유산균 대비 장내 생존율이 최대 221배 높은 것으로 확인됐다. 이 같은 기술력을 중심으로, 쎌바이오텍은 124편의 논문과 107건의 특허 등 총 231건의 R&D 실적을 보유하고 있다.또한 쎌바이오텍은 CBT 유산균을 기반으로 한 대장암 혁신 신약 ‘PP-P8’의 임상시험을 진행하는 등 세계 최고 수준의 유산균 개발 기술력과 제조 노하우를 보유하고 있다. 이러한 기술력을 바탕으로 듀오락은 생애주기별 맞춤형 균주 설계를 제안하며 신생아부터 중장년층에 이르기까지 한국인을 넘어 전 세계인의 건강을 위한 유산균 솔루션을 제안하고 있다.쎌바이오텍 관계자는 “단순한 수출 실적을 넘어 인류 건강과 복지에 기여하고자 하는 철학을 바탕으로, 한국형 유산균의 가능성을 지속적으로 탐색하고 알린 결과 12년 연속 수출 1위라는 뜻 깊은 성과를 거둘 수 있었다”며, “앞으로도 한국형 CBT 유산균의 우수성을 세계에 널리 알리고, 글로벌 시장 확대를 위한 투자와 노력을 지속해 나가겠다”고 전했다.2025-06-12 08:09:56노병철

쎌바이오텍 듀오락, 12년 연속 세계 수출 1위[데일리팜=노병철 기자] 쎌바이오텍은 유산균 브랜드 ‘듀오락(DUOLAC)’이 12년 연속 국내 프로바이오틱스 수출 1위를 달성했다고 12일 밝혔다. 듀오락은 2013년부터 한 해도 빠짐없이 수출 1위를 유지하며, K-유산균의 세계화를 이끄는 중심축으로 자리매김하고 있다.식품의약품안전처가 발표한 2024년 식품 등의 생산실적 통계에 따르면, 지난해 국내 프로바이오틱스 수출액은 총 584억원이다. 이 중 쎌바이오텍은 약 259억원을 기록해 전체의 44% 이상을 차지하며 압도적인 1위를 기록했다.특히 이번 성과는 국내 건강기능식품 산업 전반이 무역적자에 직면한 가운데 거둔 ‘역주행’이기에 더욱 의미가 깊다. 같은 통계에 따르면, 2024년 건강기능식품 수입액은 1조 4,417억원, 수출액은 3,802억원으로, 무역수지 적자는 1조 615억원에 달했다. 이러한 상황 속에서 듀오락은 12년 연속 수출 1위를 지키며 K-유산균의 글로벌 경쟁력을 실적으로 입증했다.쎌바이오텍이 미국 ‘IFF 다니스코’, 덴마크 ‘크리스찬한센’ 등 세계 유산균 시장을 선도하는 글로벌 기업들과 어깨를 나란히 하며 K-유산균의 저력을 보여줄 수 있었던 배경에는, 선제적으로 구축한 글로벌 수출 네트워크가 있다.창립 초기부터 과감한 해외 진출 전략을 펼친 쎌바이오텍은 유럽 시장 공략을 위해 덴마크에 현지 법인을 설립했으며, 현재는 아시아와 유럽을 포함한 전 세계 55개국에 제품을 수출하고 있다. 특히 덴마크에서는 시장 점유율 2위를, 싱가포르와 인도네시아에서는 각각 1위를 기록하는 등 글로벌 시장에서 탄탄한 입지를 확보했다. 최근에는 인도네시아 누적 수출액이 3,000만 달러를 돌파하기도 했다.기술력 또한 쎌바이오텍의 핵심 경쟁력이다. 30년에 걸쳐 축적한 독자적인 기술력과 100% 한국형 CBT 유산균 개발 노하우를 바탕으로, ▲미국 FDA GRAS 최다 등재 ▲균주 유전체 분석 ▲항생제 내성 검사 ▲독성 유전자 검사 등 국제 기준의 까다로운 안전성 평가를 국내에서 의무가 아님에도 선제적으로 수행해 왔다.여기에 세계 특허 기술인 ‘듀얼 코팅(Dual Coating)’을 적용해, 향신료가 강한 한국 식습관 환경에서도 유산균이 장까지 안정적으로 도달할 수 있도록 했다. 실제 인체적용시험 결과, 듀오락에 사용되는 CBT 유산균은 비코팅 유산균 대비 장내 생존율이 최대 221배 높은 것으로 확인됐다. 이 같은 기술력을 중심으로, 쎌바이오텍은 124편의 논문과 107건의 특허 등 총 231건의 R&D 실적을 보유하고 있다.또한 쎌바이오텍은 CBT 유산균을 기반으로 한 대장암 혁신 신약 ‘PP-P8’의 임상시험을 진행하는 등 세계 최고 수준의 유산균 개발 기술력과 제조 노하우를 보유하고 있다. 이러한 기술력을 바탕으로 듀오락은 생애주기별 맞춤형 균주 설계를 제안하며 신생아부터 중장년층에 이르기까지 한국인을 넘어 전 세계인의 건강을 위한 유산균 솔루션을 제안하고 있다.쎌바이오텍 관계자는 “단순한 수출 실적을 넘어 인류 건강과 복지에 기여하고자 하는 철학을 바탕으로, 한국형 유산균의 가능성을 지속적으로 탐색하고 알린 결과 12년 연속 수출 1위라는 뜻 깊은 성과를 거둘 수 있었다”며, “앞으로도 한국형 CBT 유산균의 우수성을 세계에 널리 알리고, 글로벌 시장 확대를 위한 투자와 노력을 지속해 나가겠다”고 전했다.2025-06-12 08:09:56노병철 -

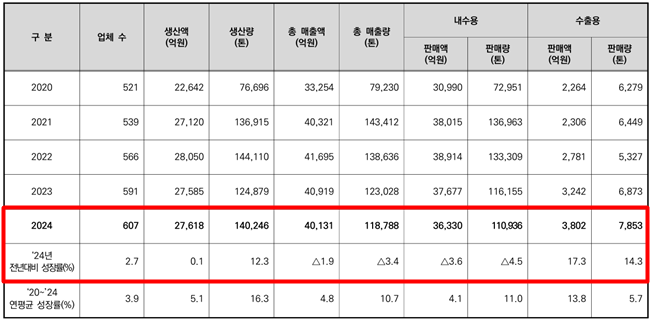

성장 멈춘 건기식 시장...매출은 줄었는데 제조사만 늘어[데일리팜=정흥준 기자] 작년 국내 건강기능식품 시장은 매출이 줄어들며 침체기를 겪고 있지만, 제조업체 숫자는 늘어난 것으로 나타났다.영세한 업체들은 매출을 올리지 못하며 양극화가 뚜렷하게 나타났다. 또 개별인정형 상위 품목들의 성장률이 급변하면서 트렌드가 바뀌고 있었다.식약처와 식품안전정보원이 발표한 ‘2024년 식품 등의 생산실적’에 따르면, 건강기능식품 총 매출액은 4조131억원으로 전년 대비 1.9% 감소했다. 매출량은 11만8788톤으로 전년 대비 3.4% 감소했다.내수용은 감소, 수출용은 전년 대비 증가하는 추세를 보였다. 내수는 감소하고, 수출은 증가하는 추세를 보였다. 수출용은 판매액이 3802억으로 17.3% 증가했다.반면, 내수용만 보면 판매액은 3.6% 감소하고, 판매량은 4.5% 감소하며 2023년부터 시작된 침체기를 회복하지 못하고 있었다.위축되는 시장 규모에도 제조업체는 늘어났다. 작년 건기식 제조업체는 607개소로 전년 대비 2.7% 증가했다. 지난 2016년부터 연 평균 2.8%씩 늘어나고 있다.매출액 감소와는 달리 제조업체는 전년 대비 2.7% 증가했다. 20인 이하 소규모 업체가 350곳으로 전체 57.7%를 차지했지만, 전체 매출액에서 차지하는 비중은 5.6%에 불과했다. 또 10억 미만 소규모 업체가 405곳으로 전체 66.7%였지만 매출액 비중은 1.7%로 집계됐다.즉, 규모가 작은 업체들이 꾸준히 늘어났지만 저조한 매출을 보이고 있으며, 소수의 대형 업체들이 매출액 대부분을 차지하고 있다는 뜻이다.작년 신고된 건기식 품목은 4만1896개였고, 이 중 1만4112개 품목이 판매됐다. 매출액 100억 이상의 품목은 53개였는데, 전체 매출액의 34.2%를 차지했다.개별인정형 건기식 중 업체들로부터 사랑받는 성분은 ‘루테인지아잔틴복합추출물’ 제품이었다. 작년 174개 제품으로 개별인정형 중 가장 많았고 매출액도 872억원으로 전체 12.6%를 기록했다.루테인지아잔틴복합추출물이 사랑을 받았고, 헛개나무과병추출분말은 79%가 급감했다. 주목할 점은 개별인정형 품목 중 헛개나무과병추출분말이 매출 715억원에서 149억원으로 79% 감소했으며, 황기추출물 등 복합물이 518억에서 344억으로 33.6% 줄어들며 상위 품목이 급변하고 있다는 것이다.개별인정형 기능성별로는 체지방 감소, 면역 기능 개선 눈 건강, 장 건강, 피부 건강 순으로 이들 5개 기능성 품목이 전체 매출의 61.1%를 차지했다.2025-06-05 11:46:08정흥준

성장 멈춘 건기식 시장...매출은 줄었는데 제조사만 늘어[데일리팜=정흥준 기자] 작년 국내 건강기능식품 시장은 매출이 줄어들며 침체기를 겪고 있지만, 제조업체 숫자는 늘어난 것으로 나타났다.영세한 업체들은 매출을 올리지 못하며 양극화가 뚜렷하게 나타났다. 또 개별인정형 상위 품목들의 성장률이 급변하면서 트렌드가 바뀌고 있었다.식약처와 식품안전정보원이 발표한 ‘2024년 식품 등의 생산실적’에 따르면, 건강기능식품 총 매출액은 4조131억원으로 전년 대비 1.9% 감소했다. 매출량은 11만8788톤으로 전년 대비 3.4% 감소했다.내수용은 감소, 수출용은 전년 대비 증가하는 추세를 보였다. 내수는 감소하고, 수출은 증가하는 추세를 보였다. 수출용은 판매액이 3802억으로 17.3% 증가했다.반면, 내수용만 보면 판매액은 3.6% 감소하고, 판매량은 4.5% 감소하며 2023년부터 시작된 침체기를 회복하지 못하고 있었다.위축되는 시장 규모에도 제조업체는 늘어났다. 작년 건기식 제조업체는 607개소로 전년 대비 2.7% 증가했다. 지난 2016년부터 연 평균 2.8%씩 늘어나고 있다.매출액 감소와는 달리 제조업체는 전년 대비 2.7% 증가했다. 20인 이하 소규모 업체가 350곳으로 전체 57.7%를 차지했지만, 전체 매출액에서 차지하는 비중은 5.6%에 불과했다. 또 10억 미만 소규모 업체가 405곳으로 전체 66.7%였지만 매출액 비중은 1.7%로 집계됐다.즉, 규모가 작은 업체들이 꾸준히 늘어났지만 저조한 매출을 보이고 있으며, 소수의 대형 업체들이 매출액 대부분을 차지하고 있다는 뜻이다.작년 신고된 건기식 품목은 4만1896개였고, 이 중 1만4112개 품목이 판매됐다. 매출액 100억 이상의 품목은 53개였는데, 전체 매출액의 34.2%를 차지했다.개별인정형 건기식 중 업체들로부터 사랑받는 성분은 ‘루테인지아잔틴복합추출물’ 제품이었다. 작년 174개 제품으로 개별인정형 중 가장 많았고 매출액도 872억원으로 전체 12.6%를 기록했다.루테인지아잔틴복합추출물이 사랑을 받았고, 헛개나무과병추출분말은 79%가 급감했다. 주목할 점은 개별인정형 품목 중 헛개나무과병추출분말이 매출 715억원에서 149억원으로 79% 감소했으며, 황기추출물 등 복합물이 518억에서 344억으로 33.6% 줄어들며 상위 품목이 급변하고 있다는 것이다.개별인정형 기능성별로는 체지방 감소, 면역 기능 개선 눈 건강, 장 건강, 피부 건강 순으로 이들 5개 기능성 품목이 전체 매출의 61.1%를 차지했다.2025-06-05 11:46:08정흥준 -

한국팜비오, 저용량 '라모세트론' 허가...대웅과 2파전[데일리팜=이혜경 기자] 한국팜비오가 설사형 과민성 대장증후군 치료제 '라모세트론염산염' 성분의 저용량 정제를 허가 받으면서, 대웅제약과 2파전 경쟁에 나선다.식품의약품안전처는 28일 '이리스탑정2.5㎍(라모세트론염산염)' 품목을 승인했다.이리스탑은 남성과 여성의 설사형 과민성 대장증후군에 쓰인다. 남성과 여성은 용량이 다른데, 성인 남성은 1일 1회 5㎍, 여성은 1일 1회 2.5㎍을 경구투여한다.현재 라모세트론염산염 2.5㎍과 5㎍ 등 2개 용량을 모두 허가 받은 곳은 대웅제약 뿐이다.대웅제약은 지난해 2월 국내 공급을 중단하고, 같은해 6월 품목허가를 취하한 한국아스텔라스제약의 설사형 과민성 대장증후군 치료제 '이리보정(라모세트론염산염)'을 대신해 '이리콜정'을 허가 받았다.당시 한국팜비오 또한 이리보정 제네릭 개발을 위한 생동성 시험을 진행하고 있었다.이번에 이리스탑정을 허가 받으면서, 라모세트론염산염 과민성 대장증후군 치료제 시장에서 대웅제약과 경쟁을 펼치게 됐다.국내에 라모세트론염산염 성분 제제로 허가 받은 품목은 27개 품목에 달하지만, 이리콜과 이리스탑을 제외하고 나머지 품목은 모두 항암제 투여에 의한 소화기증상(구역, 구토)의 예방에 대한 적응증만 갖고 있다.항구토제는 주사액과 정제, 필름정, 구강붕해정, 프리필드주 등 제형이 다양하다. 초창기 앰플 제형의 주사액에서 최근에는 앰플, 바이알 제형 대비 별도로 주사기 충전이 필요하지 않고 바로 투약이 가능한 프리필드 제형까지 꾸준히 허가가 늘어나고 있다.라모세트론은 아이큐비아 기준 지난 2023년 703억원의 원외처방액을 기록하면서 항구토제 시장 내에서 77%의 점유율을 보이고 있다.한편 식약처 생산실적 자료에 따르면 이리보정5& 181;g과 이리보정2.5& 181;g의 2023년 수입실적은 각각 65만666달러, 21만1020달러 등으로 나타났다.의약품 조사기관 유비스트에 따르면 이리보의 지난해 원외처방금액은 11억3781만원으로 집계됐다.2025-04-28 17:28:23이혜경

한국팜비오, 저용량 '라모세트론' 허가...대웅과 2파전[데일리팜=이혜경 기자] 한국팜비오가 설사형 과민성 대장증후군 치료제 '라모세트론염산염' 성분의 저용량 정제를 허가 받으면서, 대웅제약과 2파전 경쟁에 나선다.식품의약품안전처는 28일 '이리스탑정2.5㎍(라모세트론염산염)' 품목을 승인했다.이리스탑은 남성과 여성의 설사형 과민성 대장증후군에 쓰인다. 남성과 여성은 용량이 다른데, 성인 남성은 1일 1회 5㎍, 여성은 1일 1회 2.5㎍을 경구투여한다.현재 라모세트론염산염 2.5㎍과 5㎍ 등 2개 용량을 모두 허가 받은 곳은 대웅제약 뿐이다.대웅제약은 지난해 2월 국내 공급을 중단하고, 같은해 6월 품목허가를 취하한 한국아스텔라스제약의 설사형 과민성 대장증후군 치료제 '이리보정(라모세트론염산염)'을 대신해 '이리콜정'을 허가 받았다.당시 한국팜비오 또한 이리보정 제네릭 개발을 위한 생동성 시험을 진행하고 있었다.이번에 이리스탑정을 허가 받으면서, 라모세트론염산염 과민성 대장증후군 치료제 시장에서 대웅제약과 경쟁을 펼치게 됐다.국내에 라모세트론염산염 성분 제제로 허가 받은 품목은 27개 품목에 달하지만, 이리콜과 이리스탑을 제외하고 나머지 품목은 모두 항암제 투여에 의한 소화기증상(구역, 구토)의 예방에 대한 적응증만 갖고 있다.항구토제는 주사액과 정제, 필름정, 구강붕해정, 프리필드주 등 제형이 다양하다. 초창기 앰플 제형의 주사액에서 최근에는 앰플, 바이알 제형 대비 별도로 주사기 충전이 필요하지 않고 바로 투약이 가능한 프리필드 제형까지 꾸준히 허가가 늘어나고 있다.라모세트론은 아이큐비아 기준 지난 2023년 703억원의 원외처방액을 기록하면서 항구토제 시장 내에서 77%의 점유율을 보이고 있다.한편 식약처 생산실적 자료에 따르면 이리보정5& 181;g과 이리보정2.5& 181;g의 2023년 수입실적은 각각 65만666달러, 21만1020달러 등으로 나타났다.의약품 조사기관 유비스트에 따르면 이리보의 지난해 원외처방금액은 11억3781만원으로 집계됐다.2025-04-28 17:28:23이혜경 -

![[데스크 시선] 규제 혼선이 할퀸 제네릭 생태계](https://pds.dailypharm.com/news_image/202502/320787_1.jpg) [데스크 시선] 규제 혼선이 할퀸 제네릭 생태계[데일리팜=천승현 기자] 지난 몇 년간 국내제약사들의 제네릭 시장 진출 전략은 큰 변화를 겪었다. 정부 규제 변화에 무차별 진출에 무더기 철수를 반복하는 우왕좌왕하는 현상이 연출됐다.식품의약품안전처에 따르면 지난해 허가받은 전문의약품은 589건으로 전년대비 35.6% 줄었다. 지난 2019년 4195건과 비교하면 4년 만에 86.0% 쪼그라들었다. 전문약 허가건수는 지난 2017년과 2018년 각각 1618개, 1562개를 기록했는데 2019년에는 4195개로 2배 이상 급증했다. 2020년에는 2616개로 2년 전보다 67.5% 늘었다. 2021년과 2022년에는 각각 1600개, 1118개로 줄었고. 2023년과 지난해에는 1000개에도 못 미쳤다.표면적으로는 제약사들의 전문약 사업 진출 동력이 크게 꺾인 것처럼 비춰지지만 실상은 정부 규제 혼선이 초래한 기현상이다.2018년 불순물 초과 검출로 고혈압치료제 발사르탄 성분 의약품 175개 품목이 판매 금지되자 보건당국은 제네릭 난립을 억제하기 위한 대책 마련에 착수했다.2020년 7월부터 시행된 개편 약가제도가 정부의 제네릭 난립 억제를 위한 대표적인 정책이다. 개편 약가제도는 제네릭 제품은 생동성시험 직접 수행과 등록 원료의약품 사용을 모두 충족해야만 현행 특허만료 전 오리지널 의약품 대비 53.55% 상한가를 유지하는 내용이 핵심이다. 개편 약가제도에는 급여등재 시기가 늦을 수록 상한가가 낮아지는 계단형 약가제도가 담겼다.제약사들은 정부의 제네릭 규제 강화 이전에 최대한 많은 제네릭을 장착하려는 움직임을 보였다. 당시 제약사들이 새 약가제도 시행 이전에 이미 허가 받을 수 있는 제네릭은 대부분 확보했다는 관측도 나온다.제약사들이 무차별적으로 장착한 제네릭 제품들이 팔리지도 못하고 시장에서 사라지는 현상이 속출했다. 지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 급여 삭제 의약품 1000개 품목 중 2000년과 2019년 허가 제품이 각각 334개, 187개 품목으로 가장 많았다. 급여삭제 의약품 절반 이상은 시장 진입이 5년에도 못 미치는 신제품이라는 얘기다.지난 2023년 5월 1일 의약품 322개 품목이 건강보험 급여목록에서 삭제됐는데 당시에도 2019년과 2020년 허가 제품이 총 221개로 68.6%를 차지했다. 정부 규제 강화 움직임에 제약사들이 무분별하게 제네릭 허가를 받으며 시장 난립이 가속화했고 정작 팔지도 못하고 시장에서 사라지며 허가 비용만 날리는 현상이 확산했다.지난 2021년부터 시장에서 사라지는 전문약이 신규 진입 건수를 앞질렀다. 지난 2015년부터 2020년까지 매년 전문약 신규 허가가 시장 철수 제품을 압도했다. 지난 2015년 신규 허가 전문약은 2406개로 취소·취하 제품 977개보다 2배 이상 많았고 2016년에는 신규 허가 제품이 시장 철수 제품보다 3배 이상 많았다. 2019년에는 허가 취소·취하 제품이 1283개로 신규 허가 30.6%에 그쳤고 2020년 신규 허가 제품은 시장 철수 제품보다 691개 많았다.지난 2021년 허가 취소·취하 전문약이 1687개로 신규 허가 1600개를 넘어섰고 격차는 점차적으로 확대됐다. 지난해에는 시장 철수 의약품이 2432개로 허가 제품 589개의 4배 이상 압도했다. 정부의 대책 없는 규제 강화 움직임에 제약사들이 무분별하게 제네릭을 장착했고 일정 기간 이후 무더기로 사라지면서 적잖은 사회장 비용 낭비가 초래됐다는 비판이 나오는 배경이다.정부의 규제 번복도 제약사들의 제네릭 난립과 전략 혼선을 부추겼다는 지적이다.복지부는 지난 2012년 약가제도 개편을 통해 계단형 약가제도를 폐지했다. 이후 시장에 늦게 진입해도 높은 가격을 받을 수 있다는 이유로 제약사들은 특허가 만료된 지 오래 지난 시장도 적극적으로 제네릭을 발매할 수 있게 됐다. 그러나 제네릭 난립 문제가 고착화하면서 8년 만에 계단형 약가제도가 부활했다.위탁 제네릭의 허가용 의무생산 규정도 숱하게 번복됐다. 식약처는 지난 2014년 ‘GMP 적합판정서’ 제도를 도입하면서 위탁 제네릭의 허가용 생산과 GMP 평가자료 제출 규정을 면제했다. 지난 2022년 10월부터 품질·안전관리 강화를 이유로 위탁제네릭의 GMP 평가자료 제출 규정이 부활했다. 지난해 10월에는 전 제조 공정 위탁 의약품의 GMP 평가자료가 규제 완화라는 명분으로 다시 면제됐다.정부의 규제 변화를 대비해 제약사들의 이익 극대화를 위한 움직임에 시장이 더욱 교란됐다. 기업 활동에 따른 손실은 스스로 감수하는 것이 마땅하다. 하지만 규제 변화에 따른 시장 영향을 예측하지 못한 정부도 책임에서 자유로울 수 없다. 단지 제네릭 난립을 억제하겠다는 이유만으로 시장의 흐름을 이해하지 못하는 정책을 펼치면서 불필요한 사회적 비용 낭비가 초래됐다.정부 정책이 늘 시장에서 바람직한 결과를 가져올 수는 없다. 과연 지난 몇 년간 펼쳐진 제네릭 관련 정책에 대해 돌아보려는 노력이라도 했는지 묻고 싶다. 규제 변화가 가져온 긍정적인 현상을 찾아보려는 노력도 했을리 만무하다.정부는 또 다시 제네릭 약가를 깎기 위한 새로운 제도를 검토 중이라고 한다. 정부는 국내 약가를 해외 주요 8개국(미국·일본·독일·영국·프랑스·스위스·이탈리아·캐나다)의 약가와 비교해 인하하는 방안을 추진 중이다. 이른바 A8 국가 중 최고가와 최저가를 제외한 6개국의 조정평균가격에 맞춰 국내 약가를 인하한다는 계획이다.이를 두고 제약업계는 거세게 반발하는 형국이다. 외국과 제네릭 약가를 비교하려면 등재 시점을 고려하는 것이 타당하다는 이유에서다. 하지만 정부가 제약업계의 목소리를 신중하게 들을지는 미지수다. 제약업계의 우려는 외면한 채 또 다시 일방통행식 정책이 나올 것이란 불안감이 확산하는 실정이다. 정부의 정책 실패를 최소화하려먼 제약업계의 목소리를 들으려는 노력이라도 해야 한다.2025-02-28 06:17:51천승현

[데스크 시선] 규제 혼선이 할퀸 제네릭 생태계[데일리팜=천승현 기자] 지난 몇 년간 국내제약사들의 제네릭 시장 진출 전략은 큰 변화를 겪었다. 정부 규제 변화에 무차별 진출에 무더기 철수를 반복하는 우왕좌왕하는 현상이 연출됐다.식품의약품안전처에 따르면 지난해 허가받은 전문의약품은 589건으로 전년대비 35.6% 줄었다. 지난 2019년 4195건과 비교하면 4년 만에 86.0% 쪼그라들었다. 전문약 허가건수는 지난 2017년과 2018년 각각 1618개, 1562개를 기록했는데 2019년에는 4195개로 2배 이상 급증했다. 2020년에는 2616개로 2년 전보다 67.5% 늘었다. 2021년과 2022년에는 각각 1600개, 1118개로 줄었고. 2023년과 지난해에는 1000개에도 못 미쳤다.표면적으로는 제약사들의 전문약 사업 진출 동력이 크게 꺾인 것처럼 비춰지지만 실상은 정부 규제 혼선이 초래한 기현상이다.2018년 불순물 초과 검출로 고혈압치료제 발사르탄 성분 의약품 175개 품목이 판매 금지되자 보건당국은 제네릭 난립을 억제하기 위한 대책 마련에 착수했다.2020년 7월부터 시행된 개편 약가제도가 정부의 제네릭 난립 억제를 위한 대표적인 정책이다. 개편 약가제도는 제네릭 제품은 생동성시험 직접 수행과 등록 원료의약품 사용을 모두 충족해야만 현행 특허만료 전 오리지널 의약품 대비 53.55% 상한가를 유지하는 내용이 핵심이다. 개편 약가제도에는 급여등재 시기가 늦을 수록 상한가가 낮아지는 계단형 약가제도가 담겼다.제약사들은 정부의 제네릭 규제 강화 이전에 최대한 많은 제네릭을 장착하려는 움직임을 보였다. 당시 제약사들이 새 약가제도 시행 이전에 이미 허가 받을 수 있는 제네릭은 대부분 확보했다는 관측도 나온다.제약사들이 무차별적으로 장착한 제네릭 제품들이 팔리지도 못하고 시장에서 사라지는 현상이 속출했다. 지난해 11월 의약품 1000개 품목이 미생산·미청구를 이유로 건강보험 급여목록에서 삭제됐다. 보건당국은 최근 2년 간 보험급여 청구실적이 없거나 3년 간 생산실적 또는 수입실적이 보고되지 않은 의약품에 대해 급여목록에서 삭제한다. 급여 삭제 의약품 1000개 품목 중 2000년과 2019년 허가 제품이 각각 334개, 187개 품목으로 가장 많았다. 급여삭제 의약품 절반 이상은 시장 진입이 5년에도 못 미치는 신제품이라는 얘기다.지난 2023년 5월 1일 의약품 322개 품목이 건강보험 급여목록에서 삭제됐는데 당시에도 2019년과 2020년 허가 제품이 총 221개로 68.6%를 차지했다. 정부 규제 강화 움직임에 제약사들이 무분별하게 제네릭 허가를 받으며 시장 난립이 가속화했고 정작 팔지도 못하고 시장에서 사라지며 허가 비용만 날리는 현상이 확산했다.지난 2021년부터 시장에서 사라지는 전문약이 신규 진입 건수를 앞질렀다. 지난 2015년부터 2020년까지 매년 전문약 신규 허가가 시장 철수 제품을 압도했다. 지난 2015년 신규 허가 전문약은 2406개로 취소·취하 제품 977개보다 2배 이상 많았고 2016년에는 신규 허가 제품이 시장 철수 제품보다 3배 이상 많았다. 2019년에는 허가 취소·취하 제품이 1283개로 신규 허가 30.6%에 그쳤고 2020년 신규 허가 제품은 시장 철수 제품보다 691개 많았다.지난 2021년 허가 취소·취하 전문약이 1687개로 신규 허가 1600개를 넘어섰고 격차는 점차적으로 확대됐다. 지난해에는 시장 철수 의약품이 2432개로 허가 제품 589개의 4배 이상 압도했다. 정부의 대책 없는 규제 강화 움직임에 제약사들이 무분별하게 제네릭을 장착했고 일정 기간 이후 무더기로 사라지면서 적잖은 사회장 비용 낭비가 초래됐다는 비판이 나오는 배경이다.정부의 규제 번복도 제약사들의 제네릭 난립과 전략 혼선을 부추겼다는 지적이다.복지부는 지난 2012년 약가제도 개편을 통해 계단형 약가제도를 폐지했다. 이후 시장에 늦게 진입해도 높은 가격을 받을 수 있다는 이유로 제약사들은 특허가 만료된 지 오래 지난 시장도 적극적으로 제네릭을 발매할 수 있게 됐다. 그러나 제네릭 난립 문제가 고착화하면서 8년 만에 계단형 약가제도가 부활했다.위탁 제네릭의 허가용 의무생산 규정도 숱하게 번복됐다. 식약처는 지난 2014년 ‘GMP 적합판정서’ 제도를 도입하면서 위탁 제네릭의 허가용 생산과 GMP 평가자료 제출 규정을 면제했다. 지난 2022년 10월부터 품질·안전관리 강화를 이유로 위탁제네릭의 GMP 평가자료 제출 규정이 부활했다. 지난해 10월에는 전 제조 공정 위탁 의약품의 GMP 평가자료가 규제 완화라는 명분으로 다시 면제됐다.정부의 규제 변화를 대비해 제약사들의 이익 극대화를 위한 움직임에 시장이 더욱 교란됐다. 기업 활동에 따른 손실은 스스로 감수하는 것이 마땅하다. 하지만 규제 변화에 따른 시장 영향을 예측하지 못한 정부도 책임에서 자유로울 수 없다. 단지 제네릭 난립을 억제하겠다는 이유만으로 시장의 흐름을 이해하지 못하는 정책을 펼치면서 불필요한 사회적 비용 낭비가 초래됐다.정부 정책이 늘 시장에서 바람직한 결과를 가져올 수는 없다. 과연 지난 몇 년간 펼쳐진 제네릭 관련 정책에 대해 돌아보려는 노력이라도 했는지 묻고 싶다. 규제 변화가 가져온 긍정적인 현상을 찾아보려는 노력도 했을리 만무하다.정부는 또 다시 제네릭 약가를 깎기 위한 새로운 제도를 검토 중이라고 한다. 정부는 국내 약가를 해외 주요 8개국(미국·일본·독일·영국·프랑스·스위스·이탈리아·캐나다)의 약가와 비교해 인하하는 방안을 추진 중이다. 이른바 A8 국가 중 최고가와 최저가를 제외한 6개국의 조정평균가격에 맞춰 국내 약가를 인하한다는 계획이다.이를 두고 제약업계는 거세게 반발하는 형국이다. 외국과 제네릭 약가를 비교하려면 등재 시점을 고려하는 것이 타당하다는 이유에서다. 하지만 정부가 제약업계의 목소리를 신중하게 들을지는 미지수다. 제약업계의 우려는 외면한 채 또 다시 일방통행식 정책이 나올 것이란 불안감이 확산하는 실정이다. 정부의 정책 실패를 최소화하려먼 제약업계의 목소리를 들으려는 노력이라도 해야 한다.2025-02-28 06:17:51천승현 -