'허일섭의 묘수' 녹십자엠에스, 첫 기관투자자 유치

- 이석준

- 2019-11-01 10:10:15

-

가

- 가

- 가

- 가

- 가

- 가

- 유증 '신주인수권' 기관 9곳에 매도, 안은억 대표엔 일부 양도

- 녹십자MS, 지분구조 개선 및 안 대표 책임경영 실현 목적

- 최대주주 및 특수관계인 지분 축소…주식거래 활성화

- AD

- 1월 3주차 지역별 매출 트렌드 분석이 필요하다면? 제약산업을 읽는 데이터 플랫폼

- BRPInsight

현재 주주구성상 기관투자자가 없는 녹십자엠에스 지분구조를 개선하고 안은억 대표의 책임경영을 실현하기 위한 목적이다.

증자전 최대주주 및 특수관계자가 65% 수준에 달해 유통물량이 적었던 녹십자엠에스는 유통주식수 증가로 주식거래 활성화 효과도 거둘 수 있게 됐다. 기관투자자 확보로 향후 있을지 모를 자금 조달에도 사전 스킨십을 쌓을 수 있게 됐다.

주주배정후 실권주 일반공모 방식이다.

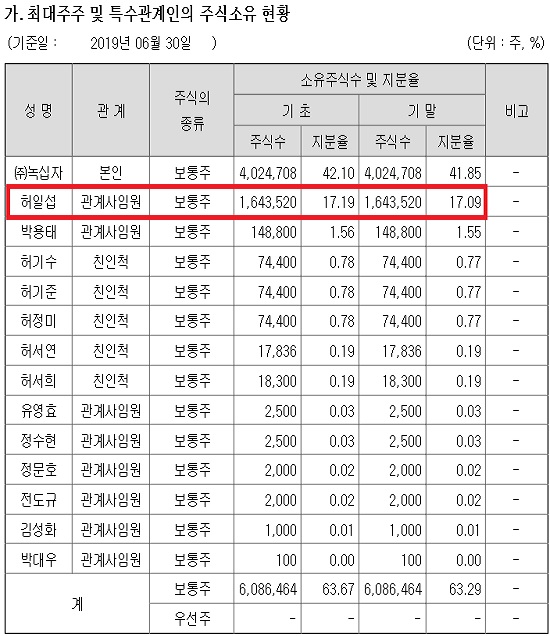

녹십자엠에스 최대주주는 핵심 계열사 녹십자다. 41.85% 지분율로 402만4708주를 쥐고 있다. 2대주주는 허일섭 녹십자 회장으로 지분율은 17.19%(164만3520주)다.

허 회장이 배정받은 신주인수권 증서수량은 193만6022주다.

허일섭의 신주인수권 양도 '기막힌 한 수'

허 회장은 10월 23일 193만6022주 중 135만6022주를 장외매도했다. 배정물량의 70% 수준이다.

허 회장의 신주인수권 매도 이유는 기관투자자 유치를 위해서다.

녹십자엠에스는 현재 주주구성상 기관투자자가 없다. 기관 확보는 향후 자금조달 등의 이점을 제공해준다.

장내 매도가 아닌 장외거래를 택한 이유도 기관투자자 확보 때문이다.

허 회장의 기관 대상 양도물량은 약 136만주로 장내매매시 상당한 매도물량으로 여겨질 수 있다. 이 경우 신주인수권 가격이 하락해 일반 구주주의 신주인수권거래에 영향을 줄 수 있다. 특히 장내매매시 매수자가 확정되지 않아 기관투자자 유치의 목적에 맞지 않을 수 있다.

증자 후 허 회장 지분율은 10.53% 정도로 증자전 17.09%보다 축소된다. 다만 최대주주 녹십자는 유증에 배정전액 참여할 예정이어서 증자 후 최대주주 및 특수관계인 지분율은 50% 수준이 된다. 증자 전 63.29%보다는 줄어드나 경영권 방어 등에는 문제가 없다.

오히려 주식거래가 활성화되는 효과를 거둘 수 있다.

최대주주 및 특수관계인 지분율이 축소되면서 유동주식수가 늘어나기 때문이다. 사실상 묶여 있는 유통주식이 유동주식으로 풀리게 된 셈이다. 유동주식수는 유통주식수에서 자사주, 대주주 지분 등을 제외한 분으로 보면 된다.

증자 후 기관투자자 지분율은 7% 정도로 파악된다.

현재 거래내역상 9개의 기관투자자가 양수한 신주인수권으로 추정할 때 기관투자자는 144만주로 증자 후 6.8%의 지분율이 된다.

허 회장은 10월 23일 기관 대상 매수 외에도 25일에는 녹십자엠에스 안은억 대표에게 4만주를 양도했다.

안 대표는 이전까지 회사 주식이 없었다. 허 회장의 신주인수권 양도가 기관투자자 확보는 물론 대표의 책임 경영까지 잡는 묘수가 된 셈이다.

관련기사

-

녹십자엠에스 유상증자 승부수...재무구조 체질개선

2019-09-16 06:00:28

- 익명 댓글

- 실명 댓글

- 댓글 0

- 최신순

- 찬성순

- 반대순

오늘의 TOP 10

- 1메가팩토리약국, 프랜차이즈 사업 진출…전국 체인화 시동

- 2'혼합음료 알부민' 1병당 단백질 1g뿐…"무늬만 알부민"

- 3HK이노엔 미 파트너사, '케이캡' FDA 허가 신청

- 4피타바스타틴 허가 역대 최다...분기 1천억 시장의 매력

- 5성장은 체력 싸움…제약사 경쟁, 신뢰로 갈린다

- 6SK바사·롯바도 입성…송도, 바이오 시총 156조 허브로

- 7동구바이오제약, 박종현 부사장 영입…미래전략부문 강화

- 8[기자의 눈] K-제약, JPM '참가의 시대' 끝났다

- 9예상청구액 2300억 키트루다 급여 확대...건보재정 경고등

- 10폐렴백신 '프리베나20', 3개월 수입 정지...수급 전망은?

![[SK케미칼] 트라스트패취 피록시캄 성분](https://cdn.platpharm.co.kr/2025/10/2510020656150002375.webp)

![[셀로맥스] 베베락스 온가족 안심 관장약](https://cdn.platpharm.co.kr/2025/09/2509171131320018843.webp)

![[유한양행] 미녹펜겔 탈모스팟 집중케어](https://cdn.platpharm.co.kr/2025/09/2509220824180004563.webp)

![[리쥬올]리쥬올 PDRN 약국 1위 PDRN](https://cdn.platpharm.co.kr/2025/09/2509260220180000170.webp)

![[더본메디칼] ATC인쇄리본 특가](https://cdn.platpharm.co.kr/2025/04/2504100527360001454.jpg)

![[SK케미칼] 속편한정 복합소화제](https://cdn.platpharm.co.kr/2025/12/2512040916400005920.webp)

![[유한양행] 콘택콜드 걸렸구나 생각되면](https://cdn.platpharm.co.kr/2025/10/2510282252420008436.webp)

![[신신] 새사래 상처연고 습윤밴드](https://cdn.platpharm.co.kr/2025/10/2510210339570001784.webp)

![[종근당] 벤포벨에스 어른들의 피로회복제](https://cdn.platpharm.co.kr/2025/07/2507290841210004645.webp)

![[리쥬올]레티노 멜라세럼 저자극 레티놀](https://cdn.platpharm.co.kr/2025/09/2509260219360000145.webp)

![[신신] 아렉스 두번효과로 강력한](https://cdn.platpharm.co.kr/2025/10/2510230254510000664.webp)

![[아워팜] 에너지 바로 충전, 바로콤](https://i.baropharm.com/products/202512/1764922282624.png)

![[아워팜] 혈행건강 히어로, 혈행건강 초임계 rTG 오메가3 프리미엄](https://i.baropharm.com/products/f724f191-7052-4ad5-bc92-cda889cf13a6.png)

![[오펠라] 부드럽고 편안한, 둘코락스에스장용정 20정](https://i.baropharm.com/products/202511/1762260404625.png)

![[아워팜] 우리아이 맞춤설계, 바로타민 kids 엘더베리맛](https://i.baropharm.com/products/8eae7689-61be-4b71-9608-05364b05ea12.png)

![[아워팜] 건강한 힘, 바로바이오틱스 kids 비피더스 50억](https://i.baropharm.com/products/202511/1763106585375.png)

![[켄뷰] 오리지널 폼타입, 로게인5%폼에어로졸60g](https://i.baropharm.com/products/dc84d96e-d0b4-46bc-bcc8-d62016406fe4.png)

![[레킷코리아] 목 아플 때, 스트렙실 허니&레몬 트로키 12정](https://i.baropharm.com/products/202502/1739520767049.png?label=PLAN_01)

![[아워팜] 아이들이 먼저찾는, 바로타민 kids 미네랄](https://i.baropharm.com/products/202512/1766121243228.png)

![[켄뷰] 다양한 통증에, 타이레놀정 500mg 10정](https://i.baropharm.com/products/6c6ea4f4-7ab2-44f2-a165-f062d80f525b.png)

![[아워팜] CJ웰케어, 바이오코어 1000억 유산균](https://i.baropharm.com/products/202512/1765955416559.png)

![[한독] 붙이는 통증 전문가, 케토톱 액티브 플라스타(쿨) 40매](https://i.baropharm.com/products/202503/1741829602305.png)

![[휴온스 ] 비듬을 한번에, 니조랄 2%액](https://i.baropharm.com/products/478a284d-4361-4b4a-8a00-8bab80f34319.png?label=PLAN_01)