총 19건

-

국내사 공동개발 신약 4호 등장...R&D 협업·분업 확산[데일리팜=천승현 기자] SK바이오팜이 개발하고 동아에스티가 국내 상업화 단계를 담당한 뇌전증신약 엑스코프리가 국내 허가를 획득했다. 국내 기업간 신약 개발과 허가 업무를 분담하는 협업 모델로 상업화 단계에 신속하게 도달했다는 평가다.일동제약의 신약 베시보를 시작으로 유한양행의 렉라자, 대웅제약의 엔블로 등 국내 기업간 협업으로 신약을 배출하는 사례가 크게 증가하는 추세다. 항암신약 렉라자는 해외 허가와 판매로 확보한 기술료를 원개발사 바이오기업들과 배분하는 선순환 성공 사례를 제시했다는 평가다.뇌전증신약 엑스코프리 41호 국내개발 신약 허가...국내제약 올해 신약 3개 배출4일 업계에 따르면 식품의약품안전처는 동아에스티가 허가 신청한 성인 뇌전증 환자 치료제 엑스코프리를 국내 개발 41번째 신약으로 지난 3일 허가했다. 성인 뇌전증 환자에서 2차성 전신발작을 동반하거나 동반하지 않는 부분발작 치료의 부가요법으로 승인받았다.엑스코프리는 SK바이오팜이 개발하고 동아에스티가 국내 허가를 담당한 제품이다. 국내 권리는 동아에스티가 확보했다. 올해 국내 제약바이오기업은 총 3개의 신약을 배출했다. 지난 2021년 가장 많은 4개의 신약을 허가받은 이후 4년 만에 3개를 승인받았다.지난 4월 녹십자의 유전자재조합 탄저백신 배리트락스가 국내 개발 39호 신약으로 허가받았다. 베리트락스는 탄저균으로 인한 감염을 예방하는 항체의 생성을 유도하기 위해 탄저균의 외독소 구성성분 중 방어항원 단백질을 유전자재조합 기술을 이용해 제조한 제품으로 성인에서 탄저균으로 인한 감염증의 노출 전 예방을 목적으로 하는 백신이다.녹십자와 질병관리청이 공동 개발했고 지난 2023년 10월 식약처에 품목 허가를 신청한지 1년 6개월만에 허가받았다.지난 9월에는 메디톡스가 개발한 뉴비쥬가 국내 개발 40번째 신약으로 허가받았다. 뉴비쥬는 계면활성제 작용에 의한 세포막의 이중지질층 구조를 파괴해 지방세포용해를 야기시켜 턱밑 피하의 지방세포를 감소시키는 치료제로 중등증~중증의 돌출되거나 과도한 턱밑 지방을 개선하고자 하는 성인 환자에게 사용하도록 허가받았다.뉴비쥬는 메디톡스의 첫 케미컬 신약이자 세계 최초로 콜산(Cholic acid, CA)을 주성분으로 개발된 차세대 지방분해주사제다. 콜산은 간에서 합성돼 담즙으로 분비되는 담즙산의 일종이다.엑스코프리, 국내 공동개발 4번째 신약...렉라자, 제약사-벤처 기술료 배분 성공사례이번에 허가받은 엑스코프리는 국내제약사의 협업으로 상업화에 성공한 신약 개발 사례로 기록될 전망이다.세노바메이트 성분의 엑스코프리는 미국 시장에 먼저 진입한 이후 국내 허가를 받은 신약이다. SK바이오팜이 초기 개발부터 미국식품의약국(FDA) 허가까지 전 과정을 독자적으로 수행했고 지난 2019년 11월 미국 식품의약품국(FDA) 허가를 받았다. 2020년 5월부터 SK바이오팜의 미국 현지 법인 SK라이프사이언스를 통해 직접 판매하고 있다.엑스코프리는 국내 개발 신약 중 미국 시장에서 가장 많은 매출 기록 중이다. 엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다. 올해 상반기에는 2874억원의 매출을 올렸다. 엑스코프리의 미국 누적 매출은 1조2563억원에 달했다.동아에스티는 지난해 1월 SK바이오팜과 라이선싱 계약을 맺고 30개국의 허가·생산·판매 권리를 확보했다. 동아에스티가 SK바이오팜에 계약금 50억원을 지급했다.동아에스티는 엑스코프리 기술이전 계약 이후 국내 상업화 절차를 진행했고 1년 9개월만헤 판매허가를 승인받았다. 동아에스티는 자이데나, 시벡스트로, 슈가논 등 다수의 신약 허가 경험이 있다. SK바이오팜의 기술력으로 개발한 신약을 동아에스티의 허가 노하우로 신속하게 상업화 단계에 도달했다는 평가다.지난 2021년 유한양행이 국내 개발 31호로 허가받은 항암제 렉라자가 제약사와 바이오기업의 협업으로 배출한 대표적인 성공사례로 평가받는다.유한양행은 2016년 오스코텍과 자회사 제노스코로부터 전임상 직전 단계였던 렉라자 개발 권리를 넘겨받았다. 계약 규모는 총 15억원이다. 유한양행은 지난 2018년 11월 얀센바이오테크에 렉라자를 기술수출했다.렉라자는 지난해 미국 식품의약품국(FDA)의 시판허가를 승인받았다. 렉라자는 존슨앤드존슨의 리브리반트와의 병용요법으로 상피세포성장인자수용체(EGFR) 엑손 19 결실 또는 엑손 21 L858R 치환 변이가 확인된 국소 진행성 또는 전이성 비소세포폐암(NSCLC) 성인 환자의 1차 치료제로 승인받았다.렉라자는 지난해 말 유럽연합 집행위원회(EC) 승인을 획득했다. 지난 3월에는 일본 후생노동성으로부터 병용요법을 승인받았고 지난 8월 중국 국가약품감독관리국(NMPA)의 허가 관문을 통과했다.유한양행이 확보한 렉라자 기술료 수익 중 40%는 원 개발사 오스코텍에 지급된다. 오스코텍은 이를 다시 제노스코와 절반씩 나눈다.오스코텍이 올해 상반기까지 렉라자로 확보한 누적 기술료 수익은 1078억원에 달했다. 오스코텍은 2015년 7월 유한양행과 기술수출 계약금으로 15억원을 수령했다. 2018년 유한양행이 얀센에 렉라자를 기술이전하면서 받은 계약금 분배금으로 191억원을 수령했다.오스코텍은 2020년 5월 유한양행으로부터 마일스톤 144억원이 유입됐다. 당시 존슨앤드존슨은 리브리반트와 렉라자 병용요법 임상시험을 시작하면서 유한양행에 추가 마일스톤을 지급했다. 유한양행은 2020년 4월 얀센으로부터 마일스톤 3500만달러를 수령했다.2020년 11월 오스코텍은 유한양행으로부터 253억원의 마일스톤을 지급받았다. 존슨앤드존슨은 당시 임상시험 피험자 모집을 시작하면서 추가 마일스톤 6500만달러를 유한양행에 지급했다.지난해 9월 오스코텍은 유한양행 기술이전 마일스톤 분배금으로 321억원을 받았다. 얀센이 성공적으로 임상시험을 완료하고 FDA 허가를 획득하면서 추가 기술료가 유입됐다. 당시 얀센은 유한양행에 렉라자에 대한 상업화 마일스톤으로 6000만달러를 지급했다.오스코텍은 지난 5월에도 유한양행으로부터 69억원의 마일스톤을 수령했다. 렉라자의 일본 상업화 개시로 유한양행이 1500만달러를 받으면서 정해진 계약에 따라 배분된 금액이다. 리브리반트와 렉라자 병용요법은 지난 2월 일본 후생노동성 판매허가를 획득했다.오스코텍은 유한양행으로부터 렉라자 판매에 따른 로열티도 분배받는다. 렉라자 국내 판매에 따라 오스코텍은 2022년 11억원, 2023년 13억원을 수령했다. 작년 로열티 수익은 26억원으로 전년보다 2배가량 증가했다. 올 상반기 로열티 수익은 34억원으로, 반년 만에 지난해 연간 로열티 수익을 넘어섰다. 렉라자 글로벌 판매가 확대되면서 로열티 수익도 빠르게 늘어나는 추세다.지난 2017년 일동제약이 국내개발 28번째 신약으로 허가받은 베시보가 국내제약사들의 협업으로 개발한 첫 신약 사례다. 베시보는 국내 기술로 개발한 최초의 뉴클레오타이드계열 만성B형간염치료제로 일동제약이 지난 1941년 창립 이후 처음으로 배출한 신약이다. LG화학이 개발 막바지 단계에서 일동제약에 판권을 넘겼다.지난 2012년 LG화학은 베시보의 임상2상시험까지 완료한 상태에서 일동제약에 판권을 이전했다. 일동제약이 임상3상시험부터 허가·생산·판매 등을 담당하는 내용이다. 일동제약은 베시보의 임상3상시험과 추가 임상1상시험을 진행했고 5년 만에 상업화 단계에 도달하면서 국내제약사간 첫 공동개발 신약 배출이 완성됐다.지난 2022년 대웅제약이 국내개발 신약 36호로 허가받은 당뇨치료제 엔블로는 원 개발사가 녹십자다. 녹십자는 지난 2008년 신규 SGLT-2 억제계열 당뇨치료제 개발에 착수했고 2011년엔 후보물질 개발을 완료했다. 지난 2016년 녹십자와 대웅제약은 라이선스 계약을 체결하고 대웅제약이 권리를 넘겨받았다. 대웅제약은 2017년부터 임상시험에 착수했고 5년 만에 상업화 단계에 도달했다.41호 국내개발 신약 허가 의미2025-11-04 06:20:03천승현

국내사 공동개발 신약 4호 등장...R&D 협업·분업 확산[데일리팜=천승현 기자] SK바이오팜이 개발하고 동아에스티가 국내 상업화 단계를 담당한 뇌전증신약 엑스코프리가 국내 허가를 획득했다. 국내 기업간 신약 개발과 허가 업무를 분담하는 협업 모델로 상업화 단계에 신속하게 도달했다는 평가다.일동제약의 신약 베시보를 시작으로 유한양행의 렉라자, 대웅제약의 엔블로 등 국내 기업간 협업으로 신약을 배출하는 사례가 크게 증가하는 추세다. 항암신약 렉라자는 해외 허가와 판매로 확보한 기술료를 원개발사 바이오기업들과 배분하는 선순환 성공 사례를 제시했다는 평가다.뇌전증신약 엑스코프리 41호 국내개발 신약 허가...국내제약 올해 신약 3개 배출4일 업계에 따르면 식품의약품안전처는 동아에스티가 허가 신청한 성인 뇌전증 환자 치료제 엑스코프리를 국내 개발 41번째 신약으로 지난 3일 허가했다. 성인 뇌전증 환자에서 2차성 전신발작을 동반하거나 동반하지 않는 부분발작 치료의 부가요법으로 승인받았다.엑스코프리는 SK바이오팜이 개발하고 동아에스티가 국내 허가를 담당한 제품이다. 국내 권리는 동아에스티가 확보했다. 올해 국내 제약바이오기업은 총 3개의 신약을 배출했다. 지난 2021년 가장 많은 4개의 신약을 허가받은 이후 4년 만에 3개를 승인받았다.지난 4월 녹십자의 유전자재조합 탄저백신 배리트락스가 국내 개발 39호 신약으로 허가받았다. 베리트락스는 탄저균으로 인한 감염을 예방하는 항체의 생성을 유도하기 위해 탄저균의 외독소 구성성분 중 방어항원 단백질을 유전자재조합 기술을 이용해 제조한 제품으로 성인에서 탄저균으로 인한 감염증의 노출 전 예방을 목적으로 하는 백신이다.녹십자와 질병관리청이 공동 개발했고 지난 2023년 10월 식약처에 품목 허가를 신청한지 1년 6개월만에 허가받았다.지난 9월에는 메디톡스가 개발한 뉴비쥬가 국내 개발 40번째 신약으로 허가받았다. 뉴비쥬는 계면활성제 작용에 의한 세포막의 이중지질층 구조를 파괴해 지방세포용해를 야기시켜 턱밑 피하의 지방세포를 감소시키는 치료제로 중등증~중증의 돌출되거나 과도한 턱밑 지방을 개선하고자 하는 성인 환자에게 사용하도록 허가받았다.뉴비쥬는 메디톡스의 첫 케미컬 신약이자 세계 최초로 콜산(Cholic acid, CA)을 주성분으로 개발된 차세대 지방분해주사제다. 콜산은 간에서 합성돼 담즙으로 분비되는 담즙산의 일종이다.엑스코프리, 국내 공동개발 4번째 신약...렉라자, 제약사-벤처 기술료 배분 성공사례이번에 허가받은 엑스코프리는 국내제약사의 협업으로 상업화에 성공한 신약 개발 사례로 기록될 전망이다.세노바메이트 성분의 엑스코프리는 미국 시장에 먼저 진입한 이후 국내 허가를 받은 신약이다. SK바이오팜이 초기 개발부터 미국식품의약국(FDA) 허가까지 전 과정을 독자적으로 수행했고 지난 2019년 11월 미국 식품의약품국(FDA) 허가를 받았다. 2020년 5월부터 SK바이오팜의 미국 현지 법인 SK라이프사이언스를 통해 직접 판매하고 있다.엑스코프리는 국내 개발 신약 중 미국 시장에서 가장 많은 매출 기록 중이다. 엑스코프리는 2020년 2분기 첫 매출 21억원을 발생한 이후 매 분기 성장세를 지속하고 있다. 지난해 엑스코프리의 미국 매출은 4387억원으로 전년대비 62.1% 늘었다. 올해 상반기에는 2874억원의 매출을 올렸다. 엑스코프리의 미국 누적 매출은 1조2563억원에 달했다.동아에스티는 지난해 1월 SK바이오팜과 라이선싱 계약을 맺고 30개국의 허가·생산·판매 권리를 확보했다. 동아에스티가 SK바이오팜에 계약금 50억원을 지급했다.동아에스티는 엑스코프리 기술이전 계약 이후 국내 상업화 절차를 진행했고 1년 9개월만헤 판매허가를 승인받았다. 동아에스티는 자이데나, 시벡스트로, 슈가논 등 다수의 신약 허가 경험이 있다. SK바이오팜의 기술력으로 개발한 신약을 동아에스티의 허가 노하우로 신속하게 상업화 단계에 도달했다는 평가다.지난 2021년 유한양행이 국내 개발 31호로 허가받은 항암제 렉라자가 제약사와 바이오기업의 협업으로 배출한 대표적인 성공사례로 평가받는다.유한양행은 2016년 오스코텍과 자회사 제노스코로부터 전임상 직전 단계였던 렉라자 개발 권리를 넘겨받았다. 계약 규모는 총 15억원이다. 유한양행은 지난 2018년 11월 얀센바이오테크에 렉라자를 기술수출했다.렉라자는 지난해 미국 식품의약품국(FDA)의 시판허가를 승인받았다. 렉라자는 존슨앤드존슨의 리브리반트와의 병용요법으로 상피세포성장인자수용체(EGFR) 엑손 19 결실 또는 엑손 21 L858R 치환 변이가 확인된 국소 진행성 또는 전이성 비소세포폐암(NSCLC) 성인 환자의 1차 치료제로 승인받았다.렉라자는 지난해 말 유럽연합 집행위원회(EC) 승인을 획득했다. 지난 3월에는 일본 후생노동성으로부터 병용요법을 승인받았고 지난 8월 중국 국가약품감독관리국(NMPA)의 허가 관문을 통과했다.유한양행이 확보한 렉라자 기술료 수익 중 40%는 원 개발사 오스코텍에 지급된다. 오스코텍은 이를 다시 제노스코와 절반씩 나눈다.오스코텍이 올해 상반기까지 렉라자로 확보한 누적 기술료 수익은 1078억원에 달했다. 오스코텍은 2015년 7월 유한양행과 기술수출 계약금으로 15억원을 수령했다. 2018년 유한양행이 얀센에 렉라자를 기술이전하면서 받은 계약금 분배금으로 191억원을 수령했다.오스코텍은 2020년 5월 유한양행으로부터 마일스톤 144억원이 유입됐다. 당시 존슨앤드존슨은 리브리반트와 렉라자 병용요법 임상시험을 시작하면서 유한양행에 추가 마일스톤을 지급했다. 유한양행은 2020년 4월 얀센으로부터 마일스톤 3500만달러를 수령했다.2020년 11월 오스코텍은 유한양행으로부터 253억원의 마일스톤을 지급받았다. 존슨앤드존슨은 당시 임상시험 피험자 모집을 시작하면서 추가 마일스톤 6500만달러를 유한양행에 지급했다.지난해 9월 오스코텍은 유한양행 기술이전 마일스톤 분배금으로 321억원을 받았다. 얀센이 성공적으로 임상시험을 완료하고 FDA 허가를 획득하면서 추가 기술료가 유입됐다. 당시 얀센은 유한양행에 렉라자에 대한 상업화 마일스톤으로 6000만달러를 지급했다.오스코텍은 지난 5월에도 유한양행으로부터 69억원의 마일스톤을 수령했다. 렉라자의 일본 상업화 개시로 유한양행이 1500만달러를 받으면서 정해진 계약에 따라 배분된 금액이다. 리브리반트와 렉라자 병용요법은 지난 2월 일본 후생노동성 판매허가를 획득했다.오스코텍은 유한양행으로부터 렉라자 판매에 따른 로열티도 분배받는다. 렉라자 국내 판매에 따라 오스코텍은 2022년 11억원, 2023년 13억원을 수령했다. 작년 로열티 수익은 26억원으로 전년보다 2배가량 증가했다. 올 상반기 로열티 수익은 34억원으로, 반년 만에 지난해 연간 로열티 수익을 넘어섰다. 렉라자 글로벌 판매가 확대되면서 로열티 수익도 빠르게 늘어나는 추세다.지난 2017년 일동제약이 국내개발 28번째 신약으로 허가받은 베시보가 국내제약사들의 협업으로 개발한 첫 신약 사례다. 베시보는 국내 기술로 개발한 최초의 뉴클레오타이드계열 만성B형간염치료제로 일동제약이 지난 1941년 창립 이후 처음으로 배출한 신약이다. LG화학이 개발 막바지 단계에서 일동제약에 판권을 넘겼다.지난 2012년 LG화학은 베시보의 임상2상시험까지 완료한 상태에서 일동제약에 판권을 이전했다. 일동제약이 임상3상시험부터 허가·생산·판매 등을 담당하는 내용이다. 일동제약은 베시보의 임상3상시험과 추가 임상1상시험을 진행했고 5년 만에 상업화 단계에 도달하면서 국내제약사간 첫 공동개발 신약 배출이 완성됐다.지난 2022년 대웅제약이 국내개발 신약 36호로 허가받은 당뇨치료제 엔블로는 원 개발사가 녹십자다. 녹십자는 지난 2008년 신규 SGLT-2 억제계열 당뇨치료제 개발에 착수했고 2011년엔 후보물질 개발을 완료했다. 지난 2016년 녹십자와 대웅제약은 라이선스 계약을 체결하고 대웅제약이 권리를 넘겨받았다. 대웅제약은 2017년부터 임상시험에 착수했고 5년 만에 상업화 단계에 도달했다.41호 국내개발 신약 허가 의미2025-11-04 06:20:03천승현 -

자누비아 제네릭 점유율 23%…경보·한미만 두각[데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 ‘자누비아(시타글립틴)’ 시리즈의 제네릭 제품들이 발매 2년 만에 점유율을 23%로 확대했다. 다만 시장 침투 속도는 기존 테넬리아(테네리글립틴)·가브스(빌다글립틴) 사례와 비교해 더디다는 분석이다.제네릭 제품간 희비가 교차하는 것으로 나타났다. 대부분 제네릭이 분기처방액 1억원 미만 처방액을 기록 중인 가운데, 경보제약과 한미약품은 10억원 이상의 실적을 내며 입지를 다지고 있다.자누비아 제네릭 발매 2년 점유율 23%…시장 침투 속도↓29일 의약품 시장조사기관 유비스트에 따르면 올해 3분기 시타글립틴 단일제와 시타글립틴·메트포르민 복합제의 원외처방 규모는 283억원이다. 작년 3분기 302억원 대비 6% 감소했다.오리지널은 감소한 반면 제네릭은 증가했다. 오리지널 제품인 자누비아·자누메트·자누메트엑스알의 처방실적은 작년 3분기 251억원에서 올해 3분기 217억원으로 14% 감소했다. 자누비아는 58억원에서 45억원으로, 자누메트와 자누메트엑스알은 193억원에서 172억원으로 각각 줄었다.제네릭 발매 이후론 꾸준히 하락세다. 특허 만료 직전인 2023년 2분기 375억원이던 자누비아 시리즈의 처방실적은 제네릭이 본격 가세한 2023년 4분기 266억원으로 줄었고, 올해 3분기엔 이보다 18% 더 감소했다. 반면 제네릭 제품들은 1년 새 합산 처방실적이 51억원에서 66억원으로 30% 증가했다. 자누비아 제네릭은 16억원에서 19억원으로, 자누메트·자누메트엑스알 제네릭은 35억원에서 47억원으로 각각 늘었다.자누비아 제네릭은 2023년 9월 발매됐다. 연 6000억원 규모의 DPP-4 억제제 시장에서 처방 선두를 오랜 기간 유지한 제품의 특허 만료에 많은 제네릭사가 도전장을 냈다. 총 89개 업체가 제네릭을 허가받았고, 이 가운데 60개 업체가 제품을 발매했다.전체 시장에서의 제네릭 점유율은 1년 새 17%에서 23%로 확대됐다. 다만 시장 침투 속도는 테넬리아·가브스 등 다른 DPP-4 억제제 제네릭의 사례와 비교해 다소 더디다는 평가다.가브스·가브스메트 제네릭의 경우 발매 1년차에 점유율 42%를 기록한 바 있다. 2년차에는 47%로 오리지널과 비슷한 수준으로 점유율을 더욱 확대했다. 테넬리아·테넬리아엠 제네릭의 경우 발매 1년차에 54%의 점유율로 이미 오리지널을 넘어섰다. 2년차엔 58%로 더욱 높아졌다.한미·경보 껑충…나머지 업체는 대부분 분기처방액 3억원 미만제네릭 업체간 희비가 교차하는 모습이다. 분기 처방액 10억원 이상인 업체는 2곳뿐이고, 나머지 대부분 업체는 1억원에도 못 미치는 실적을 기록했다.경보제약은 ‘자누스틴메트’와 ‘자누스틴엑스알’ 등 복합제 제네릭 2개로 올해 3분기 11억원의 처방실적을 냈다. 작년 3분기 6억원 대비 약 2배 증가했다. 두 제품의 누적 처방실적은 49억원이다.한미약품의 ‘시타’와 ‘시타메트엑스알’은 전년대비 25% 증가한 10억원의 처방실적을 기록했다. 발매 이후 누적 처방액은 58억원에 달한다.반면 대부분 제네릭 제품은 저조한 성적을 내고 있다. 제품을 발매한 60개 업체 가운데 41개 업체(68%)의 3분기 처방실적이 1억원에 못 미친다. 또한 15개 업체(25%)는 분기 처방실적이 3억원 미만이다. 3분기 기준 업체 1곳당 평균 처방실적은 1.1억원 수준이다. 자누비아 제네릭 제품들이 영향력 확대에 어려움을 겪는 이유로 이미 DPP-4 억제제 계열 당뇨병 치료제 시장이 포화 상태라는 점이 꼽힌다.이 시장에선 자누비아 시리즈 외에도 제미글로, 트라젠타, 테넬리아, 슈가논, 가브스, 온글라이자, 네시나, 가드렛 등 오리지널 제품이 경쟁 중이다. 이 가운데 가브스와 테넬리아, 트라젠타의 경우 특허 만료 이후로 제네릭까지 경쟁에 합류한 상태다.또한 DPP-4 억제제 시장은 포시가·자디앙 등 SGLT-2 억제제 계열 당뇨병 치료제가 등장한 이후로 전체 처방실적이 감소세다. 이런 상황에서 무더기로 등장한 자누비아·자누메트 제네릭이 치열한 경쟁을 펼치면서 기대에 미치지 못하는 성적을 내고 있다는 분석이다.DPP-4 억제제 시장 분석2025-10-30 06:20:10김진구

자누비아 제네릭 점유율 23%…경보·한미만 두각[데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 ‘자누비아(시타글립틴)’ 시리즈의 제네릭 제품들이 발매 2년 만에 점유율을 23%로 확대했다. 다만 시장 침투 속도는 기존 테넬리아(테네리글립틴)·가브스(빌다글립틴) 사례와 비교해 더디다는 분석이다.제네릭 제품간 희비가 교차하는 것으로 나타났다. 대부분 제네릭이 분기처방액 1억원 미만 처방액을 기록 중인 가운데, 경보제약과 한미약품은 10억원 이상의 실적을 내며 입지를 다지고 있다.자누비아 제네릭 발매 2년 점유율 23%…시장 침투 속도↓29일 의약품 시장조사기관 유비스트에 따르면 올해 3분기 시타글립틴 단일제와 시타글립틴·메트포르민 복합제의 원외처방 규모는 283억원이다. 작년 3분기 302억원 대비 6% 감소했다.오리지널은 감소한 반면 제네릭은 증가했다. 오리지널 제품인 자누비아·자누메트·자누메트엑스알의 처방실적은 작년 3분기 251억원에서 올해 3분기 217억원으로 14% 감소했다. 자누비아는 58억원에서 45억원으로, 자누메트와 자누메트엑스알은 193억원에서 172억원으로 각각 줄었다.제네릭 발매 이후론 꾸준히 하락세다. 특허 만료 직전인 2023년 2분기 375억원이던 자누비아 시리즈의 처방실적은 제네릭이 본격 가세한 2023년 4분기 266억원으로 줄었고, 올해 3분기엔 이보다 18% 더 감소했다. 반면 제네릭 제품들은 1년 새 합산 처방실적이 51억원에서 66억원으로 30% 증가했다. 자누비아 제네릭은 16억원에서 19억원으로, 자누메트·자누메트엑스알 제네릭은 35억원에서 47억원으로 각각 늘었다.자누비아 제네릭은 2023년 9월 발매됐다. 연 6000억원 규모의 DPP-4 억제제 시장에서 처방 선두를 오랜 기간 유지한 제품의 특허 만료에 많은 제네릭사가 도전장을 냈다. 총 89개 업체가 제네릭을 허가받았고, 이 가운데 60개 업체가 제품을 발매했다.전체 시장에서의 제네릭 점유율은 1년 새 17%에서 23%로 확대됐다. 다만 시장 침투 속도는 테넬리아·가브스 등 다른 DPP-4 억제제 제네릭의 사례와 비교해 다소 더디다는 평가다.가브스·가브스메트 제네릭의 경우 발매 1년차에 점유율 42%를 기록한 바 있다. 2년차에는 47%로 오리지널과 비슷한 수준으로 점유율을 더욱 확대했다. 테넬리아·테넬리아엠 제네릭의 경우 발매 1년차에 54%의 점유율로 이미 오리지널을 넘어섰다. 2년차엔 58%로 더욱 높아졌다.한미·경보 껑충…나머지 업체는 대부분 분기처방액 3억원 미만제네릭 업체간 희비가 교차하는 모습이다. 분기 처방액 10억원 이상인 업체는 2곳뿐이고, 나머지 대부분 업체는 1억원에도 못 미치는 실적을 기록했다.경보제약은 ‘자누스틴메트’와 ‘자누스틴엑스알’ 등 복합제 제네릭 2개로 올해 3분기 11억원의 처방실적을 냈다. 작년 3분기 6억원 대비 약 2배 증가했다. 두 제품의 누적 처방실적은 49억원이다.한미약품의 ‘시타’와 ‘시타메트엑스알’은 전년대비 25% 증가한 10억원의 처방실적을 기록했다. 발매 이후 누적 처방액은 58억원에 달한다.반면 대부분 제네릭 제품은 저조한 성적을 내고 있다. 제품을 발매한 60개 업체 가운데 41개 업체(68%)의 3분기 처방실적이 1억원에 못 미친다. 또한 15개 업체(25%)는 분기 처방실적이 3억원 미만이다. 3분기 기준 업체 1곳당 평균 처방실적은 1.1억원 수준이다. 자누비아 제네릭 제품들이 영향력 확대에 어려움을 겪는 이유로 이미 DPP-4 억제제 계열 당뇨병 치료제 시장이 포화 상태라는 점이 꼽힌다.이 시장에선 자누비아 시리즈 외에도 제미글로, 트라젠타, 테넬리아, 슈가논, 가브스, 온글라이자, 네시나, 가드렛 등 오리지널 제품이 경쟁 중이다. 이 가운데 가브스와 테넬리아, 트라젠타의 경우 특허 만료 이후로 제네릭까지 경쟁에 합류한 상태다.또한 DPP-4 억제제 시장은 포시가·자디앙 등 SGLT-2 억제제 계열 당뇨병 치료제가 등장한 이후로 전체 처방실적이 감소세다. 이런 상황에서 무더기로 등장한 자누비아·자누메트 제네릭이 치열한 경쟁을 펼치면서 기대에 미치지 못하는 성적을 내고 있다는 분석이다.DPP-4 억제제 시장 분석2025-10-30 06:20:10김진구 -

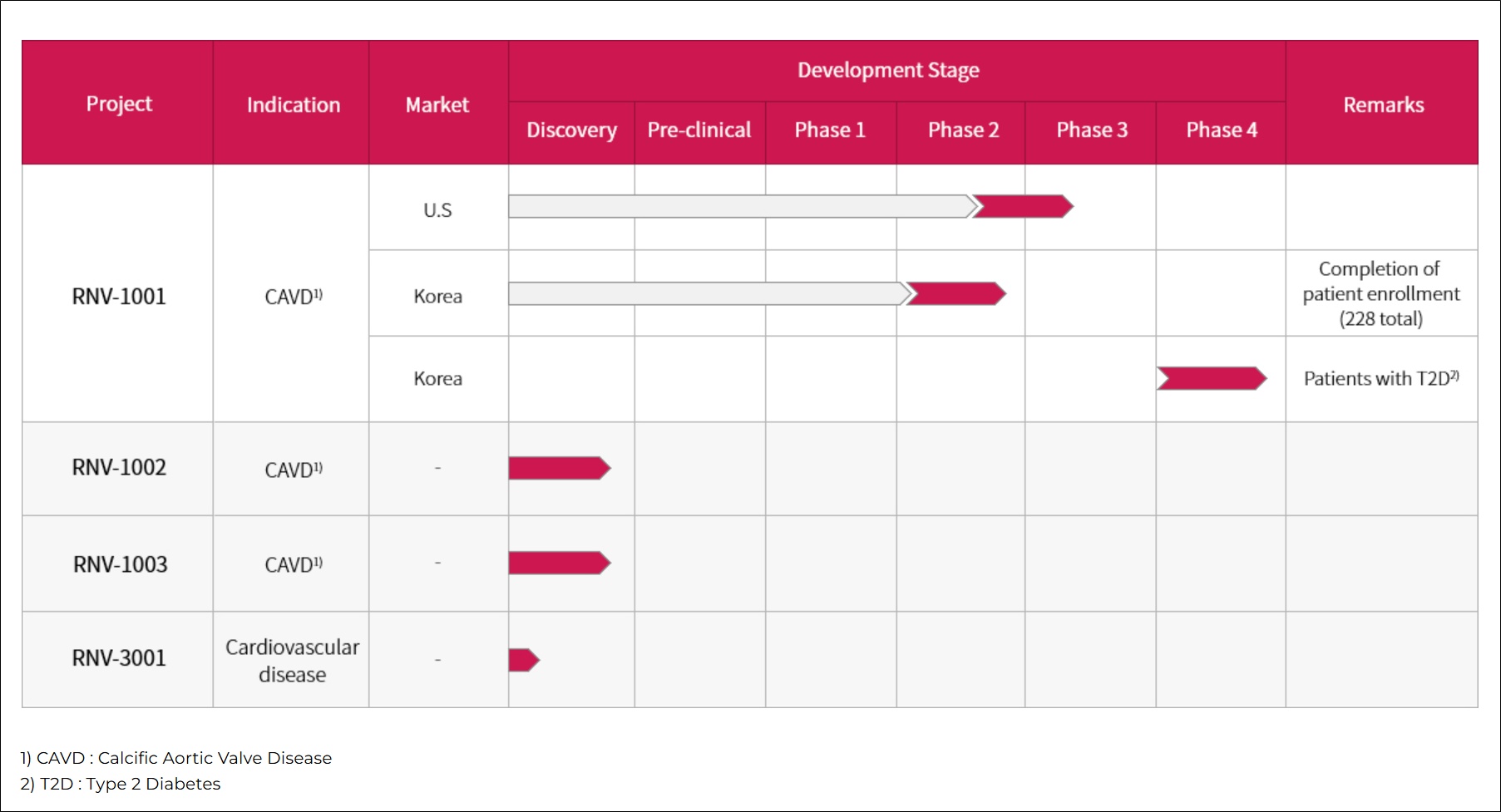

일성아이에스, 레드엔비아 2대주주 등극…20억 투자[데일리팜=이석준 기자] 일성아이에스(옛 일성신약)가 레드엔비아 2대주주에 등극했다. 유망 바이오벤처 지분을 확보해 신약 파이프라인을 확보하기 위한 움직임으로 풀이된다.레드엔비아는 심혈관 질환 치료제 개발 전문 바이오 기업이다. 글로벌 임상 2b/3a상 단계에 있는 세계 유일 대동맥심장판막석회화증(CAVD) 치료제를 보유하고 있다.레드엔비아는 다양한 심혈관 질환 신약을 개발하고 있다. RNV-1001은 세계 유일한 대동맥심장판막석회화증 치료제로 개발중이다. 글로벌 2b/3a상 단계에 있다. 업계에 따르면 일성아이에스는 올 2분기 레드엔비아에 20억원 규모 지분 투자를 단행했다. 이에 13.88%(145만9854주)를 쥔 2대주주로 올라섰다.레드엔비아는 2018년 설립됐다. 동아에스티와 바이오엔비아의 합작 법인이다. 출범 직후 동아에스티와 기술이전 계약을 맺고 당뇨병 치료제 슈가논 성분 '에보글립틴' 특허를 확보했다. 울산대학교 서울아산병원에서 대동맥 심장판막 석회화증 치료제 개발 용도 특허도 넘겨 받았다.특히 레드엔비아는 세계 유일한 대동맥심장판막석회화증(CAVD) 치료제 'RNV-1001'를 개발하고 있다. CAVD는 고령화로 환자 수가 지속 증가하고 있지만 현재까지 효과적인 치료제가 없는 질환이다.레드엔비아가 타깃하는 CSVD는 대동맥판막협착증의 선행질환이다. 대동맥판막의 석회화가 서서히 진행되면 판막이 좁아지고 혈액이동 장애가 생긴다. CSVD 글로벌 환자수는 약 1300만명이며 미국의 경우 연간 250만명 유병자가 나타난다.RNV-1001 개발은 송재관 레드엔비아 의학책임자(CMO)는 서울아산병원 심장내과 교수가 맡고 있다. 해당 물질은 글로벌에서 임상 2b/3a상 단계에 있으며 개발 성공 시 글로벌 빅파마와의 협업을 통해 미국과 유럽 등 전 세계로 확장할 수 있는 기회를 확보하게 된다.일성아이에스는 레드엔비아 2대주주 등극으로 신약후보물질 파이프라인을 확보하고 향후 상장시 엑시트(투자금 회수) 등 다양한 전략을 도모할 수 있게 됐다.업계 관계자는 "일성아이에스가 2020년 제이투에이치바이오텍 투자 이후 5년만에 바이오벤처 투자에 나섰다. 신약 개발 분야 성과를 내고 향후 성장 동력을 확보하기 위한 움직임으로 평가된다"고 말했다.2025-08-27 06:11:00이석준

일성아이에스, 레드엔비아 2대주주 등극…20억 투자[데일리팜=이석준 기자] 일성아이에스(옛 일성신약)가 레드엔비아 2대주주에 등극했다. 유망 바이오벤처 지분을 확보해 신약 파이프라인을 확보하기 위한 움직임으로 풀이된다.레드엔비아는 심혈관 질환 치료제 개발 전문 바이오 기업이다. 글로벌 임상 2b/3a상 단계에 있는 세계 유일 대동맥심장판막석회화증(CAVD) 치료제를 보유하고 있다.레드엔비아는 다양한 심혈관 질환 신약을 개발하고 있다. RNV-1001은 세계 유일한 대동맥심장판막석회화증 치료제로 개발중이다. 글로벌 2b/3a상 단계에 있다. 업계에 따르면 일성아이에스는 올 2분기 레드엔비아에 20억원 규모 지분 투자를 단행했다. 이에 13.88%(145만9854주)를 쥔 2대주주로 올라섰다.레드엔비아는 2018년 설립됐다. 동아에스티와 바이오엔비아의 합작 법인이다. 출범 직후 동아에스티와 기술이전 계약을 맺고 당뇨병 치료제 슈가논 성분 '에보글립틴' 특허를 확보했다. 울산대학교 서울아산병원에서 대동맥 심장판막 석회화증 치료제 개발 용도 특허도 넘겨 받았다.특히 레드엔비아는 세계 유일한 대동맥심장판막석회화증(CAVD) 치료제 'RNV-1001'를 개발하고 있다. CAVD는 고령화로 환자 수가 지속 증가하고 있지만 현재까지 효과적인 치료제가 없는 질환이다.레드엔비아가 타깃하는 CSVD는 대동맥판막협착증의 선행질환이다. 대동맥판막의 석회화가 서서히 진행되면 판막이 좁아지고 혈액이동 장애가 생긴다. CSVD 글로벌 환자수는 약 1300만명이며 미국의 경우 연간 250만명 유병자가 나타난다.RNV-1001 개발은 송재관 레드엔비아 의학책임자(CMO)는 서울아산병원 심장내과 교수가 맡고 있다. 해당 물질은 글로벌에서 임상 2b/3a상 단계에 있으며 개발 성공 시 글로벌 빅파마와의 협업을 통해 미국과 유럽 등 전 세계로 확장할 수 있는 기회를 확보하게 된다.일성아이에스는 레드엔비아 2대주주 등극으로 신약후보물질 파이프라인을 확보하고 향후 상장시 엑시트(투자금 회수) 등 다양한 전략을 도모할 수 있게 됐다.업계 관계자는 "일성아이에스가 2020년 제이투에이치바이오텍 투자 이후 5년만에 바이오벤처 투자에 나섰다. 신약 개발 분야 성과를 내고 향후 성장 동력을 확보하기 위한 움직임으로 평가된다"고 말했다.2025-08-27 06:11:00이석준 -

점유율 23%...DPP-4 당뇨약 시장 제네릭 침투 가속화[데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 시장에서 제네릭이 빠르게 영향력을 확대하고 있다. 최근 3년 새 가브스(빌다글립틴)·테넬리아(테네리글립틴)·자누비아(시타글립틴)·트라젠타(리나글립틴)의 특허가 잇달아 만료되며 제네릭이 대거 진입한 결과로 풀이된다.상반기 제네릭 제품의 합산 처방실적은 683억원으로 전년동기 대비 31% 증가했다. 전체 시장에서 점유율은 23%로 확대됐다. 이같은 성장세를 감안했을 때 연말까지 제네릭 점유율이 25% 이상으로 더욱 높아질 것이란 전망이 나온다.오리지널 제품들은 대부분 하락세다. 자누비아 시리즈는 1년 새 12%, 트라젠타 시리즈는 27% 감소했다. 오리지널 제품 가운데 제미글로·테넬리아 시리즈만 전년대비 소폭 상승한 처방실적을 기록했다.DPP-4 당뇨약 제네릭, 상반기 683억 합작…점유율 23%17일 의약품 시장조사기관 유비스트에 따르면 올해 상반기 DPP-4 억제제 계열 당뇨병 치료제 시장의 원외처방 시장 규모는 2980억원이다. 작년 상반기 3066억원 대비 3% 감소했다. DPP-4 억제제 계열 단일제와 메트포르민 복합제를 대상으로 집계한 결과다.제네릭 제품들이 빠르게 성장한 것으로 나타났다. 제네릭 합산 처방액은 작년 상반기 523억원에서 올해 상반기 683억원으로 31% 증가했다. 같은 기간 전체 시장에서의 제네릭 점유율은 17%에서 23%로 6%p 확대됐다.이같은 추세를 감안하면 연말까지 제네릭 합산 처방실적이 1500억원을 넘어설 것이란 전망이 나온다. 연 6000억원 규모의 DPP-4 억제제 시장에서 제네릭 점유율이 25% 이상으로 확대될 수 있다는 의미다. 단일제와 복합제 모두에서 오리지널과 제네릭의 희비가 교차했다.오리지널 단일제의 경우 작년 상반기 918억원에서 올 상반기 755억원으로 18% 감소했다. 반면 단일제 제네릭은 186억원에서 234억원으로 26% 증가했다. 작년 상반기 20% 수준이던 단일제 시장에서의 제네릭 점유율은 1년 만에 31%로 11%p 확대됐다.DPP-4 억제제와 메트포르민 조합의 오리지널 복합제는 1629억원에서 1547억원으로 5% 감소했다. 반면 복합제 제네릭은 337억원에서 448억원으로 33% 증가했다. 복합제 시장에서 제네릭 점유율은 21%에서 29%로 8%p 높아졌다.자누비아·트라젠타 등 잇달아 특허만료…제네릭 대거 진입최근 3년 새 주요 제품의 특허가 잇달아 만료되면서 제네릭이 대거 진입한 결과로 분석된다. 2022년 3월 가브스 물질특허 만료를 시작으로, 같은 해 10월 테넬리아 특허가 만료됐다. 2023년 9월엔 자누비아 특허가, 작년 6월엔 트라젠타의 특허가 만료됐다.대형 품목들의 잇단 특허만료에 제네릭사들이 큰 관심을 보였다. 90개 이상 업체가 특허만료를 앞두고 제네릭을 허가받았다. 이들이 신규로 품목허가를 받은 제네릭만 1000개가 넘는다.이 가운데 테넬리아·테넬리아엠 제네릭의 성장세가 두드러진다. 37개 업체가 발매한 테넬리아 제네릭은 시장 진입 1년 만에 테네리글립틴 성분 당뇨약 시장에서 합산 처방실적으로 오리지널을 넘어섰다. 올해 상반기엔 전년대비 21% 증가한 386억원을 기록했다. 테네리글립틴 시장에서의 점유율은 60% 수준까지 확대됐다.마더스제약은 테네글립·테네글립엠으로 상반기에만 54억원의 처방실적을 냈다. 이밖에 아주약품, 안국약품, 제뉴원사이언스, 경동제약 등이 20억원 이상 처방실적을 올렸다. 자누비아·자누메트 제네릭은 올 상반기 112억원의 처방실적을 합작했다. 작년 상반기 81억원 대비 39% 증가했다. 같은 기간 시타글립틴 시장에서 제네릭 점유율은 14%에서 20%로 6%p 확대됐다.트라젠타·트라젠타듀오 제네릭은 상반기 67억원을 기록했다. 제네릭 발매 1년여 만에 점유율은 14% 수준으로 확대됐다. 업계에선 올해 3월 트라젠타 제네릭 우선판매 기간이 만료됐다는 점에서 향후 성장 속도가 빨라질 것이란 전망이 나온다. 실제 우판기간 만료 이후 최근까지 12개 업체가 추가로 시장에 진입한 상태다.가브스·가브스메트 제네릭은 발매 초기와 달리 성장세가 둔화한 모습이다. 상반기 제네릭 합산 처방액은 117억원으로 전년동기 대비 5% 감소했다. 다만 오리지널 제품의 처방실적이 덩달아 감소하면서 빌다글립틴 시장 점유율은 47%에서 48%로 소폭 확대됐다.주요 오리지널 대부분 감소…제미글로·테넬리아는 선방오리지널 제품은 대부분 처방실적이 감소했다. 동일 제제 등재에 따른 약가 인하와 제네릭 제품들의 시장 침투가 주요 원인이다.자누비아·자누메트·자누메트엑스알은 작년 상반기 504억원이던 처방실적이 1년 만에 444억원으로 12% 감소했다. 단일제인 자누비아는 124억원에서 83억원으로, 메트포르민 복합제인 자누메트·자누메트엑스알은 380억원에서 360억원으로 각각 감소했다.트라젠타·트라젠타듀오는 581억원에서 424억원으로 27% 줄었다. 트라젠타는 36% 감소한 189억원, 트라젠타듀오는 18% 감소한 235억원을 기록했다. 가브스·가브스메트는 136억원에서 128억원으로 5% 감소했다.제네릭이 발매되지 않은 일부 오리지널 제품도 처방실적 감소를 피하지 못했다. 슈가논·슈가메트는 150억원에서 142억원으로 5% 감소했다. 온글라이자·콤비글라이즈는 107억원에서 89억원으로, 네시나·네시나메트는 92억원에서 87억원으로, 가드렛·가드메트는 24억원에서 20억원으로 각각 줄었다. 오리지널 제품 중 제미글로·제미메트와 테넬리아·테넬리아엠은 처방실적이 소폭 상승하며 선방하는 모습을 보였다.제미글로·제미메트의 상반기 처방실적은 711억원으로, 전년동기 701억원 대비 2% 증가했다. 동시에 DPP-4 억제제 계열 당뇨병 치료제 시장에서 1위를 유지했다. 제네릭 발매와 이에 따른 약가인하가 이뤄지지 않았기 때문으로 분석된다. 제미글로의 물질특허는 2030년 1월 만료된다.테넬리아·테넬리아엠의 처방실적은 1년 새 253억원에서 257억원으로 2% 늘었다. 제미글로와 달리 특허가 만료됐음에도 처방실적 상승세를 이어가고 있다.제네릭이 발매됐음에도 약가가 인하되지 않았기 때문으로 분석된다. 테넬리아와 제네릭이 서로 다른 염을 사용하고 있다. 테넬리아는 브롬화수소산염, 제네릭은 염산염 또는 이토실산염이다.원칙적으로 제네릭이 급여 등재되면 오리지널의 약가는 자동으로 30% 떨어진다. 이때 기존 제품과 ‘동일 제제’일 때만 약가인하가 적용된다. 동일 제제는 성분뿐 아니라 투여경로·함량·복용방법·제형 등이 일치하는 경우를 의미한다. 즉 테넬리아와 염이 다른 제네릭은 동일 제제가 아니라는 의미다. 이런 이유로 테넬리아의 약가는 제네릭 등재에도 인하되지 않았다.76개사 제네릭 시장서 격전2025-07-17 12:03:26김진구

점유율 23%...DPP-4 당뇨약 시장 제네릭 침투 가속화[데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 시장에서 제네릭이 빠르게 영향력을 확대하고 있다. 최근 3년 새 가브스(빌다글립틴)·테넬리아(테네리글립틴)·자누비아(시타글립틴)·트라젠타(리나글립틴)의 특허가 잇달아 만료되며 제네릭이 대거 진입한 결과로 풀이된다.상반기 제네릭 제품의 합산 처방실적은 683억원으로 전년동기 대비 31% 증가했다. 전체 시장에서 점유율은 23%로 확대됐다. 이같은 성장세를 감안했을 때 연말까지 제네릭 점유율이 25% 이상으로 더욱 높아질 것이란 전망이 나온다.오리지널 제품들은 대부분 하락세다. 자누비아 시리즈는 1년 새 12%, 트라젠타 시리즈는 27% 감소했다. 오리지널 제품 가운데 제미글로·테넬리아 시리즈만 전년대비 소폭 상승한 처방실적을 기록했다.DPP-4 당뇨약 제네릭, 상반기 683억 합작…점유율 23%17일 의약품 시장조사기관 유비스트에 따르면 올해 상반기 DPP-4 억제제 계열 당뇨병 치료제 시장의 원외처방 시장 규모는 2980억원이다. 작년 상반기 3066억원 대비 3% 감소했다. DPP-4 억제제 계열 단일제와 메트포르민 복합제를 대상으로 집계한 결과다.제네릭 제품들이 빠르게 성장한 것으로 나타났다. 제네릭 합산 처방액은 작년 상반기 523억원에서 올해 상반기 683억원으로 31% 증가했다. 같은 기간 전체 시장에서의 제네릭 점유율은 17%에서 23%로 6%p 확대됐다.이같은 추세를 감안하면 연말까지 제네릭 합산 처방실적이 1500억원을 넘어설 것이란 전망이 나온다. 연 6000억원 규모의 DPP-4 억제제 시장에서 제네릭 점유율이 25% 이상으로 확대될 수 있다는 의미다. 단일제와 복합제 모두에서 오리지널과 제네릭의 희비가 교차했다.오리지널 단일제의 경우 작년 상반기 918억원에서 올 상반기 755억원으로 18% 감소했다. 반면 단일제 제네릭은 186억원에서 234억원으로 26% 증가했다. 작년 상반기 20% 수준이던 단일제 시장에서의 제네릭 점유율은 1년 만에 31%로 11%p 확대됐다.DPP-4 억제제와 메트포르민 조합의 오리지널 복합제는 1629억원에서 1547억원으로 5% 감소했다. 반면 복합제 제네릭은 337억원에서 448억원으로 33% 증가했다. 복합제 시장에서 제네릭 점유율은 21%에서 29%로 8%p 높아졌다.자누비아·트라젠타 등 잇달아 특허만료…제네릭 대거 진입최근 3년 새 주요 제품의 특허가 잇달아 만료되면서 제네릭이 대거 진입한 결과로 분석된다. 2022년 3월 가브스 물질특허 만료를 시작으로, 같은 해 10월 테넬리아 특허가 만료됐다. 2023년 9월엔 자누비아 특허가, 작년 6월엔 트라젠타의 특허가 만료됐다.대형 품목들의 잇단 특허만료에 제네릭사들이 큰 관심을 보였다. 90개 이상 업체가 특허만료를 앞두고 제네릭을 허가받았다. 이들이 신규로 품목허가를 받은 제네릭만 1000개가 넘는다.이 가운데 테넬리아·테넬리아엠 제네릭의 성장세가 두드러진다. 37개 업체가 발매한 테넬리아 제네릭은 시장 진입 1년 만에 테네리글립틴 성분 당뇨약 시장에서 합산 처방실적으로 오리지널을 넘어섰다. 올해 상반기엔 전년대비 21% 증가한 386억원을 기록했다. 테네리글립틴 시장에서의 점유율은 60% 수준까지 확대됐다.마더스제약은 테네글립·테네글립엠으로 상반기에만 54억원의 처방실적을 냈다. 이밖에 아주약품, 안국약품, 제뉴원사이언스, 경동제약 등이 20억원 이상 처방실적을 올렸다. 자누비아·자누메트 제네릭은 올 상반기 112억원의 처방실적을 합작했다. 작년 상반기 81억원 대비 39% 증가했다. 같은 기간 시타글립틴 시장에서 제네릭 점유율은 14%에서 20%로 6%p 확대됐다.트라젠타·트라젠타듀오 제네릭은 상반기 67억원을 기록했다. 제네릭 발매 1년여 만에 점유율은 14% 수준으로 확대됐다. 업계에선 올해 3월 트라젠타 제네릭 우선판매 기간이 만료됐다는 점에서 향후 성장 속도가 빨라질 것이란 전망이 나온다. 실제 우판기간 만료 이후 최근까지 12개 업체가 추가로 시장에 진입한 상태다.가브스·가브스메트 제네릭은 발매 초기와 달리 성장세가 둔화한 모습이다. 상반기 제네릭 합산 처방액은 117억원으로 전년동기 대비 5% 감소했다. 다만 오리지널 제품의 처방실적이 덩달아 감소하면서 빌다글립틴 시장 점유율은 47%에서 48%로 소폭 확대됐다.주요 오리지널 대부분 감소…제미글로·테넬리아는 선방오리지널 제품은 대부분 처방실적이 감소했다. 동일 제제 등재에 따른 약가 인하와 제네릭 제품들의 시장 침투가 주요 원인이다.자누비아·자누메트·자누메트엑스알은 작년 상반기 504억원이던 처방실적이 1년 만에 444억원으로 12% 감소했다. 단일제인 자누비아는 124억원에서 83억원으로, 메트포르민 복합제인 자누메트·자누메트엑스알은 380억원에서 360억원으로 각각 감소했다.트라젠타·트라젠타듀오는 581억원에서 424억원으로 27% 줄었다. 트라젠타는 36% 감소한 189억원, 트라젠타듀오는 18% 감소한 235억원을 기록했다. 가브스·가브스메트는 136억원에서 128억원으로 5% 감소했다.제네릭이 발매되지 않은 일부 오리지널 제품도 처방실적 감소를 피하지 못했다. 슈가논·슈가메트는 150억원에서 142억원으로 5% 감소했다. 온글라이자·콤비글라이즈는 107억원에서 89억원으로, 네시나·네시나메트는 92억원에서 87억원으로, 가드렛·가드메트는 24억원에서 20억원으로 각각 줄었다. 오리지널 제품 중 제미글로·제미메트와 테넬리아·테넬리아엠은 처방실적이 소폭 상승하며 선방하는 모습을 보였다.제미글로·제미메트의 상반기 처방실적은 711억원으로, 전년동기 701억원 대비 2% 증가했다. 동시에 DPP-4 억제제 계열 당뇨병 치료제 시장에서 1위를 유지했다. 제네릭 발매와 이에 따른 약가인하가 이뤄지지 않았기 때문으로 분석된다. 제미글로의 물질특허는 2030년 1월 만료된다.테넬리아·테넬리아엠의 처방실적은 1년 새 253억원에서 257억원으로 2% 늘었다. 제미글로와 달리 특허가 만료됐음에도 처방실적 상승세를 이어가고 있다.제네릭이 발매됐음에도 약가가 인하되지 않았기 때문으로 분석된다. 테넬리아와 제네릭이 서로 다른 염을 사용하고 있다. 테넬리아는 브롬화수소산염, 제네릭은 염산염 또는 이토실산염이다.원칙적으로 제네릭이 급여 등재되면 오리지널의 약가는 자동으로 30% 떨어진다. 이때 기존 제품과 ‘동일 제제’일 때만 약가인하가 적용된다. 동일 제제는 성분뿐 아니라 투여경로·함량·복용방법·제형 등이 일치하는 경우를 의미한다. 즉 테넬리아와 염이 다른 제네릭은 동일 제제가 아니라는 의미다. 이런 이유로 테넬리아의 약가는 제네릭 등재에도 인하되지 않았다.76개사 제네릭 시장서 격전2025-07-17 12:03:26김진구 -

동아ST, 슈가논 활용 복합제 확대...3제 임상 추가 승인동아에스티 슈가논 패밀리 제품인 슈가논과 슈가메트. [데일리팜=이혜경 기자] 동아에스티가 자체 개발 국산 26호 신약 '슈가논(에보글립틴타르타르산염)'을 활용한 당뇨 복합제 개발에 한창이다.식품의약품안전처는 지난 10일 동아에스티가 신청한 '건강한 성인 대상자를 대상으로 DA-5222 단독투여와 DA-5222-R1, DA-5222-R2 및 DA-5222-R3 병용투여 시의 약동학적 특성과 안전성을 비교 평가하기 위한 공개, 무작위배정, 식후, 단회 경구 투여, 2 군, 2 기, 교차 설계에서의 제 1상 임상시험'을 승인했다.개발명 DA-5222는 '슈가논정5mg(에보글립틴타르타르산염)', '자디앙정25mg(엠파글리플로진)', '다이아벡스엑스알서방정1000mg(메트포르민염산염)'을 대조약으로 하고 있는 당뇨 복합제다.동아에스티는 앞서 지난 3월 21일 DA-5222 단독투여와 DA-5222-R1, DA-5222-R2 및 DA-5222-R3 병용투여시 안전성을 시험하는 1상과 건강한 성인 대상자를 대상으로 음식물이 DA-5222의 약동학적 특성에 미치는 영향을 평가하기 위한 1상을 승인 받아 환자를 모집하고 있다.동아에스티는 지난 2015년 허가 받은 슈가논을 활용해 다양한 복합제를 내놓고 있다.슈가논과 다파글리플로진프로판디올수화물을 결합한 '슈가다파정', 슈가논과 메트포르민염산염 복합제인 '슈가메트정' 등 당뇨 복합 2제에 이어 지난 2023년에는 슈가논과 다파글리플로진, 메트포르민염산염 등의 3제 복합제인 '슈가트리서방정'을 허가 받았다.슈가논은 DPP-4 효소에 대한 선택성이 높아 적은 용량으로도 우수한 혈당강하 효과를 나타낸다.다른 약물의 대사에 영향이 적어 여러 약물을 복용해야 하는 만성 질환 환자의 복약 편의성과 순응도가 높다. 또한 신장 기능이 저하된 환자에게도 용량 조절 없이 사용 가능한 장점이 있다.여기에 지난해에는 당뇨병 복합 신약 'DA-5221'에 대한 임상을 시작하면서, 지속적으로 당뇨 복합제에 대한 라인업을 확대하고 있다.슈가논 패밀리는 연간 300억원대 매출을 올리며 처방 시장에 성공적으로 안착했다는 평가를 받는다.의약품 조사기관 유비스트에 따르면 슈가논과 슈가메트는 지난해 300억원의 외래 처방금액을 합작했다. 슈가논과 슈가메트, 슈가트리가 각각 120억원, 180억원, 8억원의 처방액을 기록했다.2025-06-12 15:42:12이혜경

동아ST, 슈가논 활용 복합제 확대...3제 임상 추가 승인동아에스티 슈가논 패밀리 제품인 슈가논과 슈가메트. [데일리팜=이혜경 기자] 동아에스티가 자체 개발 국산 26호 신약 '슈가논(에보글립틴타르타르산염)'을 활용한 당뇨 복합제 개발에 한창이다.식품의약품안전처는 지난 10일 동아에스티가 신청한 '건강한 성인 대상자를 대상으로 DA-5222 단독투여와 DA-5222-R1, DA-5222-R2 및 DA-5222-R3 병용투여 시의 약동학적 특성과 안전성을 비교 평가하기 위한 공개, 무작위배정, 식후, 단회 경구 투여, 2 군, 2 기, 교차 설계에서의 제 1상 임상시험'을 승인했다.개발명 DA-5222는 '슈가논정5mg(에보글립틴타르타르산염)', '자디앙정25mg(엠파글리플로진)', '다이아벡스엑스알서방정1000mg(메트포르민염산염)'을 대조약으로 하고 있는 당뇨 복합제다.동아에스티는 앞서 지난 3월 21일 DA-5222 단독투여와 DA-5222-R1, DA-5222-R2 및 DA-5222-R3 병용투여시 안전성을 시험하는 1상과 건강한 성인 대상자를 대상으로 음식물이 DA-5222의 약동학적 특성에 미치는 영향을 평가하기 위한 1상을 승인 받아 환자를 모집하고 있다.동아에스티는 지난 2015년 허가 받은 슈가논을 활용해 다양한 복합제를 내놓고 있다.슈가논과 다파글리플로진프로판디올수화물을 결합한 '슈가다파정', 슈가논과 메트포르민염산염 복합제인 '슈가메트정' 등 당뇨 복합 2제에 이어 지난 2023년에는 슈가논과 다파글리플로진, 메트포르민염산염 등의 3제 복합제인 '슈가트리서방정'을 허가 받았다.슈가논은 DPP-4 효소에 대한 선택성이 높아 적은 용량으로도 우수한 혈당강하 효과를 나타낸다.다른 약물의 대사에 영향이 적어 여러 약물을 복용해야 하는 만성 질환 환자의 복약 편의성과 순응도가 높다. 또한 신장 기능이 저하된 환자에게도 용량 조절 없이 사용 가능한 장점이 있다.여기에 지난해에는 당뇨병 복합 신약 'DA-5221'에 대한 임상을 시작하면서, 지속적으로 당뇨 복합제에 대한 라인업을 확대하고 있다.슈가논 패밀리는 연간 300억원대 매출을 올리며 처방 시장에 성공적으로 안착했다는 평가를 받는다.의약품 조사기관 유비스트에 따르면 슈가논과 슈가메트는 지난해 300억원의 외래 처방금액을 합작했다. 슈가논과 슈가메트, 슈가트리가 각각 120억원, 180억원, 8억원의 처방액을 기록했다.2025-06-12 15:42:12이혜경 -

동아에스티 매출 21%↑…신규품목 가세·해외사업 순항[데일리팜=김진구 기자] 동아에스티는 지난 1분기 매출이 1690억원으로 전년대비 21% 증가했다고 29일 밝혔다. 영업이익은 7억원에서 70억원으로 급등했다. ETC 부문과 해외사업 부문에서 기존 주력제품이 선전하고, 신규품목이 가세하면서 성장을 견인했다는 분석이다.ETC 부문의 매출은 1년 새 1016억원에서 1173억원으로 15% 증가했다.성장호르몬제 ‘그로트로핀’과 기능성 소화불량치료제 ‘모티리톤’의 성장세가 이어졌다. 그로트로핀의 1분기 매출은 329억원으로, 작년 1분기 266억원 대비 24% 증가했다. 모티리톤은 85억원에서 97억원으로 14% 늘었다.요부척추관협착증 치료제 ‘오팔몬(63억원)’, 혈소판응집억제제 ‘플라비톨(55억원)’, 소화성궤양 치료제 ‘가스터(50억원)’, 위염 치료제 ‘스티렌(43억원)’, 고혈압 치료제 ‘이달비(30억원)’, 항히스타민제 ‘투리온(22억원)’도 매출이 증가했다. 다만 당뇨병 치료제 ‘슈가논(60억원)’과 손발톱무좀 치료제 ‘주블리아(47억원)’는 매출이 감소했다.신규도입 품목의 가세도 ETC 부문의 성장에 기여했다. 위식도역류질환 치료제 ‘자큐보(이나보글리플로진)’는 64억원, 말초순환개선제 ‘타나민(은행엽건조엑스)’은 31억원의 매출을 각각 기록했다. 동아에스티는 작년 9월 제일약품과 P-CAB 계열 위식도역류질환 치료신약 자큐보의 공동판매 계약을 체결했다. 이에 앞서 작년 4월부터는 유유제약과 타나민 공동판매에 나선 바 있다.해외사업 부문도 선전했다. 작년 1분기 280억원에서 올해 1분기 424억원으로 1년 새 51% 증가했다. 캄보디아에서 판매 중인 ‘캔박카스’는 전년동기 대비 13% 증가한 224억원을 기록했다. 빈혈 치료제 ‘다베포에틴알파BS’는 1년 새 12억원에서 44억원으로 3배 넘게 증가했다.해외사업 부문에서도 신규 품목의 가세가 눈에 띄었다. 자가면역치료제 ‘이뮬도사’는 40억원의 매출을 기록했다. 친환경 생물농약 ‘에코윈’은 15억원의 신규 매출을 올렸다.스텔라라 바이오시밀러 이뮬도사는 작년 12월 유럽집행위원회(EC)의 품목허가를 획득한 바 있다. 올해 1월 독일에서 우선 발매됐고, 이어 3월엔 영국·아일랜드가 추가됐다. 회사는 향후 스페인·이탈리아 등에서 발매를 이어간다는 방침이다. 올해는 미국 발매도 앞두고 있다. 이뮬도사는 작년 10월 미국 식품의약국(FDA)의 품목허가를 획득했다. 회사는 올해 5월 중 미국에서 제품을 발매한다는 계획이다.중장기적으로는 R&D를 통해 성장세를 이어간다는 방침이다. 동아에스티는 미국 자회사 메타비아를 통해 MASH(대사이상 지방간염) 치료제와 제2형 당뇨병 치료제, 비만 치료제를 각각 개발 중이다.당뇨병 치료제 후보물질 ‘DA-1241’은 전임상에서 지방간과 간섬유화 개선 효과가 확인됐다. 또한 세마글루타이드와 병용 시 간섬유화 개선 시너지도 확인했다. 현재 글로벌 임상 2상이 진행 중인데, 작년 12월 발표된 탑라인 데이터에선 ALT(간손상 선별지표)·CAP(지방간 지표)·FAST(간섬유화 비침습적 평가지표)·HbA1C(당화혈색소 지표) 등의 유효성·안전성을 확인했다. 회사는 오는 5월 글로벌 임상2상 결과를 유럽간학회(EASL)에서 발표한다는 방침이다.비만 치료제 후보물질 ‘DA-1726’은 글로벌 임상1상 파트2를 진행 중이다. 전임상에선 티르제파타이드 성분 비만 치료제 대비 유사한 체중감소 효과와 콜레스테롤 상승 억제 효과를 확인했다. 세마글루타이드 성분 비만치료제와 비교해서도 우수한 체중 감소 효과가 나타났다. 이어 글로벌 임상1상 파트2에선 우수한 체중 감량 효과와 안전성·내약성을 확인했다. 회사는 올해 2분기 중 최대 허용 용량 탐색을 위한 추가 임상을 실시한다는 방침이다. 3분기엔 세마글루타이드 성분 비만치료제를 투여받지 못하는 환자를 대상으로 글로벌 임상1상 파트3를 실시할 계획이다.이밖에 치매치료제 ‘DA-7503’은 국내 임상1상을 진행 중이다. 알츠하이머 치매와 1타 타우병증의 주요 원인으로 알려진 타우 응집과 과인산화를 선택적으로 억제하는 기전의 저분자 화합물이다. 전임상에선 타우병증과 인지·기억력 개선 효과가 나타났다.나아가 ADC 전문 기업 앱티스 인수를 통해 차세대 모달리티 신약 개발을 확대는 방침이다. 앱티스는 위치 선택적으로 약물을 접합시킬 수 있는 3세대 ADC 링커 기술 ‘앱클릭’을 보유하고 있다. 회사는 앱클릭 기반의 위암·췌장암 타깃 후보물질의 전임상을 완료했다. 올해 안에 국내 임상1상에 진입한다는 게 회사의 목표다.2025-04-29 10:38:31김진구

동아에스티 매출 21%↑…신규품목 가세·해외사업 순항[데일리팜=김진구 기자] 동아에스티는 지난 1분기 매출이 1690억원으로 전년대비 21% 증가했다고 29일 밝혔다. 영업이익은 7억원에서 70억원으로 급등했다. ETC 부문과 해외사업 부문에서 기존 주력제품이 선전하고, 신규품목이 가세하면서 성장을 견인했다는 분석이다.ETC 부문의 매출은 1년 새 1016억원에서 1173억원으로 15% 증가했다.성장호르몬제 ‘그로트로핀’과 기능성 소화불량치료제 ‘모티리톤’의 성장세가 이어졌다. 그로트로핀의 1분기 매출은 329억원으로, 작년 1분기 266억원 대비 24% 증가했다. 모티리톤은 85억원에서 97억원으로 14% 늘었다.요부척추관협착증 치료제 ‘오팔몬(63억원)’, 혈소판응집억제제 ‘플라비톨(55억원)’, 소화성궤양 치료제 ‘가스터(50억원)’, 위염 치료제 ‘스티렌(43억원)’, 고혈압 치료제 ‘이달비(30억원)’, 항히스타민제 ‘투리온(22억원)’도 매출이 증가했다. 다만 당뇨병 치료제 ‘슈가논(60억원)’과 손발톱무좀 치료제 ‘주블리아(47억원)’는 매출이 감소했다.신규도입 품목의 가세도 ETC 부문의 성장에 기여했다. 위식도역류질환 치료제 ‘자큐보(이나보글리플로진)’는 64억원, 말초순환개선제 ‘타나민(은행엽건조엑스)’은 31억원의 매출을 각각 기록했다. 동아에스티는 작년 9월 제일약품과 P-CAB 계열 위식도역류질환 치료신약 자큐보의 공동판매 계약을 체결했다. 이에 앞서 작년 4월부터는 유유제약과 타나민 공동판매에 나선 바 있다.해외사업 부문도 선전했다. 작년 1분기 280억원에서 올해 1분기 424억원으로 1년 새 51% 증가했다. 캄보디아에서 판매 중인 ‘캔박카스’는 전년동기 대비 13% 증가한 224억원을 기록했다. 빈혈 치료제 ‘다베포에틴알파BS’는 1년 새 12억원에서 44억원으로 3배 넘게 증가했다.해외사업 부문에서도 신규 품목의 가세가 눈에 띄었다. 자가면역치료제 ‘이뮬도사’는 40억원의 매출을 기록했다. 친환경 생물농약 ‘에코윈’은 15억원의 신규 매출을 올렸다.스텔라라 바이오시밀러 이뮬도사는 작년 12월 유럽집행위원회(EC)의 품목허가를 획득한 바 있다. 올해 1월 독일에서 우선 발매됐고, 이어 3월엔 영국·아일랜드가 추가됐다. 회사는 향후 스페인·이탈리아 등에서 발매를 이어간다는 방침이다. 올해는 미국 발매도 앞두고 있다. 이뮬도사는 작년 10월 미국 식품의약국(FDA)의 품목허가를 획득했다. 회사는 올해 5월 중 미국에서 제품을 발매한다는 계획이다.중장기적으로는 R&D를 통해 성장세를 이어간다는 방침이다. 동아에스티는 미국 자회사 메타비아를 통해 MASH(대사이상 지방간염) 치료제와 제2형 당뇨병 치료제, 비만 치료제를 각각 개발 중이다.당뇨병 치료제 후보물질 ‘DA-1241’은 전임상에서 지방간과 간섬유화 개선 효과가 확인됐다. 또한 세마글루타이드와 병용 시 간섬유화 개선 시너지도 확인했다. 현재 글로벌 임상 2상이 진행 중인데, 작년 12월 발표된 탑라인 데이터에선 ALT(간손상 선별지표)·CAP(지방간 지표)·FAST(간섬유화 비침습적 평가지표)·HbA1C(당화혈색소 지표) 등의 유효성·안전성을 확인했다. 회사는 오는 5월 글로벌 임상2상 결과를 유럽간학회(EASL)에서 발표한다는 방침이다.비만 치료제 후보물질 ‘DA-1726’은 글로벌 임상1상 파트2를 진행 중이다. 전임상에선 티르제파타이드 성분 비만 치료제 대비 유사한 체중감소 효과와 콜레스테롤 상승 억제 효과를 확인했다. 세마글루타이드 성분 비만치료제와 비교해서도 우수한 체중 감소 효과가 나타났다. 이어 글로벌 임상1상 파트2에선 우수한 체중 감량 효과와 안전성·내약성을 확인했다. 회사는 올해 2분기 중 최대 허용 용량 탐색을 위한 추가 임상을 실시한다는 방침이다. 3분기엔 세마글루타이드 성분 비만치료제를 투여받지 못하는 환자를 대상으로 글로벌 임상1상 파트3를 실시할 계획이다.이밖에 치매치료제 ‘DA-7503’은 국내 임상1상을 진행 중이다. 알츠하이머 치매와 1타 타우병증의 주요 원인으로 알려진 타우 응집과 과인산화를 선택적으로 억제하는 기전의 저분자 화합물이다. 전임상에선 타우병증과 인지·기억력 개선 효과가 나타났다.나아가 ADC 전문 기업 앱티스 인수를 통해 차세대 모달리티 신약 개발을 확대는 방침이다. 앱티스는 위치 선택적으로 약물을 접합시킬 수 있는 3세대 ADC 링커 기술 ‘앱클릭’을 보유하고 있다. 회사는 앱클릭 기반의 위암·췌장암 타깃 후보물질의 전임상을 완료했다. 올해 안에 국내 임상1상에 진입한다는 게 회사의 목표다.2025-04-29 10:38:31김진구 -

판권 인수와 제네릭 발매...당뇨약 오리지널의 '맞불'[데일리팜=김진구 기자] 지난 3년간 국내 당뇨병 치료제 시장에서 오리지널 품목을 보유한 제약사들은 다양한 방법으로 제네릭 공세에 맞섰다.동아에스티와 LG화학, 대웅제약은 투트랙 전략을 선택했다. 자사 오리지널 신약을 판매하면서 동시에 특허만료 제품의 제네릭을 발매하거나 해당 성분이 포함된 복합제를 출시하는 방식으로 오리지널의 손실을 최소화했다.종근당은 특허만료 오리지널 제품의 국내권리 일체를 인수하는 전략을 선택했다. 종근당이 인수한 자누비아 패밀리의 경우 특허만료와 약가인하에도 여전히 높은 실적을 낸다. 한독 테넬리아는 제네릭 발매에도 처방실적이 오히려 증가하는 모습이다.이들을 포함해 전반적으로 국내제약사는 제네릭 공세에 선방한 반면, 다국적제약사의 경우 전반적으로 주춤했다는 평가가 나온다.자체 신약+특허만료 제네릭·복합제 동시 판매…대웅·동아·LG 처방액↑대웅제약은 2023년 5월 SGLT-2 억제제 계열 당뇨병 신약 ‘엔블로(이나보글리플로진)’를 발매했다.직전 ‘포시가(다파글리플로진)’의 특허만료와 정부의 SGLT-2 억제제 병용급여 허용으로 제네릭 경쟁이 본격화한 시점이다. 같은 해 11월엔 메트포르민 복합제인 엔블로멧이 추가됐다. 엔블로·엔블로멧은 발매 첫 해 34억원의 처방실적을 냈다. 이어 지난해엔 123억원을 기록했다.대웅제약은 엔블로·엔블로멧 외에 다른 제네릭을 발매하지 않았다. 대신 대웅바이오를 통해 특허만료 당뇨약의 제네릭을 발매했다. 대웅제약은 허가 단계부터 적극적으로 뛰어들었다.대웅바이오는 가브스·가브스메트 제네릭, 테넬리아·테넬리아엠 제네릭, 포시가·직듀오 제네릭, 자누비아·자누메트 제네릭, 트라젠타·트라젠타듀오 제네릭, 엔블로·엔블로멧 등 허가받을 수 있는 모든 제네릭을 확보했다. 이뿐 아니라 다파글리플로진+시타글립틴 2제 복합제와 다파글리플로진+시타글립틴+메트포르민 3제 복합제도 허가받았다. 아직 특허가 만료되지 않은 자디앙·자디앙듀오의 제네릭 허가도 받아둔 상태다.해당 제품들의 누적 처방실적은 99억원에 달한다. 대웅제약은 오리지널, 대웅바이오는 제네릭 판매 역할을 각각 맡아 누적 222억원의 실적을 합작한 셈이다. 동아에스티도 투트랙 전략을 들고 나왔다. 동아에스티는 DPP-4 억제제 계열 오리지널 제품인 슈가논(에보글립틴)·슈가메트를 보유하고 있다. 두 제품의 합산 처방액은 2022년 347억원에서 2023년 315억원, 지난해 301억원으로 감소세다. 제네릭 공세가 원인으로 작용했다.동아에스티는 이를 제네릭과 복합제 등 후발의약품으로 메웠다. 포시가의 특허가 만료되자 관련 제네릭을 발매하며 자사 오리지널 제품과의 시너지를 노렸다. 동시에 슈가논에 특허만료 성분을 더한 복합제를 발매했다.동아에스티의 포시가·직듀오 제네릭은 2023~2024년 43억원의 처방실적을 기록했다. 포시가+슈가논 기반 복합제의 2023~2024년 처방액은 26억원에 달한다. 결과적으로 슈가논 시리즈의 처방실적 감소분(46억원)보다 많은 실적을 제네릭·복합제의 처방실적(69억원)으로 기록한 셈이다.제미글로(제미글립틴)·제미메트를 보유한 LG화학도 비슷한 전략을 세웠다. LG화학은 포시가의 특허가 만료되자 다파글리플로진에 자사 제미글립틴을 조합한 복합제를 발매했다. 제미글로 패밀리의 라인업에 제미다파가 추가됐다. 제미다파는 발매 후 2년간 112억원의 실적을 기록했다.제미글로·제미메트의 처방실적이 굳건한 상황에서 제미다파가 가세했다. LG화학의 제미글로 패밀리는 2022년 1428억원에서 지난해 1525억원으로 2년 새 7% 증가했다. 새로 발매한 제미다파가 실적 성장세를 이끌었다는 평가다. 종근당, 자누비아 패밀리 인수…1년 만에 계약금 회수 성공종근당은 제네릭 경쟁 대신 오리지널 제품의 국내권리를 아예 인수하는 전략을 택했다.종근당은 2023년 5월 스위스 MSD 본사와 자누비아·자누메트·자누메트엑스알 등 3개 제품의 국내권리 일체를 인수하는 라이선스 계약을 체결했다. 자누비아 패밀리의 국내 판매·유통뿐 아니라 허가·상표·제조 등 모든 권리를 인수하는 내용이다.계약 기간은 2023년 7월 15일부터 2038년 8월 31일까지다. 총 계약규모는 455억원으로, 이 가운데 230억원을 MSD 본사에 계약금으로 지급하고, 매출에 따른 마일스톤으로 1700만 달러(약 225억원)을 추가 지급한다.종근당과 MSD 양 측에 이득이라는 평가다. 종근당의 경우 15년간 독점 권리를 확보했다. 자누비아 패밀리는 2023년 9월 특허가 만료됐지만, 여전히 높은 처방실적을 기록 중이다. 지난해엔 자누비아 231억원, 자누메트 458억원, 자누메트엑스알 308억원 등 998억원을 합작했다. 이미 계약금을 회수하고 남는 실적을 올린 셈이다.여기에 종근당은 포시가·직듀오 제네릭과 새로운 조합의 복합제로 지난해만 53억원의 처방실적을 합작했다. 포시가·직듀오 제네릭의 작년 처방실적은 36억원이다. 다파글리플로진+시타글립틴 조합의 2제 복합제는 16억원을 기록했다. MSD는 자누비아의 특허 만료로 처방실적 감소가 예상되는 상황에서 종근당에 국내권리를 넘기는 선택을 했다. 이를 통해 자누비아에 묶여 있던 영업력을 키트루다 등 다른 제품에 활용할 수 있게 됐다.한독 테넬리아, 제네릭 발매에도 처방실적↑…약가인하 회피 여파한독의 테넬리아·테넬리아엠은 특허 만료와 이에 따른 제네릭 발매에도 처방실적이 오히려 증가했다. 통상적으로 제네릭 발매 이후 오리지널의 처방실적이 감소한다는 점을 감안하면, 이례적이라는 평가다.실제 테넬리아·테넬리아엠의 처방실적은 2022년 504억원에서 지난해 517억원으로 3% 증가했다.테넬리아·테넬리아엠의 약가가 제네릭 발매에도 인하되지 않았기 때문으로 분석된다. 테넬리아의 물질특허는 2023년 11월 만료됐다. 이를 기점으로 37개 제약사가 테넬리아·테넬리아엠 제네릭을 발매했다. 원칙적으로 제네릭이 발매되면 오리지널 제품의 약가는 자동으로 인하된다. 후발의약품은 이렇게 인하된 약가를 기준으로 차등 산정된다.그러나 테넬리아의 경우 기존과 동일하게 약가가 유지됐다. 테넬리아 후발의약품들이 오리지널과 다른 염을 사용했기 때문이다. 실제 테넬리아는 브롬화수소산염을, 후발의약품은 염산염 또는 이토실산염을 각각 사용하고 있다.건강보험심사평가원은 기존 제품과 동일한 제제가 급여 신청한 경우 오리지널 약가를 첫 1년 간 30% 인하하고, 이듬해엔 기존 약가의 53.55%로 추가 인하한다. 이때 동일제제는 성분 뿐 아니라 투여경로, 함량, 복용방법, 제형, 효능·효과 등이 일치하는 경우를 의미한다. 이런 이유로 테넬리아와 염이 다른 후발의약품은 동일제제로 해석되지 않았고, 결국 오리지널 제품의 약가가 유지됐다. 약가인하를 회피한 것은 물론, 한독이 당뇨병 치료제 시장에서 기존 제품과의 시너지를 바탕으로 주도권을 잃지 않고 있기 때문이라는 분석도 제기된다. 한독은 테넬리아·테넬리아엠 외에도 아마릴(글리메피리즈)·아마릴엠·아마릴-멕스와 당뇨진단용 의료기기 등을 보유하고 있다.아마릴 패밀리는 설파닐우레아(SU) 계열 당뇨약 시장에서 가장 높은 처방실적을 기록 중이다. 지난해 합산 처방액은 93억원이다. 처방현장에서 SU 계열 약물의 쓰임새가 여전하다는 점에서 아마릴 패밀리와 테넬리아 패밀리의 시너지가 지속하고 있다는 분석이 나온다.주요 다국적사 오리지널 당뇨약 처방액 감소…포시가는 한국시장 철수반면 다국적제약사의 오리지널 제품들은 대체로 처방실적이 크게 감소했다. 제네릭 발매와 약가인하의 여파다.노바티스의 가브스·가브스메트는 특허만료 직전인 2021년 처방액이 467억원에 달했으나, 제네릭 발매 이후로 감소세가 완연하다. 지난해엔 271억원으로 3년 새 42% 감소했다. 반면 제네릭들은 지난해 합산 245억원을 기록했다. 업계에선 이르면 연내 제네릭 합산 처방액이 오리지널을 넘어설 것이란 전망이 제기된다.아스트라제네카 포시가·직듀오는 특허만료 직전년도인 2022년 965억원이던 처방실적이 2023년 제네릭 발매와 약가인하를 거치면서, 지난해 739억원으로 23% 감소했다.포시가의 경우 아스트라제네카의 한국시장 철수 결정으로 인한 타격이 더해졌다. 한국아스트라제네카는 2023년 말 포시가의 한국시장 철수를 결정했다. 단, 직듀오는 지속 공급키로 했다. 작년 12월부터는 포시가가 급여 목록에서도 삭제되며 처방이 중단된 상태다.트라젠타·트라젠타듀오는 작년 6월 특허만료 이후 처방실적이 감소세다. 2023년 1235억원에 달하던 두 제품의 처방실적은 지난해 1039억원으로 16% 감소했다. 업계에선 올해 관련 제네릭의 판매가 본격화할 것으로 전망한다. 트라젠타·트라젠타듀오의 처방실적이 감소세가 올해 두드러질 것이란 전망이다.[기획] 당뇨약 시장서 누가 웃었나(2)2025-02-07 06:20:42김진구

판권 인수와 제네릭 발매...당뇨약 오리지널의 '맞불'[데일리팜=김진구 기자] 지난 3년간 국내 당뇨병 치료제 시장에서 오리지널 품목을 보유한 제약사들은 다양한 방법으로 제네릭 공세에 맞섰다.동아에스티와 LG화학, 대웅제약은 투트랙 전략을 선택했다. 자사 오리지널 신약을 판매하면서 동시에 특허만료 제품의 제네릭을 발매하거나 해당 성분이 포함된 복합제를 출시하는 방식으로 오리지널의 손실을 최소화했다.종근당은 특허만료 오리지널 제품의 국내권리 일체를 인수하는 전략을 선택했다. 종근당이 인수한 자누비아 패밀리의 경우 특허만료와 약가인하에도 여전히 높은 실적을 낸다. 한독 테넬리아는 제네릭 발매에도 처방실적이 오히려 증가하는 모습이다.이들을 포함해 전반적으로 국내제약사는 제네릭 공세에 선방한 반면, 다국적제약사의 경우 전반적으로 주춤했다는 평가가 나온다.자체 신약+특허만료 제네릭·복합제 동시 판매…대웅·동아·LG 처방액↑대웅제약은 2023년 5월 SGLT-2 억제제 계열 당뇨병 신약 ‘엔블로(이나보글리플로진)’를 발매했다.직전 ‘포시가(다파글리플로진)’의 특허만료와 정부의 SGLT-2 억제제 병용급여 허용으로 제네릭 경쟁이 본격화한 시점이다. 같은 해 11월엔 메트포르민 복합제인 엔블로멧이 추가됐다. 엔블로·엔블로멧은 발매 첫 해 34억원의 처방실적을 냈다. 이어 지난해엔 123억원을 기록했다.대웅제약은 엔블로·엔블로멧 외에 다른 제네릭을 발매하지 않았다. 대신 대웅바이오를 통해 특허만료 당뇨약의 제네릭을 발매했다. 대웅제약은 허가 단계부터 적극적으로 뛰어들었다.대웅바이오는 가브스·가브스메트 제네릭, 테넬리아·테넬리아엠 제네릭, 포시가·직듀오 제네릭, 자누비아·자누메트 제네릭, 트라젠타·트라젠타듀오 제네릭, 엔블로·엔블로멧 등 허가받을 수 있는 모든 제네릭을 확보했다. 이뿐 아니라 다파글리플로진+시타글립틴 2제 복합제와 다파글리플로진+시타글립틴+메트포르민 3제 복합제도 허가받았다. 아직 특허가 만료되지 않은 자디앙·자디앙듀오의 제네릭 허가도 받아둔 상태다.해당 제품들의 누적 처방실적은 99억원에 달한다. 대웅제약은 오리지널, 대웅바이오는 제네릭 판매 역할을 각각 맡아 누적 222억원의 실적을 합작한 셈이다. 동아에스티도 투트랙 전략을 들고 나왔다. 동아에스티는 DPP-4 억제제 계열 오리지널 제품인 슈가논(에보글립틴)·슈가메트를 보유하고 있다. 두 제품의 합산 처방액은 2022년 347억원에서 2023년 315억원, 지난해 301억원으로 감소세다. 제네릭 공세가 원인으로 작용했다.동아에스티는 이를 제네릭과 복합제 등 후발의약품으로 메웠다. 포시가의 특허가 만료되자 관련 제네릭을 발매하며 자사 오리지널 제품과의 시너지를 노렸다. 동시에 슈가논에 특허만료 성분을 더한 복합제를 발매했다.동아에스티의 포시가·직듀오 제네릭은 2023~2024년 43억원의 처방실적을 기록했다. 포시가+슈가논 기반 복합제의 2023~2024년 처방액은 26억원에 달한다. 결과적으로 슈가논 시리즈의 처방실적 감소분(46억원)보다 많은 실적을 제네릭·복합제의 처방실적(69억원)으로 기록한 셈이다.제미글로(제미글립틴)·제미메트를 보유한 LG화학도 비슷한 전략을 세웠다. LG화학은 포시가의 특허가 만료되자 다파글리플로진에 자사 제미글립틴을 조합한 복합제를 발매했다. 제미글로 패밀리의 라인업에 제미다파가 추가됐다. 제미다파는 발매 후 2년간 112억원의 실적을 기록했다.제미글로·제미메트의 처방실적이 굳건한 상황에서 제미다파가 가세했다. LG화학의 제미글로 패밀리는 2022년 1428억원에서 지난해 1525억원으로 2년 새 7% 증가했다. 새로 발매한 제미다파가 실적 성장세를 이끌었다는 평가다. 종근당, 자누비아 패밀리 인수…1년 만에 계약금 회수 성공종근당은 제네릭 경쟁 대신 오리지널 제품의 국내권리를 아예 인수하는 전략을 택했다.종근당은 2023년 5월 스위스 MSD 본사와 자누비아·자누메트·자누메트엑스알 등 3개 제품의 국내권리 일체를 인수하는 라이선스 계약을 체결했다. 자누비아 패밀리의 국내 판매·유통뿐 아니라 허가·상표·제조 등 모든 권리를 인수하는 내용이다.계약 기간은 2023년 7월 15일부터 2038년 8월 31일까지다. 총 계약규모는 455억원으로, 이 가운데 230억원을 MSD 본사에 계약금으로 지급하고, 매출에 따른 마일스톤으로 1700만 달러(약 225억원)을 추가 지급한다.종근당과 MSD 양 측에 이득이라는 평가다. 종근당의 경우 15년간 독점 권리를 확보했다. 자누비아 패밀리는 2023년 9월 특허가 만료됐지만, 여전히 높은 처방실적을 기록 중이다. 지난해엔 자누비아 231억원, 자누메트 458억원, 자누메트엑스알 308억원 등 998억원을 합작했다. 이미 계약금을 회수하고 남는 실적을 올린 셈이다.여기에 종근당은 포시가·직듀오 제네릭과 새로운 조합의 복합제로 지난해만 53억원의 처방실적을 합작했다. 포시가·직듀오 제네릭의 작년 처방실적은 36억원이다. 다파글리플로진+시타글립틴 조합의 2제 복합제는 16억원을 기록했다. MSD는 자누비아의 특허 만료로 처방실적 감소가 예상되는 상황에서 종근당에 국내권리를 넘기는 선택을 했다. 이를 통해 자누비아에 묶여 있던 영업력을 키트루다 등 다른 제품에 활용할 수 있게 됐다.한독 테넬리아, 제네릭 발매에도 처방실적↑…약가인하 회피 여파한독의 테넬리아·테넬리아엠은 특허 만료와 이에 따른 제네릭 발매에도 처방실적이 오히려 증가했다. 통상적으로 제네릭 발매 이후 오리지널의 처방실적이 감소한다는 점을 감안하면, 이례적이라는 평가다.실제 테넬리아·테넬리아엠의 처방실적은 2022년 504억원에서 지난해 517억원으로 3% 증가했다.테넬리아·테넬리아엠의 약가가 제네릭 발매에도 인하되지 않았기 때문으로 분석된다. 테넬리아의 물질특허는 2023년 11월 만료됐다. 이를 기점으로 37개 제약사가 테넬리아·테넬리아엠 제네릭을 발매했다. 원칙적으로 제네릭이 발매되면 오리지널 제품의 약가는 자동으로 인하된다. 후발의약품은 이렇게 인하된 약가를 기준으로 차등 산정된다.그러나 테넬리아의 경우 기존과 동일하게 약가가 유지됐다. 테넬리아 후발의약품들이 오리지널과 다른 염을 사용했기 때문이다. 실제 테넬리아는 브롬화수소산염을, 후발의약품은 염산염 또는 이토실산염을 각각 사용하고 있다.건강보험심사평가원은 기존 제품과 동일한 제제가 급여 신청한 경우 오리지널 약가를 첫 1년 간 30% 인하하고, 이듬해엔 기존 약가의 53.55%로 추가 인하한다. 이때 동일제제는 성분 뿐 아니라 투여경로, 함량, 복용방법, 제형, 효능·효과 등이 일치하는 경우를 의미한다. 이런 이유로 테넬리아와 염이 다른 후발의약품은 동일제제로 해석되지 않았고, 결국 오리지널 제품의 약가가 유지됐다. 약가인하를 회피한 것은 물론, 한독이 당뇨병 치료제 시장에서 기존 제품과의 시너지를 바탕으로 주도권을 잃지 않고 있기 때문이라는 분석도 제기된다. 한독은 테넬리아·테넬리아엠 외에도 아마릴(글리메피리즈)·아마릴엠·아마릴-멕스와 당뇨진단용 의료기기 등을 보유하고 있다.아마릴 패밀리는 설파닐우레아(SU) 계열 당뇨약 시장에서 가장 높은 처방실적을 기록 중이다. 지난해 합산 처방액은 93억원이다. 처방현장에서 SU 계열 약물의 쓰임새가 여전하다는 점에서 아마릴 패밀리와 테넬리아 패밀리의 시너지가 지속하고 있다는 분석이 나온다.주요 다국적사 오리지널 당뇨약 처방액 감소…포시가는 한국시장 철수반면 다국적제약사의 오리지널 제품들은 대체로 처방실적이 크게 감소했다. 제네릭 발매와 약가인하의 여파다.노바티스의 가브스·가브스메트는 특허만료 직전인 2021년 처방액이 467억원에 달했으나, 제네릭 발매 이후로 감소세가 완연하다. 지난해엔 271억원으로 3년 새 42% 감소했다. 반면 제네릭들은 지난해 합산 245억원을 기록했다. 업계에선 이르면 연내 제네릭 합산 처방액이 오리지널을 넘어설 것이란 전망이 제기된다.아스트라제네카 포시가·직듀오는 특허만료 직전년도인 2022년 965억원이던 처방실적이 2023년 제네릭 발매와 약가인하를 거치면서, 지난해 739억원으로 23% 감소했다.포시가의 경우 아스트라제네카의 한국시장 철수 결정으로 인한 타격이 더해졌다. 한국아스트라제네카는 2023년 말 포시가의 한국시장 철수를 결정했다. 단, 직듀오는 지속 공급키로 했다. 작년 12월부터는 포시가가 급여 목록에서도 삭제되며 처방이 중단된 상태다.트라젠타·트라젠타듀오는 작년 6월 특허만료 이후 처방실적이 감소세다. 2023년 1235억원에 달하던 두 제품의 처방실적은 지난해 1039억원으로 16% 감소했다. 업계에선 올해 관련 제네릭의 판매가 본격화할 것으로 전망한다. 트라젠타·트라젠타듀오의 처방실적이 감소세가 올해 두드러질 것이란 전망이다.[기획] 당뇨약 시장서 누가 웃었나(2)2025-02-07 06:20:42김진구 -

DPP4 당뇨약 제네릭 1천억 돌파…오리지널 동반 부진제미글로, 트라젠타, 자누비아 제품사진(왼쪽 위부터 시계방향) [데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 시장에서 제네릭 제품의 침투 속도가 더욱 빨라졌다. 지난해엔 제네릭 합산 처방액이 처음으로 1000억원을 넘어섰다. 대형 오리지널 제품의 잇단 특허만료와 이에 따른 제네릭 대거 발매의 영향이다.2022년 이후로 지난해까지 가브스(빌다글립틴)·테넬리아(테네리글립틴)·자누비아(시타글립틴)·트라젠타(리나글립틴)의 특허가 잇달아 만료됐다. 이 과정에서 제네릭 점유율은 3%에서 19%로 확대됐다.DPP4 당뇨약 제네릭, 처방액 1천억 돌파…점유율 19%로 확대20일 의약품 시장조사기관 유비스트에 따르면 지난해 DPP-4 억제제 계열 당뇨병 치료제 시장의 원외처방 규모는 6141억원이다. 2023년 6342억원 대비 3% 감소했다.최근 이 시장은 대형 오리지널 제품의 특허만료와 제네릭 발매로 크게 요동쳤다. 2022년 3월 노바티스 가브스의 특허 만료를 시작으로, 그해 10월 한독 테넬리아의 특허가 만료됐다. 2023년 9월엔 자누비아 특허가, 지난해 6월엔 트라젠타 특허가 각각 만료됐다.특허 만료 시점에 맞춰 제네릭 제품들이 대거 발매됐다. 가브스·가브스메트 제네릭은 11개 업체가, 테넬리아·테넬리아엠 제네릭은 37개 업체가, 자누비아·자누메트·자누메트엑스알 제네릭은 45개 업체가, 트라젠타·트라젠타듀오 제네릭은 27개 업체가 각각 제네릭을 발매했다.제네릭이 잇달아 발매되면서 관련 처방실적도 매년 확대됐다. 2022년 192억원이던 DPP-4 억제제 제네릭 처방실적은 이듬해 테넬리아 제네릭과 자누비아 제네릭이 본격 가세하면서 738억원으로 늘었다.이어 지난해엔 트라젠타 제네릭까지 합류하며 1000억원 이상으로 확대됐다. 지난해 가브스·테넬리아·자누비아·트라젠타 제네릭의 합산 처방액은 1140억원으로, 전년대비 55% 증가했다.DPP-4 억제제 계열 당뇨병 치료제 오리지널 & 제네릭 처방실적 변화(단위 억원, 자료 유비스트) 전체 DPP-4 억제제 시장에서의 점유율은 2022년 3%에 그쳤으나 2023년 12%로 급상승했고, 지난해엔 19%로 더욱 늘었다. 제약업계에선 올해 제네릭 점유율이 20% 이상으로 확대될 것이란 전망이 나온다.테넬리아 제네릭 점유율 56%…자누비아 제네릭 15%테넬리아 제네릭은 이미 오리지널을 추월한 것으로 나타났다. 가브스 제네릭 역시 절반에 가까운 점유율을 기록했다. 비교적 특허 만료시점이 가까운 자누비아와 트라젠타 역시 빠른 속도로 제네릭 제품들이 점유율을 확대하고 있다.지난해 테네리글립틴 성분 DPP-4 억제제 시장에서 제네릭 합산 처방액은 699억원으로, 2023년 473억원 대비 1년 새 41% 증가했다. 전체 시장에서의 점유율은 49%에서 56%로 확대됐다.오리지널 테넬리아와 테넬리아엠은 495억원에서 517억원으로 처방액이 4% 늘었다. 특허만료 오리지널 제품 가운데 유일하게 처방실적이 증가했다. 제네릭 발매에도 약가가 인하되지 않은 점이 원인 중 하나로 꼽힌다. 테넬리아 제네릭 제품들은 오리지널 테넬리아와 다른 염을 사용하는 방식으로 특허를 회피했다. 염이 다른 제품은 급여목록상 동일제제 등재가 아닌 것으로 해석됐고, 결국 오리지널 제품의 약가는 기존과 동일하게 유지됐다.빌다글립틴 성분 당뇨약 시장에서 제네릭 처방액은 2023년 244억원에서 지난해 245억원으로 소폭 늘었다. 반면 오리지널 가브스와 가브스메트는 292억원에서 271억원으로 7% 감소했다. 제네릭 점유율은 2023년 46%에서 지난해 47%로 확대됐다.시타글립틴 성분 당뇨약 시장에선 제네릭 제품들의 합산 처방액이 1년 새 21억원에서 179억원으로 8배 이상 늘었다. 제네릭 점유율은 1%에 그쳤으나, 1년 만에 15% 수준으로 확대됐다. 오리지널 자누비아·자누메트·자누메트엑스알의 처방액은 1368억원에서 998억원으로 27% 감소했다.리나글립틴 성분 당뇨약 시장에선 제네릭 제품들이 6개월여간 47억원의 처방실적을 합작했다. 제네릭 제품들의 점유율은 4% 수준이다. 반면 오리지널 트라젠타·트라젠타듀오는 1235억원에서 1039억원으로 16% 감소했다.주요 DPP-4 억제제 계열 당뇨병 치료제의 2023~2024년 처방실적(단위 억원, 자료 유비스트) LG화학 제미글로·제미메트는 전체 DPP-4 억제제 계열 당뇨병 치료제 가운데 가장 높은 처방실적을 냈다. 지난해 처방액은 1434억원으로 2023년 1417억원 대비 1% 증가했다. 제미글로의 물질특허는 2030년 만료된다. 이밖에 2031년과 2039년 만료되는 결정형특허와 용도특허가 있다. 제네릭사들은 제미글로 후발약 조기발매를 위해 LG화학을 상대로 결정형특허·용도특허와 관련한 심판을 청구, 1심 승리한 상태다.이밖에 주요 오리지널 제품들의 처방액이 대부분 감소한 것으로 나타났다. 동아에스티 슈가논·슈가메트의 처방액은 2023년 315억원에서 지난해 301억원으로 5% 감소했다. 온글라이자·콤비글라이즈는 249억원에서 209억원으로 16% 줄었다. 셀트리온제약 네시나·네시나메트는 181억원에서 187억원으로 3% 늘었다. JW중외제약 가드렛·가드메트는 52억원에서 47억원으로 10% 감소했다.2025-01-20 06:20:23김진구

DPP4 당뇨약 제네릭 1천억 돌파…오리지널 동반 부진제미글로, 트라젠타, 자누비아 제품사진(왼쪽 위부터 시계방향) [데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 시장에서 제네릭 제품의 침투 속도가 더욱 빨라졌다. 지난해엔 제네릭 합산 처방액이 처음으로 1000억원을 넘어섰다. 대형 오리지널 제품의 잇단 특허만료와 이에 따른 제네릭 대거 발매의 영향이다.2022년 이후로 지난해까지 가브스(빌다글립틴)·테넬리아(테네리글립틴)·자누비아(시타글립틴)·트라젠타(리나글립틴)의 특허가 잇달아 만료됐다. 이 과정에서 제네릭 점유율은 3%에서 19%로 확대됐다.DPP4 당뇨약 제네릭, 처방액 1천억 돌파…점유율 19%로 확대20일 의약품 시장조사기관 유비스트에 따르면 지난해 DPP-4 억제제 계열 당뇨병 치료제 시장의 원외처방 규모는 6141억원이다. 2023년 6342억원 대비 3% 감소했다.최근 이 시장은 대형 오리지널 제품의 특허만료와 제네릭 발매로 크게 요동쳤다. 2022년 3월 노바티스 가브스의 특허 만료를 시작으로, 그해 10월 한독 테넬리아의 특허가 만료됐다. 2023년 9월엔 자누비아 특허가, 지난해 6월엔 트라젠타 특허가 각각 만료됐다.특허 만료 시점에 맞춰 제네릭 제품들이 대거 발매됐다. 가브스·가브스메트 제네릭은 11개 업체가, 테넬리아·테넬리아엠 제네릭은 37개 업체가, 자누비아·자누메트·자누메트엑스알 제네릭은 45개 업체가, 트라젠타·트라젠타듀오 제네릭은 27개 업체가 각각 제네릭을 발매했다.제네릭이 잇달아 발매되면서 관련 처방실적도 매년 확대됐다. 2022년 192억원이던 DPP-4 억제제 제네릭 처방실적은 이듬해 테넬리아 제네릭과 자누비아 제네릭이 본격 가세하면서 738억원으로 늘었다.이어 지난해엔 트라젠타 제네릭까지 합류하며 1000억원 이상으로 확대됐다. 지난해 가브스·테넬리아·자누비아·트라젠타 제네릭의 합산 처방액은 1140억원으로, 전년대비 55% 증가했다.DPP-4 억제제 계열 당뇨병 치료제 오리지널 & 제네릭 처방실적 변화(단위 억원, 자료 유비스트) 전체 DPP-4 억제제 시장에서의 점유율은 2022년 3%에 그쳤으나 2023년 12%로 급상승했고, 지난해엔 19%로 더욱 늘었다. 제약업계에선 올해 제네릭 점유율이 20% 이상으로 확대될 것이란 전망이 나온다.테넬리아 제네릭 점유율 56%…자누비아 제네릭 15%테넬리아 제네릭은 이미 오리지널을 추월한 것으로 나타났다. 가브스 제네릭 역시 절반에 가까운 점유율을 기록했다. 비교적 특허 만료시점이 가까운 자누비아와 트라젠타 역시 빠른 속도로 제네릭 제품들이 점유율을 확대하고 있다.지난해 테네리글립틴 성분 DPP-4 억제제 시장에서 제네릭 합산 처방액은 699억원으로, 2023년 473억원 대비 1년 새 41% 증가했다. 전체 시장에서의 점유율은 49%에서 56%로 확대됐다.오리지널 테넬리아와 테넬리아엠은 495억원에서 517억원으로 처방액이 4% 늘었다. 특허만료 오리지널 제품 가운데 유일하게 처방실적이 증가했다. 제네릭 발매에도 약가가 인하되지 않은 점이 원인 중 하나로 꼽힌다. 테넬리아 제네릭 제품들은 오리지널 테넬리아와 다른 염을 사용하는 방식으로 특허를 회피했다. 염이 다른 제품은 급여목록상 동일제제 등재가 아닌 것으로 해석됐고, 결국 오리지널 제품의 약가는 기존과 동일하게 유지됐다.빌다글립틴 성분 당뇨약 시장에서 제네릭 처방액은 2023년 244억원에서 지난해 245억원으로 소폭 늘었다. 반면 오리지널 가브스와 가브스메트는 292억원에서 271억원으로 7% 감소했다. 제네릭 점유율은 2023년 46%에서 지난해 47%로 확대됐다.시타글립틴 성분 당뇨약 시장에선 제네릭 제품들의 합산 처방액이 1년 새 21억원에서 179억원으로 8배 이상 늘었다. 제네릭 점유율은 1%에 그쳤으나, 1년 만에 15% 수준으로 확대됐다. 오리지널 자누비아·자누메트·자누메트엑스알의 처방액은 1368억원에서 998억원으로 27% 감소했다.리나글립틴 성분 당뇨약 시장에선 제네릭 제품들이 6개월여간 47억원의 처방실적을 합작했다. 제네릭 제품들의 점유율은 4% 수준이다. 반면 오리지널 트라젠타·트라젠타듀오는 1235억원에서 1039억원으로 16% 감소했다.주요 DPP-4 억제제 계열 당뇨병 치료제의 2023~2024년 처방실적(단위 억원, 자료 유비스트) LG화학 제미글로·제미메트는 전체 DPP-4 억제제 계열 당뇨병 치료제 가운데 가장 높은 처방실적을 냈다. 지난해 처방액은 1434억원으로 2023년 1417억원 대비 1% 증가했다. 제미글로의 물질특허는 2030년 만료된다. 이밖에 2031년과 2039년 만료되는 결정형특허와 용도특허가 있다. 제네릭사들은 제미글로 후발약 조기발매를 위해 LG화학을 상대로 결정형특허·용도특허와 관련한 심판을 청구, 1심 승리한 상태다.이밖에 주요 오리지널 제품들의 처방액이 대부분 감소한 것으로 나타났다. 동아에스티 슈가논·슈가메트의 처방액은 2023년 315억원에서 지난해 301억원으로 5% 감소했다. 온글라이자·콤비글라이즈는 249억원에서 209억원으로 16% 줄었다. 셀트리온제약 네시나·네시나메트는 181억원에서 187억원으로 3% 늘었다. JW중외제약 가드렛·가드메트는 52억원에서 47억원으로 10% 감소했다.2025-01-20 06:20:23김진구 -

2년만에 2건 허가...국내개발 신약 얼마나 생산됐나[데일리팜=천승현 기자] 올해 들어 국내 제약바이오기업들이 2건의 신약을 배출했다. 지난 2022년에 이어 2년 만에 신약 상업화 성과를 냈다. 국내 개발 신약 3개 중 1개는 생산실적이 없었지만 지난해 7000억원에 육박하는 생산실적을 합작했다. HK이노엔의 케이캡과 유한양행의 렉라자가 연간 생산액이 1000억원을 넘어섰다.17일 업계에 따르면 비보존제약의 ‘어나프라주’가 지난 12일 식품의약품안전처로부터 국내 개발 신약 38호로 허가받았다. 어나프라주는 성인에서 수술 후 중등도에서 중증의 급성통증 조절을 위한 단기 요법으로 사용하는 의약품으로 허가받았다. 기존 마약성 또는 비스테로이드성 소염진통제(NSAIDs)와는 다른 새로운 기전을 비마약성진통제다.국내 제약바이오기업은 올해 총 2건의 신약을 허가받았다.온코닉테라퓨틱스가 지난 4월 P-CAB(칼륨경쟁적 위산분비억제제) 계열 신약 자큐보를 국내 개발 신약 37호로 품목허가를 획득했다. P-CAB 계열의 항궤양제는 위벽세포에서 산분비 최종 단계에 위치하는 양성자펌프와 칼륨이온을 경쟁적으로 결합시켜 위산분비를 저해하는 작용기전을 나타낸다.온코닉테라퓨틱스는 제일약품의 자회사다. 지난 2020년 5월 설립된 온코닉테라퓨틱스는 제일약품으로부터 위식도질환신약과 항암신약 후보물질을 기술이전받고 출범했다. 지난해 말 기준 제일약품이 온코닉테라퓨틱스의 지분 54.3%를 보유 중이다.국내 제약사들은 2021년과 2022년에 총 6개의 신약을 허가 받았지만 지난해 신약을 배출하지 못했다. 2021년 1월 유한양행의 항암제 렉라자가 허가 받았고 2월과 3월에는 셀트리온의 코로나19치료제 렉키로나와 한미약품의 호중구감소증치료제 롤론티스가 각각 식약처 허가를 획득했다. 2021년 12월에는 대웅제약의 펙수클루가 국내 개발 34호 신약으로 이름을 올렸다.2022년에는 2개의 국내개발 신약이 상업화 단계에 도달했다. 2022년 6월 SK바이오사이언스의 코로나19 예방 백신 스카이코비원멀티가 국내 개발 신약 35호로 품목허가를 획득했다. 스카이코비원멀티는 유전자 재조합 기술을 이용해 만든 항원 단백질을 투여해 면역 반응을 유도하는 코로나19 백신이다.2022년 12월 대웅제약이 당뇨치료제 엔블로를 국내 개발 36번째 신약으로 허가 받았다. 엔블로는 국내에서 개발된 첫 번째 SGLT-2 억제제 계열 당뇨병 치료제다. 이 약물은 신장에서 포도당이 재흡수되는 것을 억제하고 소변으로 포도당이 배출되도록 해 혈당을 낮추는 기전이다.엔블로의 허가 이후 1년 4개월 만에 온코닉테라퓨틱스가 신약을 허가받았고 8개월 만에 비보존제약의 신약이 상업화에 성공한 셈이다. 국내 개발 신약은 생산규모가 증가하며 수요가 높아지는 추세다.식약처에 따르면 지난 2022년까지 허가받은 국내 개발 신약 36개의 생산실적은 총 6835억원으로 전년대비 26.6% 증가했다. 신약 36개 제품 중 33.3%에 달하는 12개 품목은 생산실적이 없었다. 국내개발 신약 24개 제품이 지난해 평균 285억원어치 생산됐다는 얘기다.HK이노엔의 케이캡이 지난해 가장 많은 1739억원의 생산실적을 기록했다. 케이캡은 국내기업이 개발한 첫 P-CAB 계열 신약이다. 2022년에도 1719억원어치 생산되며 국내 개발 신약 생산실적 신기록 행진을 이어가고 있다.케이캡은 기존 프로톤펌프억제제(PPI) 계열 제품보다 약효가 빠르게 나타나고, 식사 전후 상관 없이 복용이 가능한 점 등 장점을 앞세워 높은 성장세를 지속하고 있다. 케이캡은 미란성과 비미란성 위식도역류질환에 이어 위궤양, 소화성 궤양·만성 위축성 위염 환자에서 헬리코박터파일로리 제균을 위한 항생제 병용요법, 미란성 위식도역류질환 치료 후 유지요법 등 5개 적응증을 순차적으로 확보했다.유한양행의 항암신약 렉라자가 지난해 1122억원의 생산액으로 전년대비 185.5% 증가했다. 렉라자는 2021년 1월 국내 개발 31호 신약으로 허가 받은 비소세포폐암 치료제다. 2021년 7월 건강보험 급여목록 등재와 함께 본격적으로 처방 시장에 진입했다.렉라자는 2021년 첫 생산실적 98억원이 발생했고 2022년 393억원으로 치솟았다. 지난해에도 높은 성장세를 나타내며 처음으로 생산규모가 1000억원을 돌파했다. 렉라자의 글로벌 임상시험이 속도를 내면서 생산실적 상승으로 이어진 것으로 분석된다.유한양행은 지난 2018년 11월 얀센바이오테크에 렉라자를 기술수출했고 이때 반환 의무가 없는 계약금 5000만 달러를 받았다. 얀센은 2020년부터 렉라자와 리브리반트의 병용요법 임상시험을 시작했다. 유한양행이 생산·공급한 렉라자를 글로벌 임상시험에 사용하는 방식이다. 글로벌 임상시험이 속도를 내면서 렉라자의 생산량이 증가하는 구조다.대웅제약의 위식도역류질환치료제 펙수클루가 지난해 생산액이 712억원으로 전년보다 159.5% 확대됐다. 펙수클루는 케이캡과 동일한 P-CAB 계열 위식도역류질환 치료 약물이다. 2021년 12월 시판 허가를 받았고 2022년 7월부터 건강보험 급여목록에 등재되면서 본격적인 판매를 시작했다. 펙수클루는 ▲빠른 약효 발현 ▲신속하고 우수한 증상 개선 ▲우수한 야간 증상 개선 ▲복용 편의성 ▲낮은 약물 상호작용 및 약효의 일관성 등 우수성을 확보했다.보령의 고혈압신약 카나브가 지난해 575억원의 생산실적을 기록했다. 2011년 발매된 카나브는 보령이 자체 기술로 개발한 안지오텐신Ⅱ 수용체 차단제(ARB) 계열 고혈압신약이다. 최근 카나브를 기반으로 개발한 복합제의 선호도가 크게 높아지고 있지만 카나브는 여전히 성장세를 유지하고 있다.LG화학의 당뇨치료제 제미글로도 작년 510억원의 생산액을 나타냈다. 제미글로는 DPP-4 억제제 계열 당뇨치료제다. 대원제약의 소염진통제 펠루비와 일양약품의 항궤양제 놀텍이 지난해 각각 486억원, 482억원의 생산액으로 뒤를 이었다.한미약품의 롤론티스가 작년 생산실적이 192억원으로 전년보다 7배 이상 치솟았다. 롤론티스는 골수억제성 항암화학요법을 적용 받는 암환자에게 호중구감소증 치료 또는 예방 용도로 투여된다. 국내에서는 2021년 3월 33번째 국산 신약으로 식약처 허가를 받았다. 2021년 11월부터 건강보험 급여가 등재되면서 국내 판매를 시작했다.롤론티스는 한미약품의 평택 바이오플랜트에서 생산되는데 해외 판매 비중이 크다. 한미약품은 지난 2012년 스펙트럼파마슈티컬즈에 롤론티스를 기술이전했고 2021년 9월 FDA로부터 롤베돈이라는 제품명으로 허가받았다. 스펙트럼은 지난해 4월 중추신경계·통증·염증 전문 제약사 어썰티오홀딩스에 인수됐다.종근당의 듀비에, 동아에스티의 슈가논, CG인바이츠의 아셀렉스, 일약약품의 슈펙트, 신풍제약의 피라맥스 등이 지난해 100억원 이상의 생산실적을 나타냈다.2024-12-17 06:20:19천승현

2년만에 2건 허가...국내개발 신약 얼마나 생산됐나[데일리팜=천승현 기자] 올해 들어 국내 제약바이오기업들이 2건의 신약을 배출했다. 지난 2022년에 이어 2년 만에 신약 상업화 성과를 냈다. 국내 개발 신약 3개 중 1개는 생산실적이 없었지만 지난해 7000억원에 육박하는 생산실적을 합작했다. HK이노엔의 케이캡과 유한양행의 렉라자가 연간 생산액이 1000억원을 넘어섰다.17일 업계에 따르면 비보존제약의 ‘어나프라주’가 지난 12일 식품의약품안전처로부터 국내 개발 신약 38호로 허가받았다. 어나프라주는 성인에서 수술 후 중등도에서 중증의 급성통증 조절을 위한 단기 요법으로 사용하는 의약품으로 허가받았다. 기존 마약성 또는 비스테로이드성 소염진통제(NSAIDs)와는 다른 새로운 기전을 비마약성진통제다.국내 제약바이오기업은 올해 총 2건의 신약을 허가받았다.온코닉테라퓨틱스가 지난 4월 P-CAB(칼륨경쟁적 위산분비억제제) 계열 신약 자큐보를 국내 개발 신약 37호로 품목허가를 획득했다. P-CAB 계열의 항궤양제는 위벽세포에서 산분비 최종 단계에 위치하는 양성자펌프와 칼륨이온을 경쟁적으로 결합시켜 위산분비를 저해하는 작용기전을 나타낸다.온코닉테라퓨틱스는 제일약품의 자회사다. 지난 2020년 5월 설립된 온코닉테라퓨틱스는 제일약품으로부터 위식도질환신약과 항암신약 후보물질을 기술이전받고 출범했다. 지난해 말 기준 제일약품이 온코닉테라퓨틱스의 지분 54.3%를 보유 중이다.국내 제약사들은 2021년과 2022년에 총 6개의 신약을 허가 받았지만 지난해 신약을 배출하지 못했다. 2021년 1월 유한양행의 항암제 렉라자가 허가 받았고 2월과 3월에는 셀트리온의 코로나19치료제 렉키로나와 한미약품의 호중구감소증치료제 롤론티스가 각각 식약처 허가를 획득했다. 2021년 12월에는 대웅제약의 펙수클루가 국내 개발 34호 신약으로 이름을 올렸다.2022년에는 2개의 국내개발 신약이 상업화 단계에 도달했다. 2022년 6월 SK바이오사이언스의 코로나19 예방 백신 스카이코비원멀티가 국내 개발 신약 35호로 품목허가를 획득했다. 스카이코비원멀티는 유전자 재조합 기술을 이용해 만든 항원 단백질을 투여해 면역 반응을 유도하는 코로나19 백신이다.2022년 12월 대웅제약이 당뇨치료제 엔블로를 국내 개발 36번째 신약으로 허가 받았다. 엔블로는 국내에서 개발된 첫 번째 SGLT-2 억제제 계열 당뇨병 치료제다. 이 약물은 신장에서 포도당이 재흡수되는 것을 억제하고 소변으로 포도당이 배출되도록 해 혈당을 낮추는 기전이다.엔블로의 허가 이후 1년 4개월 만에 온코닉테라퓨틱스가 신약을 허가받았고 8개월 만에 비보존제약의 신약이 상업화에 성공한 셈이다. 국내 개발 신약은 생산규모가 증가하며 수요가 높아지는 추세다.식약처에 따르면 지난 2022년까지 허가받은 국내 개발 신약 36개의 생산실적은 총 6835억원으로 전년대비 26.6% 증가했다. 신약 36개 제품 중 33.3%에 달하는 12개 품목은 생산실적이 없었다. 국내개발 신약 24개 제품이 지난해 평균 285억원어치 생산됐다는 얘기다.HK이노엔의 케이캡이 지난해 가장 많은 1739억원의 생산실적을 기록했다. 케이캡은 국내기업이 개발한 첫 P-CAB 계열 신약이다. 2022년에도 1719억원어치 생산되며 국내 개발 신약 생산실적 신기록 행진을 이어가고 있다.케이캡은 기존 프로톤펌프억제제(PPI) 계열 제품보다 약효가 빠르게 나타나고, 식사 전후 상관 없이 복용이 가능한 점 등 장점을 앞세워 높은 성장세를 지속하고 있다. 케이캡은 미란성과 비미란성 위식도역류질환에 이어 위궤양, 소화성 궤양·만성 위축성 위염 환자에서 헬리코박터파일로리 제균을 위한 항생제 병용요법, 미란성 위식도역류질환 치료 후 유지요법 등 5개 적응증을 순차적으로 확보했다.유한양행의 항암신약 렉라자가 지난해 1122억원의 생산액으로 전년대비 185.5% 증가했다. 렉라자는 2021년 1월 국내 개발 31호 신약으로 허가 받은 비소세포폐암 치료제다. 2021년 7월 건강보험 급여목록 등재와 함께 본격적으로 처방 시장에 진입했다.렉라자는 2021년 첫 생산실적 98억원이 발생했고 2022년 393억원으로 치솟았다. 지난해에도 높은 성장세를 나타내며 처음으로 생산규모가 1000억원을 돌파했다. 렉라자의 글로벌 임상시험이 속도를 내면서 생산실적 상승으로 이어진 것으로 분석된다.유한양행은 지난 2018년 11월 얀센바이오테크에 렉라자를 기술수출했고 이때 반환 의무가 없는 계약금 5000만 달러를 받았다. 얀센은 2020년부터 렉라자와 리브리반트의 병용요법 임상시험을 시작했다. 유한양행이 생산·공급한 렉라자를 글로벌 임상시험에 사용하는 방식이다. 글로벌 임상시험이 속도를 내면서 렉라자의 생산량이 증가하는 구조다.대웅제약의 위식도역류질환치료제 펙수클루가 지난해 생산액이 712억원으로 전년보다 159.5% 확대됐다. 펙수클루는 케이캡과 동일한 P-CAB 계열 위식도역류질환 치료 약물이다. 2021년 12월 시판 허가를 받았고 2022년 7월부터 건강보험 급여목록에 등재되면서 본격적인 판매를 시작했다. 펙수클루는 ▲빠른 약효 발현 ▲신속하고 우수한 증상 개선 ▲우수한 야간 증상 개선 ▲복용 편의성 ▲낮은 약물 상호작용 및 약효의 일관성 등 우수성을 확보했다.보령의 고혈압신약 카나브가 지난해 575억원의 생산실적을 기록했다. 2011년 발매된 카나브는 보령이 자체 기술로 개발한 안지오텐신Ⅱ 수용체 차단제(ARB) 계열 고혈압신약이다. 최근 카나브를 기반으로 개발한 복합제의 선호도가 크게 높아지고 있지만 카나브는 여전히 성장세를 유지하고 있다.LG화학의 당뇨치료제 제미글로도 작년 510억원의 생산액을 나타냈다. 제미글로는 DPP-4 억제제 계열 당뇨치료제다. 대원제약의 소염진통제 펠루비와 일양약품의 항궤양제 놀텍이 지난해 각각 486억원, 482억원의 생산액으로 뒤를 이었다.한미약품의 롤론티스가 작년 생산실적이 192억원으로 전년보다 7배 이상 치솟았다. 롤론티스는 골수억제성 항암화학요법을 적용 받는 암환자에게 호중구감소증 치료 또는 예방 용도로 투여된다. 국내에서는 2021년 3월 33번째 국산 신약으로 식약처 허가를 받았다. 2021년 11월부터 건강보험 급여가 등재되면서 국내 판매를 시작했다.롤론티스는 한미약품의 평택 바이오플랜트에서 생산되는데 해외 판매 비중이 크다. 한미약품은 지난 2012년 스펙트럼파마슈티컬즈에 롤론티스를 기술이전했고 2021년 9월 FDA로부터 롤베돈이라는 제품명으로 허가받았다. 스펙트럼은 지난해 4월 중추신경계·통증·염증 전문 제약사 어썰티오홀딩스에 인수됐다.종근당의 듀비에, 동아에스티의 슈가논, CG인바이츠의 아셀렉스, 일약약품의 슈펙트, 신풍제약의 피라맥스 등이 지난해 100억원 이상의 생산실적을 나타냈다.2024-12-17 06:20:19천승현 -

'SGLT2·DPP4' 복합제 시장 껑충...국내외제약 동반 약진큐턴, 제미다파, 에스글리토, 슈가다파 제품 사진(왼쪽 위부터 시계방향). [데일리팜=김진구 기자] SGLT-2 억제제와 DPP-4 억제제 조합의 당뇨병 2제 복합제 시장의 성장 속도가 빨라지고 있다. 업계에선 올해 시장 규모가 300억원 이상으로 확대될 것이란 전망이 나온다.오리지널 성분이 하나 이상 포함된 제품들이 시장 성장을 이끄는 모습이다. 베링거인겔하임 ‘에스글리토’가 올해 누적 86억원으로 처방실적 선두에 올랐다. 이어 LG화학 ‘제미다파’ 61억원, 아스트라제네카 ‘큐턴’ 35억원 등의 순이다.‘SGLT2i+DPP4i 복합제’ 3분기 95억…연 300억 넘어설까2일 의약품 시장조사기관 유비스트에 따르면 올해 3분기 SGLT-2 억제제와 DPP-4 억제제 조합의 2제 복합제의 합산 처방실적은 95억원이다. 작년 3분기 28억원 대비 3배 이상 급증했다.이 시장은 지난해 4월 당뇨병 병용급여 확대와 함께 형성됐다. 정부는 SGLT-2 억제제와 DPP-4 억제제의 병용급여를 인정했다.이후 다양한 조합의 복합제가 발매됐다. 같은 달 SGLT-2 억제제 ‘포시가(다파글리플로진)’의 특허가 만료됐다. DPP-4 억제제 오리지널 제품을 보유한 업체들이 각각 다파글리플로진을 추가한 복합제를 출시했다.9월엔 DPP-4 억제제 ‘자누비아(시타글립틴)’ 특허도 만료됐다. 이후로는 오리지널 성분을 보유하지 않은 제네릭사들까지 대거 경쟁에 뛰어들었다.SGLT2i+DPP4i 복합제의 분기별 처방시장 규모(단위 억원, 자료 유비스트) 발매 초기엔 2제 복합제들이 기대 이하의 성적을 냈다. 작년 2분기 7억원, 3분기 28억원에 그쳤다. 그러나 4분기부터 점차 본궤도에 오르기 시작했다는 분석이다. 작년 4분기엔 53억원을 기록했고 올해 들어 1분기 70억원, 2분기 82억원, 3분기 95억원 등으로 더욱 늘었다.제약업계에선 올해 4분기 100억원을 돌파할 것이란 전망이 나온다. 3분기 누적 처방액은 247억원으로, 올해 시장 규모가 300억원 이상으로 확대될 것으로 전망된다.에스글리토·제미다파 등 오리지널 기반 복합제 선전제품별로는 국내제약사와 글로벌제약사를 가리지 않고 오리지널 성분을 기반으로 한 제품이 두각을 드러내는 모습이다.베링거인겔하임 ‘에스글리토가’ 올해 3분기 누적 86억원으로 가장 많은 처방실적을 기록했다. 베링거인겔하임은 지난해 자체 오리지널 품목인 자디앙(엠파글리플로진)과 트라젠타(리나글립틴) 조합의 2제 복합제를 발매한 바 있다.이어 LG화학 ‘제미다파’가 누적 61억원의 처방실적을 기록했다. 이 제품은 LG화학이 직접 개발한 제미글로(제미글립틴)에 다파글리플로진이 더해진 제품이다. 회사는 작년 4월 포시가 특허 만료 이후 이 제품을 발매했다.아스트라제네카 ‘큐턴’이 35억원으로 뒤를 이었다. 아스트라제네카는 자체 오리지널인 포시가와 온글라이자(삭사글립틴)를 조합했다. 이 제품은 일동제약이 국내 판매 중이다.주요 SGLT2i+DPP4i 복합제의 분기별 처방실적(단위 억원, 자료 유비스트) 아스트라제네카는 다른 조합 제품인 ‘시다프비아’도 보유하고 있다. 시다프비아의 누적 처방액은 12억원이다. 다파글리플로진·시타글립틴 조합의 복합제다. 아스트라제네카는 SK케미칼과 공동으로 제품을 개발, 작년 9월 자누비아 특허 만료 시점에 맞춰 시장에 선보였다. 현재 국내 생산은 SK케미칼이, 유통은 HK이노엔이 담당한다.이어 종근당 ‘엑시글루에스’ 11억원, 동아에스티 ‘슈가다파’ 10억원의 순이다. 종근당은 MSD로부터 인수한 자누비아에 다파글리플로진을 조합해 엑시글루에스를 발매했다. 동아에스티는 자체 보유한 DPP-4 계열 슈가논(에보글립틴)에 다파글리플로진을 조합해 슈가다파를 출시했다.나머지 50개 업체는 올해 3분기까지 누적 처방실적이 5억원 미만이다. 이들은 대부분 다파글리플로진+시타글립틴 조합의 제품으로 경쟁 중이다. 다만 다른 오리지널 기반 복합제에 비해 시장 진입이 5개월 이상 늦은 데다, 워낙 많은 제품이 동시다발로 발매된 터라 기대에 못 미치는 성적을 내고 있다는 분석이다.2024-11-02 06:20:12김진구

'SGLT2·DPP4' 복합제 시장 껑충...국내외제약 동반 약진큐턴, 제미다파, 에스글리토, 슈가다파 제품 사진(왼쪽 위부터 시계방향). [데일리팜=김진구 기자] SGLT-2 억제제와 DPP-4 억제제 조합의 당뇨병 2제 복합제 시장의 성장 속도가 빨라지고 있다. 업계에선 올해 시장 규모가 300억원 이상으로 확대될 것이란 전망이 나온다.오리지널 성분이 하나 이상 포함된 제품들이 시장 성장을 이끄는 모습이다. 베링거인겔하임 ‘에스글리토’가 올해 누적 86억원으로 처방실적 선두에 올랐다. 이어 LG화학 ‘제미다파’ 61억원, 아스트라제네카 ‘큐턴’ 35억원 등의 순이다.‘SGLT2i+DPP4i 복합제’ 3분기 95억…연 300억 넘어설까2일 의약품 시장조사기관 유비스트에 따르면 올해 3분기 SGLT-2 억제제와 DPP-4 억제제 조합의 2제 복합제의 합산 처방실적은 95억원이다. 작년 3분기 28억원 대비 3배 이상 급증했다.이 시장은 지난해 4월 당뇨병 병용급여 확대와 함께 형성됐다. 정부는 SGLT-2 억제제와 DPP-4 억제제의 병용급여를 인정했다.이후 다양한 조합의 복합제가 발매됐다. 같은 달 SGLT-2 억제제 ‘포시가(다파글리플로진)’의 특허가 만료됐다. DPP-4 억제제 오리지널 제품을 보유한 업체들이 각각 다파글리플로진을 추가한 복합제를 출시했다.9월엔 DPP-4 억제제 ‘자누비아(시타글립틴)’ 특허도 만료됐다. 이후로는 오리지널 성분을 보유하지 않은 제네릭사들까지 대거 경쟁에 뛰어들었다.SGLT2i+DPP4i 복합제의 분기별 처방시장 규모(단위 억원, 자료 유비스트) 발매 초기엔 2제 복합제들이 기대 이하의 성적을 냈다. 작년 2분기 7억원, 3분기 28억원에 그쳤다. 그러나 4분기부터 점차 본궤도에 오르기 시작했다는 분석이다. 작년 4분기엔 53억원을 기록했고 올해 들어 1분기 70억원, 2분기 82억원, 3분기 95억원 등으로 더욱 늘었다.제약업계에선 올해 4분기 100억원을 돌파할 것이란 전망이 나온다. 3분기 누적 처방액은 247억원으로, 올해 시장 규모가 300억원 이상으로 확대될 것으로 전망된다.에스글리토·제미다파 등 오리지널 기반 복합제 선전제품별로는 국내제약사와 글로벌제약사를 가리지 않고 오리지널 성분을 기반으로 한 제품이 두각을 드러내는 모습이다.베링거인겔하임 ‘에스글리토가’ 올해 3분기 누적 86억원으로 가장 많은 처방실적을 기록했다. 베링거인겔하임은 지난해 자체 오리지널 품목인 자디앙(엠파글리플로진)과 트라젠타(리나글립틴) 조합의 2제 복합제를 발매한 바 있다.이어 LG화학 ‘제미다파’가 누적 61억원의 처방실적을 기록했다. 이 제품은 LG화학이 직접 개발한 제미글로(제미글립틴)에 다파글리플로진이 더해진 제품이다. 회사는 작년 4월 포시가 특허 만료 이후 이 제품을 발매했다.아스트라제네카 ‘큐턴’이 35억원으로 뒤를 이었다. 아스트라제네카는 자체 오리지널인 포시가와 온글라이자(삭사글립틴)를 조합했다. 이 제품은 일동제약이 국내 판매 중이다.주요 SGLT2i+DPP4i 복합제의 분기별 처방실적(단위 억원, 자료 유비스트) 아스트라제네카는 다른 조합 제품인 ‘시다프비아’도 보유하고 있다. 시다프비아의 누적 처방액은 12억원이다. 다파글리플로진·시타글립틴 조합의 복합제다. 아스트라제네카는 SK케미칼과 공동으로 제품을 개발, 작년 9월 자누비아 특허 만료 시점에 맞춰 시장에 선보였다. 현재 국내 생산은 SK케미칼이, 유통은 HK이노엔이 담당한다.이어 종근당 ‘엑시글루에스’ 11억원, 동아에스티 ‘슈가다파’ 10억원의 순이다. 종근당은 MSD로부터 인수한 자누비아에 다파글리플로진을 조합해 엑시글루에스를 발매했다. 동아에스티는 자체 보유한 DPP-4 계열 슈가논(에보글립틴)에 다파글리플로진을 조합해 슈가다파를 출시했다.나머지 50개 업체는 올해 3분기까지 누적 처방실적이 5억원 미만이다. 이들은 대부분 다파글리플로진+시타글립틴 조합의 제품으로 경쟁 중이다. 다만 다른 오리지널 기반 복합제에 비해 시장 진입이 5개월 이상 늦은 데다, 워낙 많은 제품이 동시다발로 발매된 터라 기대에 못 미치는 성적을 내고 있다는 분석이다.2024-11-02 06:20:12김진구 -

자누비아 제네릭 무차별 출격했지만...1년 점유율 17%[데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 '자누비아(시타글립틴)' 시리즈의 제네릭 제품들이 대거 출격한 지 1년 만에 점유율을 17%로 확대했다.제약업계에선 다른 DPP-4 억제제의 제네릭 사례와 비교해 침투 속도가 다소 더디다는 평가가 나온다.실제 자누비아에 앞서 특허가 만료된 '가브스(빌다글립틴)'와 '테넬리아(테네리글립틴)'의 경우 제네릭 발매 1년 만에 점유율을 오리지널과 비슷한 수준으로 끌어올린 바 있다.3분기 자누비아·자누메트 제네릭 처방액 51억원…점유율 17%28일 의약품 시장조사기관 유비스트에 따르면 올해 3분기 시타글립틴 단일제와 시타글립틴·메트포르민 복합제의 원외처방 규모는 302억원이다. 작년 3분기 348억원 대비 13% 감소했다.시타글립틴 단일제 시장에서 제네릭 제품들은 합산 16억원의 처방실적을 냈다. 이 기간 오리지널 제품인 자누비아는 58억원을 기록했다. 단일제 시장에서 제네릭 점유율은 22%에 달한다.시타글립틴·메트포르민 복합제 시장에서 제네릭 제품들의 합산 처방액은 35억원이다. 같은 기간 오리지널인 자누메트·자누메트엑스알은 193억원을 기록했다. 복합제 시장에서의 제네릭 점유율은 15% 수준이다.전체 자누비아 시리즈의 제네릭은 총 51억원의 처방실적을 기록했다. 자누비아 시리즈의 제네릭은 작년 4분기 20억원, 올해 1분기 36억원, 2분기 45억원, 3분기 51억원 등으로 처방실적이 늘었다. 이 기간 제네릭 점유율은 7%→12%→15%→17% 등으로 확대됐다. 업체별로는 한미약품이 지난 1년간 누적 24억원으로 가장 높은 처방실적을 기록했다. 단일제인 ‘시타’가 6억원, 복합제인 ‘시타메트엑스알’이 19억원이다.이어 서울제약과 경보제약, 대원제약이 각각 15억원의 누적 처방실적을 냈다. 나머지 업체들은 지난 1년간 누적 처방액이 8억원에도 미치지 못한다. 제네릭사 21곳은 1년간 누적 처방액이 1억원 미만이다. 제네릭 업체 1곳당 평균 처방실적은 1억원 수준에 그친다.테넬리아·가브스 사례와 비교해보니…시장 침투 속도↓제약업계에선 자누비아 제네릭의 시장 침투 속도가 당초 기대에 미치지 못한다는 평가가 나온다.자누비아 특허는 지난해 9월 만료됐다. 연간 6000억원 규모의 DPP-4 억제제 시장에서 처방 선두를 달려온 제품의 특허 만료에 많은 업체가 관심을 보였다. 총 89개 업체가 제네릭을 허가받았고, 이 가운데 52개 업체가 제품을 발매했다.많은 업체가 뛰어들었지만 제품 발매 초기 성적은 기대 이하라는 분석이다. 실제 테넬리아나 가브스 등 같은 계열의 다른 제품 사례와 비교해도 자누비아 제네릭은 점유율 확대 속도가 더딘 것으로 나타났다.테넬리아·테넬리아엠의 경우 제네릭 발매 1년차에 점유율 51%을 기록하며 오리지널을 넘어섰다. 테넬리아의 특허는 지난 2022년 10월 만료됐다. 38개 제약사가 일제히 제네릭을 발매했다. 이후 테넬리아 제네릭은 빠르게 시장에 침투했다. 발매 1년차의 제네릭 합산 처방액은 131억원으로, 오리지널 124억원보다 높게 나타났다.가브스·가브스메트의 경우 제네릭 점유율이 발매 1년차에 44%를 기록했다. 가브스 특허는 지난 2022년 3월 만료됐다. 이후 제네릭 제품들은 꾸준히 처방실적을 늘렸다. 발매 1년차에 제네릭 합산 처방액은 57억원으로, 오리지널(74억원)과의 격차를 크게 줄였다.자누비아 제네릭 제품들이 발매 초기 시장 침투에 어려움을 겪는 이유로 이미 DPP-4 억제제 계열 당뇨병 치료제 시장이 포화 상태라는 점이 꼽힌다.이 시장에선 자누비아 시리즈 외에도 제미글로, 트라젠타, 테넬리아, 슈가논, 가브스, 온글라이자, 네시나, 가드렛 등 오리지널 제품이 경쟁 중이다. 이 가운데 테넬리아와 가브스, 트라젠타의 경우 특허 만료 이후로 제네릭까지 등장한 상태다.더구나 DPP-4 억제제 계열 당뇨병 치료제 시장의 경우 포시가·자디앙 등 SGLT-2 억제제 계열 당뇨병 치료제가 등장한 이후로 전체 처방실적이 감소세다. 이런 상황에서 무더기로 등장한 자누비아·자누메트 제네릭이 치열한 경쟁을 펼치면서 기대에 미치지 못하는 성적을 냈다는 분석이다.여기에 제네릭 발매 초기 수급 불안이 겹쳤던 점도 적잖은 영향을 끼친 것으로 분석된다. 제네릭사들은 자누비아 특허 만료 이후로 한동안 물량 확보에 어려움을 겪었다. 당시 시타글립틴 원료의약품 업체들이 갑작스런 국내제약사의 수요 증가를 따라가지 못하면서 위탁생산 업체의 수급 불안정으로 이어진 바 있다.2024-10-28 06:20:03김진구

자누비아 제네릭 무차별 출격했지만...1년 점유율 17%[데일리팜=김진구 기자] DPP-4 억제제 계열 당뇨병 치료제 '자누비아(시타글립틴)' 시리즈의 제네릭 제품들이 대거 출격한 지 1년 만에 점유율을 17%로 확대했다.제약업계에선 다른 DPP-4 억제제의 제네릭 사례와 비교해 침투 속도가 다소 더디다는 평가가 나온다.실제 자누비아에 앞서 특허가 만료된 '가브스(빌다글립틴)'와 '테넬리아(테네리글립틴)'의 경우 제네릭 발매 1년 만에 점유율을 오리지널과 비슷한 수준으로 끌어올린 바 있다.3분기 자누비아·자누메트 제네릭 처방액 51억원…점유율 17%28일 의약품 시장조사기관 유비스트에 따르면 올해 3분기 시타글립틴 단일제와 시타글립틴·메트포르민 복합제의 원외처방 규모는 302억원이다. 작년 3분기 348억원 대비 13% 감소했다.시타글립틴 단일제 시장에서 제네릭 제품들은 합산 16억원의 처방실적을 냈다. 이 기간 오리지널 제품인 자누비아는 58억원을 기록했다. 단일제 시장에서 제네릭 점유율은 22%에 달한다.시타글립틴·메트포르민 복합제 시장에서 제네릭 제품들의 합산 처방액은 35억원이다. 같은 기간 오리지널인 자누메트·자누메트엑스알은 193억원을 기록했다. 복합제 시장에서의 제네릭 점유율은 15% 수준이다.전체 자누비아 시리즈의 제네릭은 총 51억원의 처방실적을 기록했다. 자누비아 시리즈의 제네릭은 작년 4분기 20억원, 올해 1분기 36억원, 2분기 45억원, 3분기 51억원 등으로 처방실적이 늘었다. 이 기간 제네릭 점유율은 7%→12%→15%→17% 등으로 확대됐다. 업체별로는 한미약품이 지난 1년간 누적 24억원으로 가장 높은 처방실적을 기록했다. 단일제인 ‘시타’가 6억원, 복합제인 ‘시타메트엑스알’이 19억원이다.이어 서울제약과 경보제약, 대원제약이 각각 15억원의 누적 처방실적을 냈다. 나머지 업체들은 지난 1년간 누적 처방액이 8억원에도 미치지 못한다. 제네릭사 21곳은 1년간 누적 처방액이 1억원 미만이다. 제네릭 업체 1곳당 평균 처방실적은 1억원 수준에 그친다.테넬리아·가브스 사례와 비교해보니…시장 침투 속도↓제약업계에선 자누비아 제네릭의 시장 침투 속도가 당초 기대에 미치지 못한다는 평가가 나온다.자누비아 특허는 지난해 9월 만료됐다. 연간 6000억원 규모의 DPP-4 억제제 시장에서 처방 선두를 달려온 제품의 특허 만료에 많은 업체가 관심을 보였다. 총 89개 업체가 제네릭을 허가받았고, 이 가운데 52개 업체가 제품을 발매했다.많은 업체가 뛰어들었지만 제품 발매 초기 성적은 기대 이하라는 분석이다. 실제 테넬리아나 가브스 등 같은 계열의 다른 제품 사례와 비교해도 자누비아 제네릭은 점유율 확대 속도가 더딘 것으로 나타났다.테넬리아·테넬리아엠의 경우 제네릭 발매 1년차에 점유율 51%을 기록하며 오리지널을 넘어섰다. 테넬리아의 특허는 지난 2022년 10월 만료됐다. 38개 제약사가 일제히 제네릭을 발매했다. 이후 테넬리아 제네릭은 빠르게 시장에 침투했다. 발매 1년차의 제네릭 합산 처방액은 131억원으로, 오리지널 124억원보다 높게 나타났다.가브스·가브스메트의 경우 제네릭 점유율이 발매 1년차에 44%를 기록했다. 가브스 특허는 지난 2022년 3월 만료됐다. 이후 제네릭 제품들은 꾸준히 처방실적을 늘렸다. 발매 1년차에 제네릭 합산 처방액은 57억원으로, 오리지널(74억원)과의 격차를 크게 줄였다.자누비아 제네릭 제품들이 발매 초기 시장 침투에 어려움을 겪는 이유로 이미 DPP-4 억제제 계열 당뇨병 치료제 시장이 포화 상태라는 점이 꼽힌다.이 시장에선 자누비아 시리즈 외에도 제미글로, 트라젠타, 테넬리아, 슈가논, 가브스, 온글라이자, 네시나, 가드렛 등 오리지널 제품이 경쟁 중이다. 이 가운데 테넬리아와 가브스, 트라젠타의 경우 특허 만료 이후로 제네릭까지 등장한 상태다.더구나 DPP-4 억제제 계열 당뇨병 치료제 시장의 경우 포시가·자디앙 등 SGLT-2 억제제 계열 당뇨병 치료제가 등장한 이후로 전체 처방실적이 감소세다. 이런 상황에서 무더기로 등장한 자누비아·자누메트 제네릭이 치열한 경쟁을 펼치면서 기대에 미치지 못하는 성적을 냈다는 분석이다.여기에 제네릭 발매 초기 수급 불안이 겹쳤던 점도 적잖은 영향을 끼친 것으로 분석된다. 제네릭사들은 자누비아 특허 만료 이후로 한동안 물량 확보에 어려움을 겪었다. 당시 시타글립틴 원료의약품 업체들이 갑작스런 국내제약사의 수요 증가를 따라가지 못하면서 위탁생산 업체의 수급 불안정으로 이어진 바 있다.2024-10-28 06:20:03김진구 -

동아ST, 협업전략 확대...경쟁사와 영업·연구 '맞손'[데일리팜=김진구 기자] 동아에스티가 국내 제약바이오기업들과 전략적 협력 노선을 확대하고 있다.올해 들어서만 SK바이오팜·유유제약·셀트리온제약과 잇달아 의약품 공동판매 계약을 체결했다. 지난해부터 녹십자, HK이노엔, 일동제약 등과 신약 공동개발을 위해 손을 잡았다.외부 협력을 통해 동아에스티는 외형 확장과 거래처 추가 확보, 신약 개발 리스크 분산 등의 효과를 기대하고 있다는 분석이다.3개사와 잇단 공동판매·라이선스인 계약…외형 확대+거래처 확보 효과12일 제약업계에 따르면 동아에스티는 최근 셀트리온제약과 고혈압 치료제 '이달비 20mg'의 공동판매 계약을 체결했다.이번 계약을 통해 동아에스티는 셀트리온제약과의 협력 관계를 더욱 긴밀히 구축하게 됐다. 양사는 지난 2017년부터 이달비 40mg과 80mg을 공동판매하고 있다. 2018년엔 이달비클로가 추가됐다.이어 저용량 제품이 출시되면서 양사는 다시 한 번 손을 잡았다. 향후 종합병원 대상 영업·마케팅은 동아에스티와 셀트리온제약이 함께 담당하고, 병의원 대상 영업·마케팅은 동아에스티가 전담할 계획이다.지난 3월엔 유유제약과 말초순환개선제 타나민정의 공동판매 계약을 체결했다. 종합병원 대상 영업은 동아에스티와 유유제약이 함께 담당하고, 병의원 대상 영업은 동아에스티가 약국 대상 영업은 유유제약이 각각 맡는 내용이다.올해 1월엔 SK바이오팜과도 손을 잡았다. 동아에스티는 SK바이오팜과 뇌전증 신약 ‘세노바메이트’의 한국을 포함한 동·서남아시아, 러시아, 호주, 뉴질랜드, 튀르키예 등 30개국 라이선스인 계약을 체결했다.계약에 따라 동아에스티는 SK바이오팜으로부터 세노바메이트 국내외 30개국 공급을 위한 완제의약품(DP) 생산 기술을 이전받아 세노바메이트 30개국 허가·판매와 완제의약품 생산을 담당한다.동아에스티는 국내에 2026년 세노바메이트를 급여 등재하고 출시할 계획이다. 이어 동& 8231;서남아시아, 러시아, 남아프리카공화국 등 29개국에서도 허가·공급을 추진할 계획이다.동아에스티와 유유제약의 타나민 코프로모션 협약식(좌), 동아에스티와 SK바이오팜의 세노바메이트 라이선스 계약 체결식 올해 들어서만 8개월 새 3건의 협업 계약을 체결한 셈이다. 잇단 계약을 통해 동아에스티는 매출 증대와 포트폴리오 확대 효과를 동시에 기대할 수 있게 됐다는 분석이 나온다.이달비와 타나민의 경우 순환기계 약물이라는 공통점이 있다. 동아에스티는 자체개발 신약으로 당뇨병치료제 슈가논 시리즈와 소화불량 치료제 모티리톤, 위염 치료제 스티렌 등을 보유하고 있다. 이들 제품을 중심으로 외사의 포트폴리오는 대사성 질환과 소화기계 질환 위주로 구축돼 있었다. 반면 순환기계 질환은 상대적인 약점으로 꼽혔다.이런 상황에서 이달비 시리즈와 타나민의 가세로 해당 영역에서 영업망 확대와 매출 증대라는 두 마리 토끼를 동시에 잡을 수 있을 것으로 기대된다.세노바메이트 라이선스인을 통해선 보다 직접적인 매출 확대를 꾀할 수 있다는 분석이다. SK바이오팜이 국내제약사이긴 하지만 세노바메이트가 국내시장에 아직 발매되지 않았다는 점에서 사실상 다국적제약사의 글로벌 신약을 국내에 도입하는 형태로 풀이된다. 해당 제품의 발매가 예상되는 2026년 이후 회사의 매출 확대가 예상되는 부분이다.녹십자·HK이노엔·일동제약과 연이어 공동연구·지분투자동아에스티는 연구개발 부문에서도 외부 협력을 확대하고 있다. 작년 하반기부터 공동연구 개발 계약과 지분 투자를 통해 녹십자·HK이노엔·일동제약 등과 손을 잡았다.작년 9월엔 HK이노엔과 비소세포폐암 치료제 개발을 위한 공동연구 업무협약을 체결했다. HK이노엔이 자체 개발 중인 EGFR저해제 기술과 동아에스티의 단백질분해 기반 기술을 공유해 EGFR L858R 변이를 타깃하는 차세대 EGFR 분해제 후보물질을 도출키로 했다.이어 10월엔 녹십자와 면역질환 신약개발 공동연구 계약을 체결했다. 면역질환 중 만성 염증성질환을 표적할 수 있는 새로운 약물 타깃을 선정하고, 신규 모달리티 치료제 개발연구를 공동으로 진행하는 내용이다.녹십자는 선정된 타깃에 적용되는 물질의 초기 디자인과 최적화 과정을 담당한다. 동아에스티는 녹십자가 디자인한 물질의 세포 수준 작용기전을 확인하고 동물모델에서 유효성을 평가한다. 이후 임상단계에서도 양사는 협력을 이어갈 예정이며, 결과의 권리도 공동 소유할 계획이다.올해 5월엔 일동제약과 항암신약 개발을 위해 손을 잡았다. 동아에스티가 일동홀딩스 자회사 아이디언스에 250억원을 투자해 '베나다파립'을 비롯한 항암신약 공동개발에 나선다. 동아에스티는 유방암 치료제 후보물질을 새로운 파이프라인으로 확보했고, 아이디언스는 신약개발을 위한 투자 유치에 성공했다.동아에스티의 R&D 파이프라인(자료 동아에스티) 동아에스티는 이를 통해 항암신약과 면역질환 치료제 후보물질을 파이프라인으로 추가할 수 있게 됐다.현재 동아에스티의 R&D 파이프라인은 건선 치료제 DMB-3115(스텔라라 바이오시밀러), 과민성방광 치료제 DA-8010, 대사이상지방간염(MASH)·당뇨병 치료제 DA-1241, 비만 치료제 DA-1726, 치매 치료제 DA-7503, 면역항암제 DA-4505 등으로 구성돼 있다.이 가운데 미국·유럽에 품목허가를 신청한 DMB-3115를 제외하면 사실상 동아에스티가 독자 개발 중인 물질들이다. 이러한 상황에서 다른 기업과 공동 연구개발 계약을 잇달아 체결하며 개발 성공확률을 높이는 동시에 리스크 분산 효과를 기대할 수 있다는 분석이다.2024-08-12 06:19:53김진구

동아ST, 협업전략 확대...경쟁사와 영업·연구 '맞손'[데일리팜=김진구 기자] 동아에스티가 국내 제약바이오기업들과 전략적 협력 노선을 확대하고 있다.올해 들어서만 SK바이오팜·유유제약·셀트리온제약과 잇달아 의약품 공동판매 계약을 체결했다. 지난해부터 녹십자, HK이노엔, 일동제약 등과 신약 공동개발을 위해 손을 잡았다.외부 협력을 통해 동아에스티는 외형 확장과 거래처 추가 확보, 신약 개발 리스크 분산 등의 효과를 기대하고 있다는 분석이다.3개사와 잇단 공동판매·라이선스인 계약…외형 확대+거래처 확보 효과12일 제약업계에 따르면 동아에스티는 최근 셀트리온제약과 고혈압 치료제 '이달비 20mg'의 공동판매 계약을 체결했다.이번 계약을 통해 동아에스티는 셀트리온제약과의 협력 관계를 더욱 긴밀히 구축하게 됐다. 양사는 지난 2017년부터 이달비 40mg과 80mg을 공동판매하고 있다. 2018년엔 이달비클로가 추가됐다.이어 저용량 제품이 출시되면서 양사는 다시 한 번 손을 잡았다. 향후 종합병원 대상 영업·마케팅은 동아에스티와 셀트리온제약이 함께 담당하고, 병의원 대상 영업·마케팅은 동아에스티가 전담할 계획이다.지난 3월엔 유유제약과 말초순환개선제 타나민정의 공동판매 계약을 체결했다. 종합병원 대상 영업은 동아에스티와 유유제약이 함께 담당하고, 병의원 대상 영업은 동아에스티가 약국 대상 영업은 유유제약이 각각 맡는 내용이다.올해 1월엔 SK바이오팜과도 손을 잡았다. 동아에스티는 SK바이오팜과 뇌전증 신약 ‘세노바메이트’의 한국을 포함한 동·서남아시아, 러시아, 호주, 뉴질랜드, 튀르키예 등 30개국 라이선스인 계약을 체결했다.계약에 따라 동아에스티는 SK바이오팜으로부터 세노바메이트 국내외 30개국 공급을 위한 완제의약품(DP) 생산 기술을 이전받아 세노바메이트 30개국 허가·판매와 완제의약품 생산을 담당한다.동아에스티는 국내에 2026년 세노바메이트를 급여 등재하고 출시할 계획이다. 이어 동& 8231;서남아시아, 러시아, 남아프리카공화국 등 29개국에서도 허가·공급을 추진할 계획이다.동아에스티와 유유제약의 타나민 코프로모션 협약식(좌), 동아에스티와 SK바이오팜의 세노바메이트 라이선스 계약 체결식 올해 들어서만 8개월 새 3건의 협업 계약을 체결한 셈이다. 잇단 계약을 통해 동아에스티는 매출 증대와 포트폴리오 확대 효과를 동시에 기대할 수 있게 됐다는 분석이 나온다.이달비와 타나민의 경우 순환기계 약물이라는 공통점이 있다. 동아에스티는 자체개발 신약으로 당뇨병치료제 슈가논 시리즈와 소화불량 치료제 모티리톤, 위염 치료제 스티렌 등을 보유하고 있다. 이들 제품을 중심으로 외사의 포트폴리오는 대사성 질환과 소화기계 질환 위주로 구축돼 있었다. 반면 순환기계 질환은 상대적인 약점으로 꼽혔다.이런 상황에서 이달비 시리즈와 타나민의 가세로 해당 영역에서 영업망 확대와 매출 증대라는 두 마리 토끼를 동시에 잡을 수 있을 것으로 기대된다.세노바메이트 라이선스인을 통해선 보다 직접적인 매출 확대를 꾀할 수 있다는 분석이다. SK바이오팜이 국내제약사이긴 하지만 세노바메이트가 국내시장에 아직 발매되지 않았다는 점에서 사실상 다국적제약사의 글로벌 신약을 국내에 도입하는 형태로 풀이된다. 해당 제품의 발매가 예상되는 2026년 이후 회사의 매출 확대가 예상되는 부분이다.녹십자·HK이노엔·일동제약과 연이어 공동연구·지분투자동아에스티는 연구개발 부문에서도 외부 협력을 확대하고 있다. 작년 하반기부터 공동연구 개발 계약과 지분 투자를 통해 녹십자·HK이노엔·일동제약 등과 손을 잡았다.작년 9월엔 HK이노엔과 비소세포폐암 치료제 개발을 위한 공동연구 업무협약을 체결했다. HK이노엔이 자체 개발 중인 EGFR저해제 기술과 동아에스티의 단백질분해 기반 기술을 공유해 EGFR L858R 변이를 타깃하는 차세대 EGFR 분해제 후보물질을 도출키로 했다.이어 10월엔 녹십자와 면역질환 신약개발 공동연구 계약을 체결했다. 면역질환 중 만성 염증성질환을 표적할 수 있는 새로운 약물 타깃을 선정하고, 신규 모달리티 치료제 개발연구를 공동으로 진행하는 내용이다.녹십자는 선정된 타깃에 적용되는 물질의 초기 디자인과 최적화 과정을 담당한다. 동아에스티는 녹십자가 디자인한 물질의 세포 수준 작용기전을 확인하고 동물모델에서 유효성을 평가한다. 이후 임상단계에서도 양사는 협력을 이어갈 예정이며, 결과의 권리도 공동 소유할 계획이다.올해 5월엔 일동제약과 항암신약 개발을 위해 손을 잡았다. 동아에스티가 일동홀딩스 자회사 아이디언스에 250억원을 투자해 '베나다파립'을 비롯한 항암신약 공동개발에 나선다. 동아에스티는 유방암 치료제 후보물질을 새로운 파이프라인으로 확보했고, 아이디언스는 신약개발을 위한 투자 유치에 성공했다.동아에스티의 R&D 파이프라인(자료 동아에스티) 동아에스티는 이를 통해 항암신약과 면역질환 치료제 후보물질을 파이프라인으로 추가할 수 있게 됐다.현재 동아에스티의 R&D 파이프라인은 건선 치료제 DMB-3115(스텔라라 바이오시밀러), 과민성방광 치료제 DA-8010, 대사이상지방간염(MASH)·당뇨병 치료제 DA-1241, 비만 치료제 DA-1726, 치매 치료제 DA-7503, 면역항암제 DA-4505 등으로 구성돼 있다.이 가운데 미국·유럽에 품목허가를 신청한 DMB-3115를 제외하면 사실상 동아에스티가 독자 개발 중인 물질들이다. 이러한 상황에서 다른 기업과 공동 연구개발 계약을 잇달아 체결하며 개발 성공확률을 높이는 동시에 리스크 분산 효과를 기대할 수 있다는 분석이다.2024-08-12 06:19:53김진구 -

동아ST, 당뇨신약 '슈가메트' 수출용 제품 추가 허가[데일리팜=이혜경 기자] 동아에스티가 '슈가메트서방정'의 수출용 용량을 4년만에 추가로 허가 받고 수출 준비에 나섰다.식품의약품안전처에 따르면 26일 동아에스티는 '슈가메트서방정2.5/850mg(수출용)'을 허가 받았다.지난 2020년 11월 슈가메트5/1000mg의 수출용 허가를 받은지 4년만이다. 현재 내수용 슈가메트는 2.5/500mg, 2.5/850mg, 5/1000mg 등 3개 용량이 허가를 받은 상황이다.슈가메트는 당뇨 신약 '슈가논'에 메트포르민을 결합한 복합제다.이 약은 '에보글립틴'과 '메트포르민'의 병용투여가 적절한 성인 제2형 당뇨병 환자의 혈당조절을 향상시키기 위해 식사요법 및 운동요법의 보조제로 허가를 받았다.동아에스티는 지난 2015년 10월 슈가논을 국내개발 신약 26호로 허가받고 2016년 3월 발매했다. 슈가논은 동아에스티가 자체 개발한 DPP-4 억제제 계열 당뇨병 치료제다. 인슐린 분비 호르몬 분해효소(DPP-4)를 저해하는 작용기전을 갖는다.슈가논은 2012년 12월 인도, 네팔 지역에 대한 기술수출 계약을 시작으로 2014년 7월 브라질, 2015년 4월 남미 17개국, 같은 해 7월 러시아 포함 독립국가연합(CIS) 3개국 지역에 슈가논을 기술수출했다.슈가논 기술수출 시점에 동아에스티는 2016년 7월 슈가논에 메트포르민을 결합한 복합제 슈가메트를 출시했다. 슈가논 수출 당시 향후 슈가메트를 수출하는 등의 계약 내용이 포함되면서 수출용의 허가도 이어졌다.슈가메트는 서방형 제품으로 하루 한번 복용만으로 혈당조절이 가능해 만성질환 환자의 복약 순응도를 높일 수 있다는 장점이 있다.이번에 허가 받은 슈가메트2.5/850mg 수출용 또한 중남미 지역으로 수출될 가능성이 높다.의약품 조사기관 유비스트에 따르면 슈가메트는 지난 2022년 206억원의 국내 처방액을 기록했다.2024-07-26 12:18:10이혜경

동아ST, 당뇨신약 '슈가메트' 수출용 제품 추가 허가[데일리팜=이혜경 기자] 동아에스티가 '슈가메트서방정'의 수출용 용량을 4년만에 추가로 허가 받고 수출 준비에 나섰다.식품의약품안전처에 따르면 26일 동아에스티는 '슈가메트서방정2.5/850mg(수출용)'을 허가 받았다.지난 2020년 11월 슈가메트5/1000mg의 수출용 허가를 받은지 4년만이다. 현재 내수용 슈가메트는 2.5/500mg, 2.5/850mg, 5/1000mg 등 3개 용량이 허가를 받은 상황이다.슈가메트는 당뇨 신약 '슈가논'에 메트포르민을 결합한 복합제다.이 약은 '에보글립틴'과 '메트포르민'의 병용투여가 적절한 성인 제2형 당뇨병 환자의 혈당조절을 향상시키기 위해 식사요법 및 운동요법의 보조제로 허가를 받았다.동아에스티는 지난 2015년 10월 슈가논을 국내개발 신약 26호로 허가받고 2016년 3월 발매했다. 슈가논은 동아에스티가 자체 개발한 DPP-4 억제제 계열 당뇨병 치료제다. 인슐린 분비 호르몬 분해효소(DPP-4)를 저해하는 작용기전을 갖는다.슈가논은 2012년 12월 인도, 네팔 지역에 대한 기술수출 계약을 시작으로 2014년 7월 브라질, 2015년 4월 남미 17개국, 같은 해 7월 러시아 포함 독립국가연합(CIS) 3개국 지역에 슈가논을 기술수출했다.슈가논 기술수출 시점에 동아에스티는 2016년 7월 슈가논에 메트포르민을 결합한 복합제 슈가메트를 출시했다. 슈가논 수출 당시 향후 슈가메트를 수출하는 등의 계약 내용이 포함되면서 수출용의 허가도 이어졌다.슈가메트는 서방형 제품으로 하루 한번 복용만으로 혈당조절이 가능해 만성질환 환자의 복약 순응도를 높일 수 있다는 장점이 있다.이번에 허가 받은 슈가메트2.5/850mg 수출용 또한 중남미 지역으로 수출될 가능성이 높다.의약품 조사기관 유비스트에 따르면 슈가메트는 지난 2022년 206억원의 국내 처방액을 기록했다.2024-07-26 12:18:10이혜경 -

자누비아 제네릭 평균 처방액 1억↓...오리지널도 부진제미글로, 트라젠타, 자누비아 제품사진(왼쪽 위부터 시계방향) [데일리팜=김진구 기자] 자누비아(시타글립틴) 제네릭 시장에 50개 업체가 뛰어들었지만 지난 2분기 업체 1곳당 처방실적은 1억원에도 미치지 못한 것으로 나타났다.자누비아 제네릭을 포함한 DPP-4 억제제 계열 당뇨병 치료제 시장 전반의 경쟁이 매우 치열하게 전개되고 있기 때문으로 분석된다.실제 지난 2분기 이 시장 1~3위 제품인 제미글로(제미글립틴)·트라젠타(리나글립틴)·자누비아는 일제히 처방실적이 감소했다. 테넬리아(테네리글립틴)·슈가논(에보글립틴)·가브스(빌다글립틴)도 주춤한 건 마찬가지다. 유일하게 테넬리아 제네릭만이 처방실적 상승세를 이어가는 모습이다.자누비아 제네릭 50개사 합산 처방액 45억원19일 의약품 시장조사기관 유비스트에 따르면 지난 2분기 자누비아·자누메트·자누메트엑스알 제네릭의 합산 처방액은 45억원이다.자누비아 특허는 지난해 9월 만료됐다. 연간 6000억원 규모의 대형 시장에서 처방실적 선두를 달려온 제품의 특허 만료에 많은 업체가 관심을 보였다. 총 89개 업체가 제네릭을 허가받았고, 이 가운데 50개 업체가 제품을 발매했다.시타글립틴 성분 DPP-4 억제제 오리지널과 제네릭의 분기별 처방실적(단위 억원, 자료 유비스트) 다만 이들의 처방실적은 당초 기대에 미치지 못하는 모습이다. 지난 2분기 업체 1곳당 처방액은 9000만원 수준에 그치는 것으로 나타났다.업체별로는 2분기 처방실적이 1억원 이상인 업체는 12곳에 그친다. 한미약품이 7억원으로 가장 많고, 이어 경보제약 5억원, 서울제약·대원제약 각 4억원, 하나제약·휴온스·보령 각 2억원 등의 순이다.오리지널인 자누비아 시리즈는 제네릭 발매와 약가인하 영향으로 처방실적이 33% 감소했다. 자누비아의 경우 작년 2분기 98억원이던 처방액이 62억원으로 37% 줄었다. 자누메트와 자누메트엑스알은 278억원에서 189억원으로 32% 감소했다.주요 제품 일제히 처방액 감소…테넬리아 제네릭만 유일한 상승세제약업계에선 자누비아 제네릭을 포함해 DPP-4 억제제 계열 당뇨병 치료제 시장의 경쟁이 매우 치열하게 전개됐기 때문이라는 분석이 나온다.실제 주요 DPP-4 억제제들은 지난 2분기 처방실적이 일제히 감소한 것으로 나타났다.시장 1위 제품인 제미글로 시리즈는 작년 2분기 353억원이던 처방실적이 350억원으로 감소했다. 2위 제품인 트라젠타 시리즈 역시 1년 새 310억원에서 288억원으로 7% 줄었다. 자누비아 시리즈도 33% 감소했고, 이밖에 슈가논·가브스도 각각 6%·8% 감소했다. 테넬리아 시리즈의 경우 124억원이던 처방실적이 127억원으로 소폭 증가했다.주요 DPP-4 억제제 계열 당뇨병 치료제의 분기별 처방실적(단위 억원, 자료 유비스트) 치열한 경쟁의 틈바구니에서 테넬리아·테넬리아엠 제네릭만이 유일하게 처방실적 상승세를 이어가고 있다.지난 2분기 테넬리아·테넬리아엠 제네릭의 처방실적은 161억원이다. 작년 2분기 114억원 대비 41% 증가했다. 테넬리아 제네릭은 2022년 4분기 발매됐다. 작년 2분기엔 합산 처방실적 100억원을 돌파했고, 3분기부터는 오리지널의 처방실적을 돌파했다. 올해 2분기 기준 테네리글립틴 시장에서 테넬리아 제네릭의 처방실적 점유율은 56%에 달한다.DPP-4 억제제 중 가장 먼저 특허가 만료된 가브스의 경우 제네릭 처방실적의 성장세가 주춤한 모습이다. 가브스 제네릭은 2022년 1분기 발매됐다. 이어 작년 4분기 63억원으로 꾸준히 처방실적을 늘렸으나, 올해 1·2분기에는 61억원으로 감소했다.2024-07-19 12:02:00김진구

자누비아 제네릭 평균 처방액 1억↓...오리지널도 부진제미글로, 트라젠타, 자누비아 제품사진(왼쪽 위부터 시계방향) [데일리팜=김진구 기자] 자누비아(시타글립틴) 제네릭 시장에 50개 업체가 뛰어들었지만 지난 2분기 업체 1곳당 처방실적은 1억원에도 미치지 못한 것으로 나타났다.자누비아 제네릭을 포함한 DPP-4 억제제 계열 당뇨병 치료제 시장 전반의 경쟁이 매우 치열하게 전개되고 있기 때문으로 분석된다.실제 지난 2분기 이 시장 1~3위 제품인 제미글로(제미글립틴)·트라젠타(리나글립틴)·자누비아는 일제히 처방실적이 감소했다. 테넬리아(테네리글립틴)·슈가논(에보글립틴)·가브스(빌다글립틴)도 주춤한 건 마찬가지다. 유일하게 테넬리아 제네릭만이 처방실적 상승세를 이어가는 모습이다.자누비아 제네릭 50개사 합산 처방액 45억원19일 의약품 시장조사기관 유비스트에 따르면 지난 2분기 자누비아·자누메트·자누메트엑스알 제네릭의 합산 처방액은 45억원이다.자누비아 특허는 지난해 9월 만료됐다. 연간 6000억원 규모의 대형 시장에서 처방실적 선두를 달려온 제품의 특허 만료에 많은 업체가 관심을 보였다. 총 89개 업체가 제네릭을 허가받았고, 이 가운데 50개 업체가 제품을 발매했다.시타글립틴 성분 DPP-4 억제제 오리지널과 제네릭의 분기별 처방실적(단위 억원, 자료 유비스트) 다만 이들의 처방실적은 당초 기대에 미치지 못하는 모습이다. 지난 2분기 업체 1곳당 처방액은 9000만원 수준에 그치는 것으로 나타났다.업체별로는 2분기 처방실적이 1억원 이상인 업체는 12곳에 그친다. 한미약품이 7억원으로 가장 많고, 이어 경보제약 5억원, 서울제약·대원제약 각 4억원, 하나제약·휴온스·보령 각 2억원 등의 순이다.오리지널인 자누비아 시리즈는 제네릭 발매와 약가인하 영향으로 처방실적이 33% 감소했다. 자누비아의 경우 작년 2분기 98억원이던 처방액이 62억원으로 37% 줄었다. 자누메트와 자누메트엑스알은 278억원에서 189억원으로 32% 감소했다.주요 제품 일제히 처방액 감소…테넬리아 제네릭만 유일한 상승세제약업계에선 자누비아 제네릭을 포함해 DPP-4 억제제 계열 당뇨병 치료제 시장의 경쟁이 매우 치열하게 전개됐기 때문이라는 분석이 나온다.실제 주요 DPP-4 억제제들은 지난 2분기 처방실적이 일제히 감소한 것으로 나타났다.시장 1위 제품인 제미글로 시리즈는 작년 2분기 353억원이던 처방실적이 350억원으로 감소했다. 2위 제품인 트라젠타 시리즈 역시 1년 새 310억원에서 288억원으로 7% 줄었다. 자누비아 시리즈도 33% 감소했고, 이밖에 슈가논·가브스도 각각 6%·8% 감소했다. 테넬리아 시리즈의 경우 124억원이던 처방실적이 127억원으로 소폭 증가했다.주요 DPP-4 억제제 계열 당뇨병 치료제의 분기별 처방실적(단위 억원, 자료 유비스트) 치열한 경쟁의 틈바구니에서 테넬리아·테넬리아엠 제네릭만이 유일하게 처방실적 상승세를 이어가고 있다.지난 2분기 테넬리아·테넬리아엠 제네릭의 처방실적은 161억원이다. 작년 2분기 114억원 대비 41% 증가했다. 테넬리아 제네릭은 2022년 4분기 발매됐다. 작년 2분기엔 합산 처방실적 100억원을 돌파했고, 3분기부터는 오리지널의 처방실적을 돌파했다. 올해 2분기 기준 테네리글립틴 시장에서 테넬리아 제네릭의 처방실적 점유율은 56%에 달한다.DPP-4 억제제 중 가장 먼저 특허가 만료된 가브스의 경우 제네릭 처방실적의 성장세가 주춤한 모습이다. 가브스 제네릭은 2022년 1분기 발매됐다. 이어 작년 4분기 63억원으로 꾸준히 처방실적을 늘렸으나, 올해 1·2분기에는 61억원으로 감소했다.2024-07-19 12:02:00김진구 -

HK이노엔, AZ와 직듀오·시다프비아 코프로모션 계약[데일리팜=김진구 기자] HK이노엔은 한국아스트라제네카와 지난 30일 HK이노엔 서울 사무소에서 당뇨병 포트폴리오에 대한 전략적 협력을 기념하는 협약식을 진행했다고 31일 밝혔다.이번 계약에 따라 HK이노엔은 ‘직듀오(다파글리플로진+메트포르민)’와 ‘시다프비아(다파글리플로진+시타글립틴)’의 마케팅·영업을 한국아스트라제네카와 공동으로 진행한다.HK이노엔은 지난해 10월 시다프비아의 코프로모션 계약을 체결한 바 있다. 이어 이번에 직듀오까지 코프로모션 계약을 확대했다.동시에 단일제인 '포시가'의 국내 공급·유통을 맡기로 했다. 한국아스트라제네카는 작년 말 포시가의 국내시장 철수를 결정했다. 이에 HK이노엔은 올해 하반기까지 포시가의 국내 공급을 담당키로 했다. 양사는 제2형 당뇨병과 만성심부전, 만성콩팥병으로 인해 포시가를 복용하고 있는 환자들이 불편을 겪지 않도록 공급 안정을 위해 최선을 다한다는 입장이다.HK이노엔은 앞서 약 5년간 동아에스티 슈가논 시리즈의 국내 판매를 진행한 바 있다. 이를 통해 축적한 시장에 대한 이해도와 노하우를 바탕으로 향후 직듀오·시다프비아의 종합병원·준종합병원·의원 대상 마케팅·영업에 집중할 계획이다.곽달원 HK이노엔 대표는 "HK이노엔이 보유한 당뇨병 치료제 시장의 탄탄한 네트워크와 공동 마케팅 경험을 토대로 한국아스트라제네카의 우수한 치료제가 국내 의료진과 환자에게 안정적으로 공급될 수 있도록 영업 마케팅 역량을 집중할 것"이라며 "종합병원을 포함한 전국 의료기관의 의료진을 통해 제2형 당뇨병 환자를 위한 치료 옵션으로 자리매김할 수 있도록 최선을 다하겠다"고 말했다.전세환 한국아스트라제네카 대표이사 사장은 "한국아스트라제네카는 HK이노엔과의 파트너십을 통해 앞으로 당뇨병 복합제 시장 확대를 견인하고, 더불어 국내 환자와 의료진에게 다양한 치료 옵션을 제공할 것"이라며 "특히 포시가의 안정적인 공급을 통해 제2형 당뇨병, 만성심부전, 만성콩팥병 환자들이 불편을 겪지 않도록 끝까지 최선을 다하겠다"고 말했다.시다프비아는 한국아스트라제네카와 SK케미칼의 협약을 기반으로 국내 생산되고 있다. 아스트라제네카는 시다프비아의 품목 허가권자(Marketing Authorization Holder, MAH)로서 국내오 전 세계 상업화를 담당하며, SK케미칼은 제품의 생산과 공급을 담당하고 있다.의약품 시장조사기관 유비스트에 따르면 지난해 직듀오 처방액은 472억원으로 전년대비 2% 증가했다. 시다프비아는 지난해 2억원의 처방실적을 올렸다.2024-01-31 12:08:12김진구

HK이노엔, AZ와 직듀오·시다프비아 코프로모션 계약[데일리팜=김진구 기자] HK이노엔은 한국아스트라제네카와 지난 30일 HK이노엔 서울 사무소에서 당뇨병 포트폴리오에 대한 전략적 협력을 기념하는 협약식을 진행했다고 31일 밝혔다.이번 계약에 따라 HK이노엔은 ‘직듀오(다파글리플로진+메트포르민)’와 ‘시다프비아(다파글리플로진+시타글립틴)’의 마케팅·영업을 한국아스트라제네카와 공동으로 진행한다.HK이노엔은 지난해 10월 시다프비아의 코프로모션 계약을 체결한 바 있다. 이어 이번에 직듀오까지 코프로모션 계약을 확대했다.동시에 단일제인 '포시가'의 국내 공급·유통을 맡기로 했다. 한국아스트라제네카는 작년 말 포시가의 국내시장 철수를 결정했다. 이에 HK이노엔은 올해 하반기까지 포시가의 국내 공급을 담당키로 했다. 양사는 제2형 당뇨병과 만성심부전, 만성콩팥병으로 인해 포시가를 복용하고 있는 환자들이 불편을 겪지 않도록 공급 안정을 위해 최선을 다한다는 입장이다.HK이노엔은 앞서 약 5년간 동아에스티 슈가논 시리즈의 국내 판매를 진행한 바 있다. 이를 통해 축적한 시장에 대한 이해도와 노하우를 바탕으로 향후 직듀오·시다프비아의 종합병원·준종합병원·의원 대상 마케팅·영업에 집중할 계획이다.곽달원 HK이노엔 대표는 "HK이노엔이 보유한 당뇨병 치료제 시장의 탄탄한 네트워크와 공동 마케팅 경험을 토대로 한국아스트라제네카의 우수한 치료제가 국내 의료진과 환자에게 안정적으로 공급될 수 있도록 영업 마케팅 역량을 집중할 것"이라며 "종합병원을 포함한 전국 의료기관의 의료진을 통해 제2형 당뇨병 환자를 위한 치료 옵션으로 자리매김할 수 있도록 최선을 다하겠다"고 말했다.전세환 한국아스트라제네카 대표이사 사장은 "한국아스트라제네카는 HK이노엔과의 파트너십을 통해 앞으로 당뇨병 복합제 시장 확대를 견인하고, 더불어 국내 환자와 의료진에게 다양한 치료 옵션을 제공할 것"이라며 "특히 포시가의 안정적인 공급을 통해 제2형 당뇨병, 만성심부전, 만성콩팥병 환자들이 불편을 겪지 않도록 끝까지 최선을 다하겠다"고 말했다.시다프비아는 한국아스트라제네카와 SK케미칼의 협약을 기반으로 국내 생산되고 있다. 아스트라제네카는 시다프비아의 품목 허가권자(Marketing Authorization Holder, MAH)로서 국내오 전 세계 상업화를 담당하며, SK케미칼은 제품의 생산과 공급을 담당하고 있다.의약품 시장조사기관 유비스트에 따르면 지난해 직듀오 처방액은 472억원으로 전년대비 2% 증가했다. 시다프비아는 지난해 2억원의 처방실적을 올렸다.2024-01-31 12:08:12김진구 -

오리지널 동반 약세...6천억 DPP-4 당뇨약 시장 들썩[데일리팜=김진구 기자] LG화학 '제미글로(제미글립틴)' 시리즈가 DPP-4 억제제 계열 당뇨병 치료제 시장에서 1위로 올라섰다. 이 시장에서 줄곧 1위를 지키던 '자누비아(시타글립틴)' 시리즈가 제네릭 발매와 이에 따른 약가인하 여파로 처방실적이 크게 감소한 영향이다.2022년부터 주요 DPP-4 억제제 계열 약물들의 특허가 만료된 이후로 이 시장에선 제네릭 제품들이 영향력을 빠르게 끌어올리는 중이다. 가장 먼저 특허가 만료된 가브스의 경우 발매 2년차에 제네릭 점유율이 절반에 육박하고 있고, 테넬리아 제네릭은 작년 3분기 이후 오리지널을 추월했다.반면 오리지널 제품들은 지난해 제네릭 발매 여부와 무관하게 일제히 처방 실적이 감소한 것으로 나타났다.DPP-4 오리지널 약물 처방액 동반 감소…제미글로, 시장 선두 등극22일 의약품 시장조사기관 유비스트에 따르면 지난해 DPP-4 억제제 계열 단일제와 메트포르민 복합제 시장의 원외처방 시장 규모는 6343억원이다. 2022년 6304억원과 비교해 소폭 확대됐다.이 시장은 최근 오리지널 제품들의 특허의 잇단 만료 이후로 '오리지널 약세·제네릭 강세' 경향이 두드러진다. 실제 지난해 모든 오리지널 제품의 처방실적이 일제히 감소한 것으로 나타났다. 가장 눈에 띄는 제품은 자누비아 시리즈다. 자누비아·자누메트·자누메트엑스알의 지난해 처방액은 1368억원이다. 2022년 1625억원 대비 16% 감소했다. 작년 9월 제네릭 제품 발매에 따른 약가인하 처분의 영향으로 풀이된다.종근당은 지난해 5월 MSD로부터 자누비아 시리즈의 국내 판권을 455억원에 인수한 바 있다. 종근당 입장에선 다른 DPP-4 약물 뿐 아니라, 9월 이후 발매된 제네릭과 경쟁이 불가피한 상황이다.LG화학 제미글로·제미메트의 경우 2022년 1428억원에서 지난해 1417억원으로 1% 감소했다. 다만, 기존 1위 품목인 자누비아 시리즈의 처방액이 상대적으로 큰 폭으로 감소하면서 제미글로 시리즈는 처음으로 이 시장 1위에 올랐다.베링거인겔하임 트라젠타·트라젠타듀오는 2022년 1325억원에서 지난해 1235억원으로 7% 감소했다. 트라젠타의 경우 올해 6월 물질특허 만료를 앞두고 있다. 제네릭사들은 최근 트라젠타의 미등재 용도특허 회피에 성공했다. 남은 미등재 제제특허만 극복하면 연내 제네릭 발매가 가능해진다.한독 테넬리아·테넬리아엠은 504억원에서 495억원으로 2% 감소했다. 노바티스 가브스·가브스메트는 344억원에서 292억원으로 15% 줄었다. 두 제품 모두 2022년 특허 만료 이후 제네릭이 발매됐다는 공통점이 있다. 동아에스티 슈가논·슈가메트는 347억원에서 315억원으로 9% 감소했다. 아스트라제네카 온글라이자·콤비글라이즈는 275억원에서 249억원으로 9% 줄었고, 셀트리온제약 네시나·네시나메트는 204억원에서 181억원으로 11% 감소했다. JW중외제약 가드렛·가드메트는 59억원에서 52억원으로 12% 줄었다.오리지널 약세·제네릭 강세 경향…테넬리아 제네릭, 발매 1년 만에 오리지널 추월오리지널 제품들의 동반 약세 원인으로 제네릭 제품들의 영향력 확대가 꼽힌다.이 시장은 최근 2년 새 오리지널 제품들의 특허가 잇달아 만료된 바 있다. 지난 2022년 3월엔 가브스의 특허가, 같은 해 10월엔 테넬리아 특허가 만료됐다. 지난해 9월엔 시장 1위 품목인 자누비아의 특허까지 만료됐다.제네릭 제품들은 발매 이후 빠르게 영향력을 끌어올리는 중이다. 직접 경쟁 관계에 있는 오리지널 제품의 약가 인하를 이끌어낸 동시에, 간접 경쟁 관계인 같은 계열 약물들의 처방영역에 적극 침투하고 있다는 분석이다. 가장 먼저 특허가 만료된 가브스의 경우 제네릭 제품들의 합산 점유율이 절반에 육박할 정도로 확대됐다. 지난해 가브스·가브스메트 제네릭의 합산 처방액은 244억원이다. 발매 첫 해인 2022년 159억원 대비 1년 새 53% 늘었다.반면 오리지널은 특허만료 이전인 2021년 467억원과 비교하면 2년 새 37% 줄었다. 작년 기준 점유율로는 오리지널 54% 대 제네릭 46%다. 이 추세대로면 올해 안에 제네릭이 오리지널을 추월할 것이란 전망이 나온다.테넬리아 역시 제네릭 제품들이 강세를 보이고 있다. 지난해 테넬리아·테넬리아엠 제네릭은 473억원의 처방실적을 올렸다. 같은 기간 오리지널의 처방 실적은 전년대비 2% 감소한 495억원을 기록했다.점유율은 오리지널 51% 대 제네릭 49%다. 이미 작년 3분기부터는 제네릭이 오리지널의 점유율을 추월한 상태다. 흥미로운 점은 테넬리아 오리지널의 경우 가브스와 달리 제네릭 발매 전후로 처방실적 감소폭이 크지 않다는 것이다. 실제 테넬리아·테넬리아엠의 처방액은 특허만료 이전인 2021년 480억원과 비교해 오히려 3% 증가했다.이는 테넬리아 제네릭들이 오리지널과는 다른 염을 사용하고 있기 때문이다. 오리지널인 테넬리아는 브론화수소산염을, 제네릭들은 염산염 혹은 이토실산염을 각각 사용하고 있다. 현행 급여 체계에선 오리지널과 염까지 같은 제품이 등재됐을 때 약가인하 처분을 내리는데, 테넬리아 제네릭의 경우 모두 오리지널과 다른 염을 사용하고 있어 오리지널의 약가인하로 이어지지 않았다.자누비아 제네릭, 당초 예상보단 저조…발매초기 생산물량 수급 불안정지난해 9월 자누비아 특허만료 이후로는 자누비아 제네릭들이 일제히 발매됐다. 특히 자누비아의 경우 기존 DPP-4 억제제 시장의 선두 품목이었던 만큼, 제네릭사들의 관심이 매우 컸다.실제 작년 9~10월 두 달 간 83개 업체가 자누비아·자누메트·자누메트엑스알 제네릭 500개 이상 품목을 급여 목록에 등재시켰다. 발매 후 약 4개월 간 제네릭 제품들의 누적 합산 처방액은 21억원이다.발매 전후로 제네릭사들의 관심이 매우 컸다는 점을 감안하면, 4개월간의 누적 처방실적은 당초 예상보다 조금 낮다는 목소리가 나온다. 직전년도에 발매된 테넬리아 제네릭들이 3개월 만에 33억원의 처방실적을 낸 것과 대조적이다.이에 대해 제약업계에선 제품 발매 초기 물량 공급에 차질을 빚었다는 점을 원인 중 하나로 꼽는다. 시타글립틴 제제의 경우 수탁사 한 곳이 10개 이상 위탁사 제품을 생산하는 구조다. 이른바 1+3 공동생동 규제 시행 이전에 위수탁 계약을 체결했기 때문이다.워낙 많은 위탁사들의 제품을 생산하다보니 수탁사들의 생산 능력이 이를 감당하기 힘든 실정이다. 일부 업체는 인도에서 수입하는 원료의약품 수급에 애를 먹으면서 위탁사 제품 생산에 어려움을 표하는 것으로 알려졌다. 여기에 지난해 발생한 자누비아 불순물 이슈로 식약처가 출하 허용 기준을 높인 점도 공급 불안정의 원인 중 하나로 꼽힌다.실제 자누비아·자누메트 제네릭 가운데 지난해 누적 처방실적이 3억원 이상인 업체는 한미약품뿐으로, 나머지 대부분 업체들은 1억원 미만의 처방실적을 기록한 것으로 나타났다.다만 업계에선 자누비아 제네릭의 성패를 논하기엔 아직 이르다는 평가가 나온다. 관련 제품들이 발매된 지 아직 초반인 데다, 수탁생산 업체들의 물량 공급 안정화 가능성이 남아있기 때문이다.2024-01-22 06:20:28김진구

오리지널 동반 약세...6천억 DPP-4 당뇨약 시장 들썩[데일리팜=김진구 기자] LG화학 '제미글로(제미글립틴)' 시리즈가 DPP-4 억제제 계열 당뇨병 치료제 시장에서 1위로 올라섰다. 이 시장에서 줄곧 1위를 지키던 '자누비아(시타글립틴)' 시리즈가 제네릭 발매와 이에 따른 약가인하 여파로 처방실적이 크게 감소한 영향이다.2022년부터 주요 DPP-4 억제제 계열 약물들의 특허가 만료된 이후로 이 시장에선 제네릭 제품들이 영향력을 빠르게 끌어올리는 중이다. 가장 먼저 특허가 만료된 가브스의 경우 발매 2년차에 제네릭 점유율이 절반에 육박하고 있고, 테넬리아 제네릭은 작년 3분기 이후 오리지널을 추월했다.반면 오리지널 제품들은 지난해 제네릭 발매 여부와 무관하게 일제히 처방 실적이 감소한 것으로 나타났다.DPP-4 오리지널 약물 처방액 동반 감소…제미글로, 시장 선두 등극22일 의약품 시장조사기관 유비스트에 따르면 지난해 DPP-4 억제제 계열 단일제와 메트포르민 복합제 시장의 원외처방 시장 규모는 6343억원이다. 2022년 6304억원과 비교해 소폭 확대됐다.이 시장은 최근 오리지널 제품들의 특허의 잇단 만료 이후로 '오리지널 약세·제네릭 강세' 경향이 두드러진다. 실제 지난해 모든 오리지널 제품의 처방실적이 일제히 감소한 것으로 나타났다. 가장 눈에 띄는 제품은 자누비아 시리즈다. 자누비아·자누메트·자누메트엑스알의 지난해 처방액은 1368억원이다. 2022년 1625억원 대비 16% 감소했다. 작년 9월 제네릭 제품 발매에 따른 약가인하 처분의 영향으로 풀이된다.종근당은 지난해 5월 MSD로부터 자누비아 시리즈의 국내 판권을 455억원에 인수한 바 있다. 종근당 입장에선 다른 DPP-4 약물 뿐 아니라, 9월 이후 발매된 제네릭과 경쟁이 불가피한 상황이다.LG화학 제미글로·제미메트의 경우 2022년 1428억원에서 지난해 1417억원으로 1% 감소했다. 다만, 기존 1위 품목인 자누비아 시리즈의 처방액이 상대적으로 큰 폭으로 감소하면서 제미글로 시리즈는 처음으로 이 시장 1위에 올랐다.베링거인겔하임 트라젠타·트라젠타듀오는 2022년 1325억원에서 지난해 1235억원으로 7% 감소했다. 트라젠타의 경우 올해 6월 물질특허 만료를 앞두고 있다. 제네릭사들은 최근 트라젠타의 미등재 용도특허 회피에 성공했다. 남은 미등재 제제특허만 극복하면 연내 제네릭 발매가 가능해진다.한독 테넬리아·테넬리아엠은 504억원에서 495억원으로 2% 감소했다. 노바티스 가브스·가브스메트는 344억원에서 292억원으로 15% 줄었다. 두 제품 모두 2022년 특허 만료 이후 제네릭이 발매됐다는 공통점이 있다. 동아에스티 슈가논·슈가메트는 347억원에서 315억원으로 9% 감소했다. 아스트라제네카 온글라이자·콤비글라이즈는 275억원에서 249억원으로 9% 줄었고, 셀트리온제약 네시나·네시나메트는 204억원에서 181억원으로 11% 감소했다. JW중외제약 가드렛·가드메트는 59억원에서 52억원으로 12% 줄었다.오리지널 약세·제네릭 강세 경향…테넬리아 제네릭, 발매 1년 만에 오리지널 추월오리지널 제품들의 동반 약세 원인으로 제네릭 제품들의 영향력 확대가 꼽힌다.이 시장은 최근 2년 새 오리지널 제품들의 특허가 잇달아 만료된 바 있다. 지난 2022년 3월엔 가브스의 특허가, 같은 해 10월엔 테넬리아 특허가 만료됐다. 지난해 9월엔 시장 1위 품목인 자누비아의 특허까지 만료됐다.제네릭 제품들은 발매 이후 빠르게 영향력을 끌어올리는 중이다. 직접 경쟁 관계에 있는 오리지널 제품의 약가 인하를 이끌어낸 동시에, 간접 경쟁 관계인 같은 계열 약물들의 처방영역에 적극 침투하고 있다는 분석이다. 가장 먼저 특허가 만료된 가브스의 경우 제네릭 제품들의 합산 점유율이 절반에 육박할 정도로 확대됐다. 지난해 가브스·가브스메트 제네릭의 합산 처방액은 244억원이다. 발매 첫 해인 2022년 159억원 대비 1년 새 53% 늘었다.반면 오리지널은 특허만료 이전인 2021년 467억원과 비교하면 2년 새 37% 줄었다. 작년 기준 점유율로는 오리지널 54% 대 제네릭 46%다. 이 추세대로면 올해 안에 제네릭이 오리지널을 추월할 것이란 전망이 나온다.테넬리아 역시 제네릭 제품들이 강세를 보이고 있다. 지난해 테넬리아·테넬리아엠 제네릭은 473억원의 처방실적을 올렸다. 같은 기간 오리지널의 처방 실적은 전년대비 2% 감소한 495억원을 기록했다.점유율은 오리지널 51% 대 제네릭 49%다. 이미 작년 3분기부터는 제네릭이 오리지널의 점유율을 추월한 상태다. 흥미로운 점은 테넬리아 오리지널의 경우 가브스와 달리 제네릭 발매 전후로 처방실적 감소폭이 크지 않다는 것이다. 실제 테넬리아·테넬리아엠의 처방액은 특허만료 이전인 2021년 480억원과 비교해 오히려 3% 증가했다.이는 테넬리아 제네릭들이 오리지널과는 다른 염을 사용하고 있기 때문이다. 오리지널인 테넬리아는 브론화수소산염을, 제네릭들은 염산염 혹은 이토실산염을 각각 사용하고 있다. 현행 급여 체계에선 오리지널과 염까지 같은 제품이 등재됐을 때 약가인하 처분을 내리는데, 테넬리아 제네릭의 경우 모두 오리지널과 다른 염을 사용하고 있어 오리지널의 약가인하로 이어지지 않았다.자누비아 제네릭, 당초 예상보단 저조…발매초기 생산물량 수급 불안정지난해 9월 자누비아 특허만료 이후로는 자누비아 제네릭들이 일제히 발매됐다. 특히 자누비아의 경우 기존 DPP-4 억제제 시장의 선두 품목이었던 만큼, 제네릭사들의 관심이 매우 컸다.실제 작년 9~10월 두 달 간 83개 업체가 자누비아·자누메트·자누메트엑스알 제네릭 500개 이상 품목을 급여 목록에 등재시켰다. 발매 후 약 4개월 간 제네릭 제품들의 누적 합산 처방액은 21억원이다.발매 전후로 제네릭사들의 관심이 매우 컸다는 점을 감안하면, 4개월간의 누적 처방실적은 당초 예상보다 조금 낮다는 목소리가 나온다. 직전년도에 발매된 테넬리아 제네릭들이 3개월 만에 33억원의 처방실적을 낸 것과 대조적이다.이에 대해 제약업계에선 제품 발매 초기 물량 공급에 차질을 빚었다는 점을 원인 중 하나로 꼽는다. 시타글립틴 제제의 경우 수탁사 한 곳이 10개 이상 위탁사 제품을 생산하는 구조다. 이른바 1+3 공동생동 규제 시행 이전에 위수탁 계약을 체결했기 때문이다.워낙 많은 위탁사들의 제품을 생산하다보니 수탁사들의 생산 능력이 이를 감당하기 힘든 실정이다. 일부 업체는 인도에서 수입하는 원료의약품 수급에 애를 먹으면서 위탁사 제품 생산에 어려움을 표하는 것으로 알려졌다. 여기에 지난해 발생한 자누비아 불순물 이슈로 식약처가 출하 허용 기준을 높인 점도 공급 불안정의 원인 중 하나로 꼽힌다.실제 자누비아·자누메트 제네릭 가운데 지난해 누적 처방실적이 3억원 이상인 업체는 한미약품뿐으로, 나머지 대부분 업체들은 1억원 미만의 처방실적을 기록한 것으로 나타났다.다만 업계에선 자누비아 제네릭의 성패를 논하기엔 아직 이르다는 평가가 나온다. 관련 제품들이 발매된 지 아직 초반인 데다, 수탁생산 업체들의 물량 공급 안정화 가능성이 남아있기 때문이다.2024-01-22 06:20:28김진구 -

케이캡·펙수클루·펠루비 '껑충'...국산신약 돈 버는 시대[데일리팜=천승현 기자] 국내제약사가 개발한 신약 제품들이 외래 처방시장에서 흥행 행진을 이어갔다. 케이캡이 국내개발 신약 최초로 연간 처방액이 1500억원을 돌파했고 펙수클루는 발매 2년차에 500억원을 넘어서며 돌풍을 일으켰다. 펠루비는 펜데믹과 엔데믹 영향으로 2년 새 처방실적이 40% 이상 확대됐다.18일 의약품 조사기관 유비스트에 따르면 지난해 국내제약사가 개발한 신약 중 총 8개 제품이 외래 처방시장에서 100억원 이상의 처방실적을 올렸다.HK이노엔 케이캡, 보령 카나브, 대웅제약 펙수클루, 대원제약 펠루비, 일양약품 놀텍, LG화학 제미글로, 종근당 듀비에, 동아에스티 슈가논 등이 작년 100억원 이상의 처방액을 나타냈다.위식도역류질환치료제 케이캡은 지난해 외래 처방실적이 1582억원으로 전년보다 19.8% 증가하며 국내개발 신약 중 압도적인 선두에 올랐다. 테고프라잔 성분의 케이캡은 '칼륨 경쟁적 위산분비억제제(P-CAB)’ 계열의 항궤양제다. 위벽세포에서 산분비 최종 단계에 위치한 양성자펌프와 칼륨이온을 경쟁적으로 결합시켜 위산분비를 저해하는 작용기전을 나타낸다.2019년 3월 발매된 케이캡은 출시 3년차인 2021년 처방액 1000억원을 넘어선 데 이어 3년 연속 1000억원대를 기록했다. 국내 개발 신약 중 단일 브랜드로 연간 처방실적이 1000억원을 돌파한 것은 케이캡이 유일하다. 케이캡은 발매 2년째인 2020년 771억원으로 국내 개발 신약 처방액 선두를 꿰찼고 3년 연속 1위를 수성했다. 케이캡은 발매 5년 만에 누적 처방액이 5000억원을 넘어섰다. 고혈압치료제 카나브는 지난해 처방액이 전년대비 7.1% 증가한 628억원을 기록하며 국내개발 신약 처방액 2위를 유지했다. 2011년 발매된 카나브는 보령이 자체 기술로 개발한 안지오텐신Ⅱ 수용체 차단제(ARB) 계열 고혈압신약이다.카나브는 지난 2019년까지 400억원대의 처방액으로 국내개발 신약 선두에 이름을 올렸지만 2020년부터 케이캡에 밀려 2위로 내려앉았다. 최근 카나브를 기반으로 개발한 복합제의 선호도가 크게 높아지고 있지만 카나브는 여전히 성장세를 유지하고 있다. 지난해 카나브의 처방액은 5년 전과 비교하면 42.5% 확대됐다.위식도역류질환치료제 펙수클루가 발매 2년째에 처방액 500억원을 넘어서며 돌풍을 일으켰다. 펙수클루는 케이캡과 동일한 P-CAB 계열 위식도역류질환 치료 약물이다. 2021년 12월 시판 허가를 받았고 2022년 7월부터 건강보험 급여목록에 등재되면서 본격적인 판매를 시작했다.펙수클루는 지난해 535억원의 처방액을 기록했다. 펙수클루는 2022년 7월부터 6개월만에 외래 처방실적 129억원을 기록했고 지난해에는 더욱 가파른 상승세를 나타냈다. 펙수클루의 우수한 효과와 탄탄한 영업력이 처방 현장에서 위력을 발휘하며 빠른 속도로 시장에 안착하고 있다는 분석이다. 펙수클루의 작년 4분기 처방액은 163억원으로 전년동기대비 94.3% 확대됐다.소염진통제 펠루비는 높은 성장세로 신기록 행진을 이어갔다. 펠루비의 지난해 처방금액은 전년보다 15.2% 증가한 475억원을 기록했다. 지난 2007년 국내개발 신약 15호로 허가 받은 펠루비는 비스테로이드성 소염진통제다. 골관절염, 류마티스관절염, 허리통증, 급성 상기도염의 해열 등의 적응증을 확보했다.펠루비는 2019년 305억원에서 이듬해 299억원으로 하락했지만 2021년부터 다시 반등했다. 펠루비의 2022년 처방액은 412억원으로 전년보다 28.1% 늘었고 지난해에도 성장세를 지속했다. 펠루비는 지난 2년 간 처방금액이 47.6% 확대됐다. 최근 펠루비의 높은 상승세는 코로나19가 주요 요인으로 지목된다. 2022년부터 코로나19 확진자가 급증하면서 소염진통제 수요가 늘었고 지난해 엔데믹과 함께 독감이나 감기 환자의 증가로 처방이 늘었다.항궤양제 놀텍과 당뇨치료제 제미글로는 성장세는 높지 않지만 지난해 400억원대 처방액을 올리며 회사 캐시카우 역할을 톡톡히 했다. 지난 2009년 국산신약 12호로 발매된 놀텍은 PPI계열 항궤양제다. 제미글로는 DPP-4 억제제 계열 당뇨치료제다.당뇨신약 듀비에와 슈가논은 지난해 처방액이 전년보다 감소했지만 100억~200억원대 처방액을 유지하며 안정적인 처방액이 발생했다. 듀비에는 치아졸리딘디온(TZD) 계열, 슈가논은 DPP-4 억제제 계열 당뇨치료제다.2024-01-18 06:20:23천승현